Untersuchungen legen nahe, dass größere Banken für Kunden schlechter sind

Auch diese Woche wieder die Hayne Royal Commission hat den Kunden unserer größten Finanzinstitute beunruhigende Nachrichten über Fehlverhalten gebracht. Diesmal wurden Superkonten zugunsten der Aktionäre geplündert.

Jüngste Untersuchungen von Ökonomen der US-Notenbank legen nahe, dass dieses Problem nicht nur in Australien auftritt. Wenn wahr, dies unterstützt das Argument, dass größere Finanzinstitute aufgelöst oder einer stärkeren regulatorischen Kontrolle unterzogen werden sollten.

Die Forscher fanden heraus, dass größere Bankunternehmen eher „operative Verluste“ erleiden als ihre kleineren Konkurrenten. Und die mit Abstand bedeutendste Kategorie (mit massiven 79 %) innerhalb der Betriebsverluste war „Kunden, Produkte und Geschäftspraktiken“.

Diese Kategorie erfasst Verluste aus „einer unbeabsichtigten oder fahrlässigen Nichterfüllung einer beruflichen Verpflichtung gegenüber bestimmten Kunden, oder aus der Natur oder dem Design eines Produkts“. Wenn eine Bank beim Fehlverhalten gegenüber Kunden erwischt wird, es ist erforderlich, den Kunden wieder gutzumachen – der sogenannte Sanierungsprozess.

Es ist eine Kategorie, die die Themen, die in der königlichen Kommission geprüft werden, perfekt erfasst. Zu den Betriebsverlusten zählen auch Dinge wie Betrug, Sachschäden und Systemausfälle.

In den letzten Wochen haben wir viel davon gehört, dass australische Banken Kunden entschädigen müssen. Die Kosten für die Bank betragen jedoch, weit höher als der Dollarwert, den die Kunden erhalten.

Die Verwaltungskosten solcher Programme sind erheblich, und dann gibt es Prozesskosten und behördliche Geldbußen.

Es tut zwar niemandem leid, dass Banken die Folgen ihres Fehlverhaltens tragen müssen, Aufsichtsbehörden überwachen diese Verluste aufgrund der Möglichkeit, dass sie die Wahrscheinlichkeit eines Bankausfalls erhöhen.

Ein weiterer Aspekt der Studie der Federal Reserve ist die Höhe der Verluste. Ein Beispiel ist, wo die fünf größten Hypothekendienstleister in den Vereinigten Staaten mit der US-Regierung einen Vergleich in Höhe von 25 Mrd.

In einem anderen Beispiel, eine große US-Bankenholding zahlte über 13 Milliarden US-Dollar für den Missbrauch riskanter Hypotheken vor der Krise von 2008 aus. Siedlungen dieser Größe hat es in Australien einfach nicht gegeben.

Warum größere Banken?

Man könnte annehmen, dass Skaleneffekte – reduzierte Stückkosten bei steigendem Output – auch für das Risikomanagement gelten. Je größer die Organisation, desto wahrscheinlicher ist es, in hochwertige, robuste Risikomanagementsysteme und Mitarbeiter. Wenn dies gilt, dann sollte eine große Bank das Risiko effizienter managen als eine kleinere.

Die Möglichkeit unerwarteter Betriebsverluste sollte dann reduziert werden. Größere Finanzinstitute könnten auch einer stärkeren aufsichtsrechtlichen Prüfung unterzogen werden, Dies könnte dazu beitragen, die Risikomanagementpraktiken zu verbessern und Verluste zu reduzieren.

Aber das Gegenteil scheint wahr zu sein, basierend auf der Analyse amerikanischer Banken von 2001-2016.

Für jede 1%ige Zunahme der Größe (gemessen an der Bilanzsumme) gibt es einen Anstieg der Betriebsverluste um 1,2%. Mit anderen Worten, Banken erleben Skaleneffekte. Und dies wird insbesondere durch die Kategorie der Kunden getrieben, Produkte und Geschäftspraktiken.

In dieser Kategorie beschleunigen sich Verluste mit der Größe der Bank noch schneller.

Dies könnte das Ergebnis einer erhöhten Komplexität in großen Finanzinstituten sein, macht das Risikomanagement eher schwieriger als weniger. Da Unternehmen an Größe und Komplexität wachsen, Offensichtlich wird es für Führungskräfte und Direktoren immer schwieriger, eine angemessene Aufsicht zu gewährleisten.

Dies würde das Argument stützen, dass einige Finanzinstitute einfach „too big to manage“ sowie „too big to fail“ sind. Wenn größere Finanzinstitute für Kunden schlechtere Ergebnisse erzielen, Es gibt Argumente für die Aufspaltung größerer Institute oder die Intensivierung der regulatorischen Kontrolle.

Passiert in Australien das Gleiche wie in den USA? Die von der königlichen Kommission vorgelegten Fallstudien legen nahe, dass es Aber es ist schwierig für Forscher, es genau zu wissen.

Australische Banken sind nicht verpflichtet, umfassende Daten zu Betriebsverlusten offenzulegen. APRA kann Zugang zu diesen Informationen haben, aber jede Analyse, die die Regulierungsbehörde davon durchgeführt hat, ist nicht gemeinfrei.

Vielleicht sollte Kommissar Hayne dieses Thema untersuchen.

Bankgeschäfte

- Navy Federal Credit Union Review [2021]:Ist es der richtige Ort für Ihr Geld?

- So wählen Sie eine Bank aus:7 Dinge, die Sie beachten sollten, bevor Sie sich entscheiden

- Asiatische Hauskäufer geraten seltener mit ihrer Hypothek in Zahlungsverzug:Studie

- Lohnen sich High-Yield-Sparkonten? Es hängt davon ab, ob...

- Reich zu werden hat hauptsächlich mit Glück zu tun – schade, dass die Reichen es nicht hören wollen

- Indiens Demonetisierungskampagne hat Banken und Start-ups angekurbelt,

-

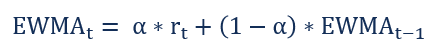

Was ist der exponentiell gewichtete gleitende Durchschnitt (EWMA)?

Was ist der exponentiell gewichtete gleitende Durchschnitt (EWMA)? Der Exponential Weighted Moving Average (EWMA) ist ein quantitatives oder statistisches Maß, das verwendet wird, um eine Zeitreihe zu modellieren oder zu beschreiben. Die EWMA ist im Finanzwesen weit ...

-

Was ist vom Konto fällig?

Was ist vom Konto fällig? Fällig vom Konto ist ein Forderungskonto im Hauptbuch, das Gelder erfasst, die dem Unternehmen geschuldet sind. Das Konto wird normalerweise verwendet, wenn Beträge zwischen verbundenen Unternehmen ge...

-

So führen Sie eine Zahlung mit einer vorhandenen Aspire-Kreditkarte durch

So führen Sie eine Zahlung mit einer vorhandenen Aspire-Kreditkarte durch Aspire-Zahlungen können online getätigt werden, telefonisch oder per Mail. Das Versäumen einer Zahlung oder eine verspätete Zahlung, die den Kreditauskunfteien gemeldet wird, sind zwei der größten Di...

-

7 Möglichkeiten, das Beste aus Ihrem individuellen Rentenkonto herauszuholen

7 Möglichkeiten, das Beste aus Ihrem individuellen Rentenkonto herauszuholen Heldenbilder/GettyImages Sie haben es im Fernsehen und im Internet gesehen:verschiedene Pitches von Finanzdienstleistern, in denen sie versuchen, Sie zur Eröffnung eines individuellen Vorsorgekontos...