3 Anlagestrategien für Investmentfonds, die Sie unter den aktuellen Marktbedingungen verwenden können

Die Märkte sind seit dem Ende Januar 2018 erreichten Höchststand um fast 10 % gefallen. Viele Anleger haben den Wert ihrer Anlagen in den letzten 2 Monaten verloren. Unter diesen ungewissen Bedingungen vielen Anlegern fällt es schwer, Investitionen zu tätigen.

Schauen wir uns einige Strategien an, die Sie in Zeiten wie der aktuellen anwenden können.

Anlagestrategien

1. Investieren Sie über SIP oder STP

Systematischer Investitionsplan (SCHLUCK) , wie Sie vielleicht schon wissen, ist eine Methode, regelmäßig in Investmentfonds zu investieren.

Mit SIP, Sie investieren jeden Monat einen festen Geldbetrag in einen Investmentfonds Ihrer Wahl. Wenn Sie auf diese Weise investieren, Sie machen das Investieren zu einer automatisierten Gewohnheit. Der Betrag wird jeden Monat automatisch von Ihrem Konto abgebucht.

Weiter, Sie können dieses SIP jederzeit beenden.

Der Grund, warum SIP eine großartige Option ist, liegt darin, dass Sie die Kostenmittelung nutzen können. Das bedeutet, dass Sie nie einen sehr hohen Preis für Ihre Investmentfonds zahlen. Wenn die Märkte unten sind, Sie erhalten Investmentfondsanteile zu einem günstigeren Preis. Wenn die Märkte oben sind, Sie erhalten weniger Einheiten.

Auf Dauer, Dadurch zahlen Sie keinen sehr hohen Preis für Ihre Investmentfondsanteile.

Unnötig zu erwähnen, SIP-Investitionen werden am besten langfristig getätigt. Dann profitieren Sie von den wahren Vorteilen einer Investition über SIP.

Ist Pauschalinvestition gerade jetzt eine gute Option?

Pauschale Investitionen sind derzeit nicht die beste Art zu investieren.

Aber, Es ist auch keine gute Idee, einen großen Geldbetrag in kleineren Raten (über SIP) anzulegen, ist auch keine gute Idee. Das liegt daran, dass das Geld einfach brachliegt auf Ihrem Konto, bis Sie den gesamten Betrag über SIP angelegt haben.

Hier können Sie die Möglichkeit nutzen, Systematischer Transferplan (STP) . In STP, Sie investieren in einen Schuldenfonds. Auf diese Weise können Sie Renditen von etwa 7 bis 9 % pro Jahr erzielen – und Debt Funds sind sehr risikoarme Investmentfonds.

Einmal investiert, Sie verschieben das Geld nach und nach vom Fremdkapitalfonds in einen Aktienfonds Ihrer Wahl.

STP ist wie das Starten eines SIP von einem Schuldenfonds anstatt von Ihrem Bankkonto. Das war, Sie können mit Ihrem Geld bessere Renditen erzielen, als wenn Sie über SIP investieren.

2. Investieren Sie in Fremdkapitalfonds

Wenn Sie die jüngsten Schwankungen von Hochs zu Tiefs und umgekehrt an den Märkten sehr erschrecken und so wenig Risiko wie möglich eingehen möchten, Debt Funds sind absolut sinnvoll.

In Zeiten wie diesen, Viele Anleger erwägen, in risikoarme Anlagen zu investieren. Und die am meisten bevorzugte Option zu diesem Zeitpunkt sind Festgelder (FD). Festgeldanlagen bieten Ihnen sichere Renditen – das ist ein sehr attraktives Angebot.

Aber, Debt Funds sind eine noch bessere Option. Der derzeit von den meisten Banken angebotene FD-Satz beträgt etwa 6,5 % pro Jahr. In der Vergangenheit erzielten Investmentfonds mit Schuldtiteln einige Punkte höhere Renditen als Festgelder.

Sie könnten jetzt auch in Fremdkapitalfonds investieren und warten, bis Sie das Gefühl haben, dass sich die Marktbedingungen verbessert haben. Dann, Sie könnten wieder in Aktienfonds investieren.

Schauen Sie sich dieses Beispiel an:

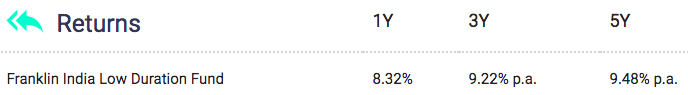

Franklin India Low Duration Fund

In den letzten 5 Jahren, dieser Schuldenfonds hat fast 9,5 % pro Jahr ausgegeben. Im gleichen Zeitraum, FD hätte Ihnen etwa 6,5 bis 7 % pro Jahr gegeben.

In den letzten 5 Jahren, dieser Schuldenfonds hat fast 9,5 % pro Jahr ausgegeben. Im gleichen Zeitraum, FD hätte Ihnen etwa 6,5 bis 7 % pro Jahr gegeben.

Was ist das Risiko eines Schuldenfonds?

Debt Funds sind sehr risikoarme Anlagen. Ihr Risikoniveau ist mit dem von Festgeldern vergleichbar.

Um dies besser zu verstehen, Ich schlage vor, dass Sie sich die Performance eines Debt-Fonds in Zeiten ansehen, in denen es den Märkten nicht gut geht.

Der oben dargestellte Schuldenfonds ist der Aditya Birla Sun Life Short Term Fund.

Selbst während des Börsencrashs in den Jahren 2008 – 2010, dieser Schuldenfonds erzielte weiterhin hohe Renditen. Weiter, die Renditen sind nicht wirklich gesunken.

Dies ist im Vergleich zu jedem Aktienfonds. Der Wert jedes Aktienfonds wird je nach Marktlage steigen und fallen. Beispielsweise, Schau dir diesen Fonds an:

Der oben gezeigte Aktienfonds ist der Aditya Birla SL Equity Fund.

Wie deutlich sichtbar, der Wert Ihrer Investition würde steigen und fallen. Abhängig von den Marktbedingungen. Jedoch, Beachten Sie, dass über einen längeren Zeitraum dieser Fonds hat viel höhere Renditen erzielt als der Debt-Fonds.

Beste Fremdkapitalfonds

- L&T Short Term Income Fund

- Franklin India Low Duration Fund – Wachstum

- ICICI Prudential Langzeitplan

3. Über Sektorfonds in Branchen investieren

Unter allen möglichen Marktbedingungen, Es ist möglich, dass eine bestimmte Branche besser abschneidet als andere Branchen.

Ein Sektorfonds investiert nur in eine bestimmte Branche oder einen bestimmten Sektor. Es ist eine sehr riskante Anlageoption, obwohl die möglichen Renditen auch sehr hoch sind.

Wenn Sie der Meinung sind, dass sich eine bestimmte Branche oder Branche in naher Zukunft gut entwickeln wird, Sie sollten in Erwägung ziehen, in einen Sektorfonds zu investieren, der in diese Branche investiert.

Die Wertentwicklung von Sektorfonds entspricht nicht immer der Wertentwicklung des Marktes. Es hängt ganz von der Leistung des Sektors ab.

Einige der Sektoren, die Sie erkunden könnten, sind:

Infrastrukturfonds

Der Infrastruktursektor hat sich in den letzten Jahren gut entwickelt. Entwicklungsdrang der Regierung, Bau neuer Straßen, Brücken, Eisenbahnen, Tunnel usw. hat dazu geführt, dass Infrastrukturfonds sehr gut abschneiden.

Sehen Sie sich die Performance des L&T Infrastructure Fund an.

In den letzten 5 Jahren, es hat mehr als 24,5% pro Jahr an Rendite gegeben.

In den letzten 5 Jahren, es hat mehr als 24,5% pro Jahr an Rendite gegeben.

Im jüngsten am 1. Februar 2018 bekannt gegebenen Haushaltsplan die Regierung hat einen großen Vorstoß in Richtung Infrastruktur gemacht.

Wenn Sie der Meinung sind, dass dieser Sektor vielversprechend ist, Sie sollten sich überlegen, in einen Investmentfonds aus diesem Sektor zu investieren.

Ländlicher Sektor

Auch dieser Sektor läuft seit langem sehr gut. Es konzentriert sich auf Unternehmen, die direkt vom ländlichen Konsum betroffen sind. Unternehmen aus dem Agrarbereich, Konsumgüterraum, Auto Raum, sind nur einige der Branchen, in die Fonds des ländlichen Sektors tendenziell investieren.

Der Sundaram Rural India Fund hat sich langfristig gut entwickelt. In den letzten 5 Jahren, dieser Fonds erzielte eine Rendite von mehr als 22 % pro Jahr.

Pharma-Sektor

Fonds im Pharmabereich waren bis vor kurzem in aller Munde. Seit 2016, Die Performance des Sektors war nicht mehr so gut wie früher.

Jedoch, viele Branchenexperten sind in diesem Sektor wieder optimistisch.

Schauen Sie sich den Reliance Pharma Fund an.

Wenn Sie die Wertentwicklung dieses Fonds im letzten Jahr beobachten, es war nicht sehr gut. Jedoch, in den letzten 5 Jahren, es gab über 15% pro Jahr.

Wenn Sie die Wertentwicklung dieses Fonds im letzten Jahr beobachten, es war nicht sehr gut. Jedoch, in den letzten 5 Jahren, es gab über 15% pro Jahr.

Wenn dieser Sektor wieder anzieht, Eine Investition in einen Fonds für den Pharmasektor könnte sich als sehr vorteilhaft erweisen.

Wenn Sie in einen Sektorfonds investieren, müssen Sie sich daran erinnern, den jeweiligen Sektor sehr sorgfältig zu recherchieren. Sektorfonds sind die risikoreichste Kategorie von Investmentfonds.

Fazit

Investmentfonds bieten verschiedene Lösungen, die für unterschiedliche Marktbedingungen und unterschiedliche Risikobereitschaft geeignet sind.

Wenn Sie risikoarme Renditen wünschen und die Marktbedingungen fürchten, bleib bei Fremdkapital.

Wenn Sie über einen längeren Zeitraum investiert bleiben können, Verwenden Sie SIP oder STP, um in Aktienfonds zu investieren.

Und wenn Sie Kenntnisse in einer bestimmten Branche haben und darauf wetten möchten, Sektorfonds erkunden.

Viel Spaß beim Investieren!

Haftungsausschluss:Die hier geäußerten Ansichten sind vom Autor und spiegeln nicht die von Groww wider.

Öffentliche Investitionsfonds

- Können Sie in einen ausländischen Investmentfonds investieren?

- Entschlüsselung des Prospekts des Investmentfonds

- Der Large Cap Investmentfonds

- Einführung in den Geldmarktfonds

- Der Schuldenfonds

- Der Fund of Funds

- Emerging Market Funds:Großes Potenzial, wenn Sie das Risiko schlucken können

- Können sich Investmentfonds gegen Bärenmärkte erholen?

- Investmentfonds vs. Unterkonto

-

Die 25 besten Investmentfonds mit niedrigen Gebühren, die Sie kaufen können

Die 25 besten Investmentfonds mit niedrigen Gebühren, die Sie kaufen können Illustration von Maria Hergueta Die Kiplinger 25-Liste unserer beliebtesten No-Load-Investmentfonds stammt aus dem Jahr 2004. und unsere Abdeckung von Investmentfonds reicht bis in die 1950er Jahre ...

-

Die besten und schlechtesten Investmentfonds der Marktkorrektur

Die besten und schlechtesten Investmentfonds der Marktkorrektur 2005 Getty Images Erfahrung ist ein wunderbarer Lehrer, Daher wissen wir, dass viele Pilze giftig sind und Eulen lausige Haustiere abgeben. Anleger, die die Marktkorrektur von September bis Dezember...