Wie hoch ist die durchschnittliche Kreditwürdigkeit?

Sie haben mehr als eine Kreditwürdigkeit – und diese sind möglicherweise nicht alle gleich.

Das macht den Versuch, die durchschnittliche Kreditwürdigkeit zu bestimmen, zu einer Herausforderung. Aber wenn Leute über durchschnittliche Kreditwürdigkeit sprechen, oft beziehen sie sich auf FICO®-Kredit-Scores. Und im Jahr 2019, der durchschnittliche FICO®-Score 8 – das am weitesten verbreitete Bewertungsmodell – betrug 703, nach Experian.

Aber warum haben Sie so viele verschiedene Kredit-Scores? Und was sind einige der anderen durchschnittlichen Kredit-Scores?

- Sie haben nicht nur eine Kreditwürdigkeit

- Durchschnittliche FICO-Kreditwerte

- Durchschnittliche VantageScore-Kreditwerte

Sie haben nicht nur eine Kreditwürdigkeit

Wenn Leute "Kredit-Score" sagen, meinen sie normalerweise nur einen Kredit-Score. Aber die Wahrheit ist, dass wir alle mehrere Kredit-Scores haben können, und sie sind möglicherweise nicht alle gleich. Das liegt daran, dass es verschiedene Kreditbewertungsmodelle gibt, die für die Informationen in jeder Ihrer Kreditauskünfte verwendet werden können. Das ist der Grund, warum Sie mehrere Punkte haben. Zum Beispiel, es gibt branchenspezifische Scores basierend auf den Informationen in Ihren Kreditauskünften.

Auskunfteien

Kreditauskunfteien, oder Kreditauskunfteien, Sammeln Sie Ihre Kredithistorie für Ihre Kreditauskunft. Es gibt drei große Verbraucherkreditauskunfteien:Equifax, Experian und TransUnion – und Ihre Kreditwürdigkeit kann bei jedem unterschiedlich sein. Hier sind einige häufige Gründe dafür.

- Wenn Auskunfteien Daten erhalten — Ihre Kreditgeber können Informationen zu leicht unterschiedlichen Zeiten an jede Kreditauskunftei melden. Dies würde bedeuten, dass die eine oder andere Kreditwürdigkeit möglicherweise nicht immer Ihre aktuellen Kontoinformationen widerspiegelt.

- Welche Daten Ihre Kreditgeber an die Büros senden — Während viele Kreditgeber alle drei Büros mit Informationen versorgen, einige können nur einem oder zwei von ihnen berichten. Unterschiedliche Daten, die gemeldet werden, können zu unterschiedlichen Bewertungen führen.

- Wenn Sie Ihre Ergebnisse überprüfen – Wenn Ihre Kreditwürdigkeit bei den verschiedenen Büros unterschiedlich ist, es kann daran liegen, dass Sie sie zu unterschiedlichen Zeiten überprüfen. Ihre Bonitätsdaten werden regelmäßig an die Büros übermittelt, Wenn Sie also diese Woche eine Punktzahl und in der nächsten eine andere Punktzahl überprüfen, kann dies dazu führen, dass Sie unterschiedliche Kreditwürdigkeitsbewertungen sehen.

Kreditscoring-Modelle

Ihre Kreditwürdigkeit kann auch je nach Berechnung unterschiedlich sein. Ein Kreditbewertungsmodell ist eine Formel, die verwendet wird, um eine Kreditwürdigkeit basierend auf den Informationen in Ihrer Kreditauskunft zu berechnen. Aber es gibt viele verschiedene Scoring-Modelle.

Zwei häufig verwendete Modelle sind FICO und VantageScore®.

Bei vielen Kreditbewertungsmodellen das ziel ist ähnlich:vorherzusagen, wie wahrscheinlich es ist, dass sie einen kredit rechtzeitig zurückzahlen.

Aus diesem Grund können Sie unterschiedliche Kredit-Scores sehen, je nachdem, ob Sie einen VantageScore oder einen FICO-Score betrachten.

Sowohl FICO als auch VantageScore verfügen über Kreditbewertungsmodelle, die in einer Vielzahl von Branchen verwendet werden. Diese Bewertungsmodelle wurden im Laufe der Jahre weiterentwickelt, um neue Technologien oder andere wichtige Aktualisierungen widerzuspiegeln.

Aber selbst wenn Sie nur FICO-Ergebnisse vergleichen, es gibt andere arten, die FICO-Score 8 beinhalten. FICO-Score 9 und einige FICO-Scores, die für bestimmte Branchen spezifisch sind.

Branchenspezifische Punktzahlen

Wenn Sie eine Kreditkarte oder einen Autokredit beantragen möchten, die Kredit-Scores, die jeder Kreditgeber sieht, können unterschiedlich sein.

Das liegt daran, dass FICO nicht nur unterschiedliche Basis-Credit-Scoring-Modelle hat, sondern auch Scores, die für verschiedene Branchen spezifisch sind.

Zum Beispiel, ein Kreditgeber kann bei der Entscheidung über einen Kreditkartenantrag den FICO® Bankcard Score 8 oder den FICO® Auto Score 8 bei der Entscheidung über einen Autokredit berücksichtigen.

Zusätzlich, diese branchenspezifischen Werte können unterschiedliche Bereiche aufweisen. Zum Beispiel, die FICO-Basiswerte reichen von 300 bis 850, während der FICO® Bankcard Score 8 und der FICO® Auto Score 8 von 250 bis 900 reichen.

Durchschnittliche FICO-Kreditwerte

Wie hoch ist die durchschnittliche Kreditwürdigkeit? Es gibt verschiedene Möglichkeiten, in die Daten einzutauchen. Wir werden die durchschnittlichen Kredit-Scores pro Jahr durchgehen, Altersgruppe und Bundesland.

Durchschnittliche Kreditwürdigkeit nach Jahr

Der durchschnittliche FICO-Score stieg von 689 im Jahr 2010 auf 703 im Jahr 2019. Dies sind die jährlichen durchschnittlichen US-amerikanischen FICO-Kreditwerte. Daten von Experian verwenden.

Quelle:Experian-Daten für das ganze Jahr 2019

Staaten mit den höchsten durchschnittlichen Kreditpunkten im Jahr 2019

*Umfasst den District of Columbia

Quelle:Experian-Daten 2019

Staaten mit den niedrigsten durchschnittlichen Kredit-Scores im Jahr 2019

*Umfasst den District of Columbia

Quelle:Experian-Daten 2019

Durchschnittliche Kreditwürdigkeit nach Altersgruppe

Quelle:Experian-Daten aus dem zweiten Quartal 2019

Durchschnittliche VantageScore-Kreditwerte

VantageScores sind in den letzten drei Jahren langsam gestiegen – laut Experians State of Credit 2019-Bericht – und es gab insgesamt einen Rückgang der Ausfallquoten und einen Anstieg der durchschnittlichen Kreditkartensalden.

Durchschnittliche Punktzahl im Zeitverlauf

Nächste Schritte

Wie messen sich Ihre Scores im Vergleich zu den durchschnittlichen Kredit-Scores? Wenn Sie sich nicht sicher sind, jetzt ist ein guter Zeitpunkt, um zu überprüfen.

Auch wenn Sie Ihre Kreditwürdigkeit kennen, Es empfiehlt sich, Ihre Berichte regelmäßig auf Fehler zu überprüfen und nach Möglichkeiten zu suchen, diese zu verbessern. Sie können Credit Karma verwenden, um Ihre Kreditauskünfte von TransUnion und Equifax zu überprüfen. Und wenn Sie Ihre Experian-Kreditauskunft überprüfen möchten, Sie können dies unter AnnualCreditReport.com tun.

Finanzen

-

Hassen Sie Ihren Job? Hier ist, warum Sie es vielleicht durchhalten möchten

Hassen Sie Ihren Job? Hier ist, warum Sie es vielleicht durchhalten möchten Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

Sparplan – Ein tolles Fahrzeug für den Ruhestand

Sparplan – Ein tolles Fahrzeug für den Ruhestand Der Sparplan, oder TSP, ist ein vom Arbeitgeber gesponserter Ruhestandsplan mit Steueraufschub für bestimmte Angestellte des öffentlichen Dienstes und Angehörige des US-Militärs. Wenn sehr ähnliche Re...

-

WhatsApp testet Krypto-Zahlungen

WhatsApp testet Krypto-Zahlungen Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

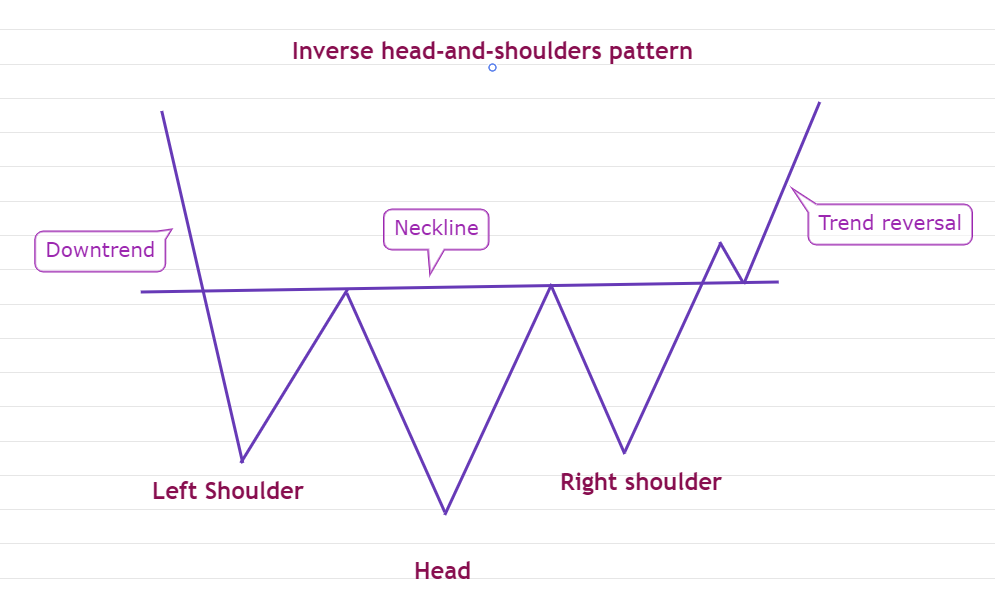

Profi-Trader suchen nach diesem klassischen Muster, um Bitcoin-Preisumkehrungen zu erkennen

Profi-Trader suchen nach diesem klassischen Muster, um Bitcoin-Preisumkehrungen zu erkennen Jeder Trader strebt an, niedrig zu kaufen und hoch zu verkaufen, aber nur wenige sind in der Lage, den Mut aufzubringen, gegen die Herde zu gehen und zu kaufen, wenn der Abwärtstrend die Richtung umke...