Das Konzept der Margen im Kassamarkt verstehen

Wenn Sie Aktien im Cash-Segment kaufen oder verkaufen, die Börse erhebt einen Token-Betrag vom Broker namens Margin. Der Broker kassiert dieses Geld bei Ihnen ein und hinterlegt es bei der Börse. Heute, Wir werden über Margen im Kassamarkt sprechen und die verschiedenen Komponenten verstehen, die den Margenbetrag ausmachen.

Was ist die Marge am Kassamarkt?

Unsicherheiten sind Brutstätten für Risiken. Beispielsweise, je unsicherer die Straßenverhältnisse sind, desto höher ist das Unfallrisiko. Ähnlich, an den Börsen, Unsicherheit in der Entwicklung der Aktienkurse führt zu Risiken. Um diesen Risiken zu begegnen, Börsen verwenden das Margining-System.

An der Börse, Für jeden Verkäufer gibt es einen Käufer. Somit, wenn der Käufer für einen bestimmten Handel kein Geld einbringt, der Verkäufer wird für seine Anteile nicht bezahlt. Auf der anderen Seite, wenn der Verkäufer die Aktien nicht bereitstellt, dann erhält der Käufer keine Anteile, für die er bezahlt hat.

Nehmen wir an, Sie kaufen am Montag (Tag T) 1000 Aktien eines Unternehmens zu 100 Rupien pro Aktie. Der Broker muss sicherstellen, dass er am Tag T+2 Rs.100000 (1000×100) an die Börse übergibt.

Viele Broker erlauben ihren Kunden, den Betrag für die am T+1-Tag gekauften Aktien zu bezahlen. Jedoch, Es besteht das Risiko, dass Sie am Tag T+1 den erforderlichen Betrag nicht an den Broker zahlen können. Somit, die Börse fordert Broker auf, bei Auftragserteilung einen Mindestprozentsatz des Kaufbetrags bzw. der Margin einzuziehen und bei der Börse zu hinterlegen. Dieser Betrag wird als Marge bezeichnet. Während einige Broker nur den Margin-Betrag einziehen, andere ziehen zum Zeitpunkt des Kaufs den gesamten Kaufbetrag vom Anleger ein.

So, im obigen Beispiel, wenn die von der Börse beschlossene Marge 30 % beträgt, dann 30 Rupien, 000 wäre die vorgeschriebene Marge. Somit, das ist der Mindestbetrag, den ein Käufer zahlen muss, um die besagten Aktien zu kaufen.

Wenn Sie auf dem Markt kaufen oder verkaufen, Sie erwarten, dass der Handel unabhängig von der Änderung des Aktienkurses ausgeführt wird.

Nachdem Sie die oben genannten Aktien am T-Tag gekauft haben, Sie erhalten die Lieferung der genannten Aktien am Tag T+2. Nehmen wir an, am T+1 Tag, der Preis der Aktien steigt auf 125 Rs. pro Aktie. Somit, bevor Sie die Aktien erhalten, Sie machen bereits Gewinne.

Dies sind zwar gute Nachrichten für Sie, Der Verkäufer ist möglicherweise nicht damit zufrieden, Aktien für Rs. 100 zu verkaufen, während der Marktpreis gestiegen ist. Auf der anderen Seite, wenn der Kurs der Aktie auf 75 Rs. fällt, dann sind Sie möglicherweise nicht daran interessiert, Ihren Kaufauftrag für Rs. 100 pro Aktie zu erfüllen.

In beiden Szenarien ist Das Margining-System trägt dazu bei, dass sowohl Käufer als auch Verkäufer ihren Verpflichtungen nachkommen.

An der Börse werden regelmäßig verschiedene Arten von Instrumenten gehandelt. Somit, eine einzelne Margin für alle Aktien kann das Risiko möglicherweise nicht bewältigen. Breit, Retail-Transaktionen können in Kassamarkt- und Terminmarkttransaktionen eingeteilt werden. So, SEBI hat verschiedene Ansätze für die Margin-Berechnung für Cash- und Derivate-Segmente vorgeschrieben. Heute, Wir werden uns das Cash-Segment ansehen.

Margenarten im Cash-Segment

Unter den verschiedenen Margenarten im Cash-Segment Es gibt drei Haupttypen, die wir diskutieren werden.

- Value-at-Risk (VAR)-Marge

- Extreme Verlustspanne (ELM)

- Mark-to-Market (MTM)-Marge

Schauen wir uns jeden von ihnen einzeln an:

1. Value-at-Risk (VAR)-Marge

Die VAR-Marge ist die primäre Marge im Kassamarktsegment.

Obwohl wir wissen, dass die historische Volatilität von Aktien uns sagen kann, wie sich der Wertpapierkurs in der Vergangenheit entwickelt hat, Wenn wir die Aktie kaufen oder verkaufen, ist es wichtig zu wissen, wie viel sie sich am nächsten Tag wahrscheinlich bewegen wird. VAR ist eine statistische Methode zur Bestimmung der Wahrscheinlichkeit des Wertverlusts einer Aktie unter Verwendung der historischen Volatilität und der Kursentwicklung.

Eine VAR-Statistik besteht aus drei Teilen:

- Vertrauensniveau

- Verlusthöhe oder -prozentsatz

- Zeitraum

Hier ist ein Beispiel:

Nehmen wir an, Sie kaufen heute Aktien der HDFC Bank. Der Marktwert Ihrer Investition beträgt Rs.10 lakh. Offensichtlich, Sie wissen nicht, wie hoch der Preis morgen sein wird. Durch die Verwendung der VAR-Methodik, Nehmen wir an, Sie stellen fest, dass der VAR für einen Tag bei einem Konfidenzniveau von 99% Rs.1 lakh beträgt. Dies bedeutet, dass unter normalen Bedingungen Der Wert Ihrer Aktien wird am nächsten Tag um nicht mehr als Rs.1 lakh fallen.

Nachdem Sie nun das Konzept von VAR verstanden haben, Wenden wir es auf eine Börse an. Wenn ein Anleger eine Aktie kauft oder verkauft, die Börse berechnet seinen maximal möglichen Verlust an einem Tag mithilfe von VAR mit einem Konfidenzniveau von 99%. Sobald die Börse diesen Betrag kennt, es berechnet sie dem Anleger im Voraus als Marge, so dass, wenn der Anleger den Handel nicht einhält, dann wird der Verlust wiederhergestellt.

2. Extreme Verlustspanne (ELM)

Während VAR den größten Verlust abdeckt, der an 99% der Tage auftreten kann, Extreme Loss Margin oder ELM deckt Verluste ab, die über die von der VAR-Berechnung abgedeckten erwarteten Verlustsituationen hinausgehen. Betrachten Sie dies als zweite Verteidigungslinie, um potenzielle Verluste abzudecken. Der ELM einer Aktie hängt vom damit verbundenen Risiko ab. Die Börse bestimmt den ELM einer bestimmten Aktie am Ende eines jeden Monats unter Berücksichtigung der Aktienkursbewegung in den letzten sechs Monaten.

3. Mark-to-Market (MTM)-Marge

Die dritte Art von Margin, die von einem Investor eingezogen wird, ist die Mark-to-Market- oder MTM-Marge. Dieser wird für alle offenen Positionen eines Anlegers an einem Handelstag berechnet. Der Transaktionspreis und der Schlusskurs der Aktie werden verglichen. Liegt der Schlusskurs unter dem Transaktionspreis, dann entsteht für den Anleger ein fiktiver Verlust, der an die Börse gezahlt werden muss.

Beispielsweise, Nehmen wir an, Sie kaufen am Montag (Tag T) um 11:00 Uhr 1000 Aktien eines Unternehmens zu 100 Rupien pro Aktie. Am Ende des Handelstages, der Preis der Aktie fällt auf Rs.80. Deswegen, Sie werden einen fiktiven Verlust von Rs.20 erleiden, 000 auf Ihre Kaufposition. Dies wird als MTM-Verlust bezeichnet und der Broker holt ihn vor Beginn des nächsten Handelstages von Ihnen ab.

Diese drei Margen werden vom Investor im Cash-Segment eingezogen. Merken, Die Margin-Erhebung ist die Methode, die die Börse im Rahmen ihres Risikomanagements verfolgt. Es hilft, echte Investoren vor Betrügern zu schützen und selbstbewusst zu handeln.

Hoffe das war hilfreich.

Viel Spaß beim Investieren!

Fähigkeiten zur Aktienanlage

- Die Bedeutung von Cash Call

- Wie man die Börse versteht

- Markttiefe verstehen

- Den Aktienzyklus verstehen

- Die Auswirkungen von Online-Aktienmarktinvestitionen verstehen

- Die Torheit des Market Timing

- Die 5 größten Börsenmythen

- Effiziente Markthypothese:Ist der Aktienmarkt effizient?

- 7 interessante Fakten über die Börse

-

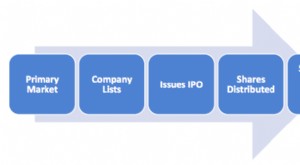

Was ist die Börse?

Was ist die Börse? Der Aktienmarkt bezieht sich auf öffentliche Märkte, die für die Ausgabe, Kauf, und Verkauf von Aktien, die an einer Börse oder im Freiverkehr gehandelt werden. StocksStockWas ist eine Aktie? Eine Per...

-

Die Marktöffnung verstehen

Die Marktöffnung verstehen Der Aktienmarkt ist im Vergleich zu den meisten anderen Anlageklassen einzigartig, , dass es nur fünf Tage die Woche für 6,5 Stunden am Tag geöffnet ist. Während dieser großen Zeitblöcke, in denen der...