Das systemunabhängige System für intelligenteren Handel:Optionsstrategien

Angenommen, Sie haben ein System zum Auffinden und Ausführen von Aktiengeschäften. Und vielleicht funktioniert dieses System. Aber wenn du es besser machen könntest, würdest du?

Eine Verbesserung könnte bedeuten, das Handelsrisiko zu verringern, Hinzufügen von Theta, damit die Position im Laufe der Zeit verfallen könnte, wenn sich der Aktienkurs nicht bewegt, und vielleicht die Wahrscheinlichkeit zu erhöhen, einen Gewinn zu erzielen. Klingt ein bisschen nach dem Intro zur TV-Show Der Sechs-Millionen-Dollar-Mann . Aber Sie müssen nicht abstürzen und brennen, bevor Sie diese Techniken ausprobieren.

Menschliche Kräfte, Nur

Es ist nicht so, dass Sie die Art und Weise ändern müssen, wie Sie Handelsentscheidungen treffen. Du kannst weitermachen, was du tust. Sie können jedoch eine alternative Strategie für diese Entscheidungen in Betracht ziehen. Jede Handelsentscheidung hat Kompromisse, ob verringertes Gewinnpotenzial oder erhöhte Provisionen. Deshalb sollten Sie alle Aspekte einer Strategie berücksichtigen. Sehen wir uns an, wie Optionen Risiken kombinieren, positives Theta, und potenzieller Gewinnsteigerung in drei Szenarien.

1. Bullisch – Long-Aktien vs. Short-Put

Jep, eine traditionelle Strategie. Wenn Sie bei einer Aktie optimistisch sind, Sie kaufen seine Aktien. Wenn der Aktienkurs steigt, Du verdienst Geld, und wenn es runter geht, du verlierst. Jetzt, Sie wissen, dass, wenn Sie Aktien kaufen, Das Maximum, das Sie verlieren können, ist der Preis, den Sie dafür bezahlen. Und während die Aktienkurse auf Null gehen können, sie tun es normalerweise nicht. Jedoch, der Kurs einer Aktie muss nicht auf Null sinken, um als Crash zu gelten; sogar ein 20% Tropfen könnte es tun. Betrachten Sie einen Rückgang von 20 % bei einer 20-Dollar-Aktie. Das sind $4 und wenn Sie 100 Aktien besitzen, der Verlust beträgt $400. Die Long 100-Aktien können auch 400 US-Dollar einbringen, wenn der Aktienkurs um 4 US-Dollar steigt. Das KGV für eine bestimmte prozentuale Preisänderung nach oben oder unten im Aktienkurs ist also gleich.

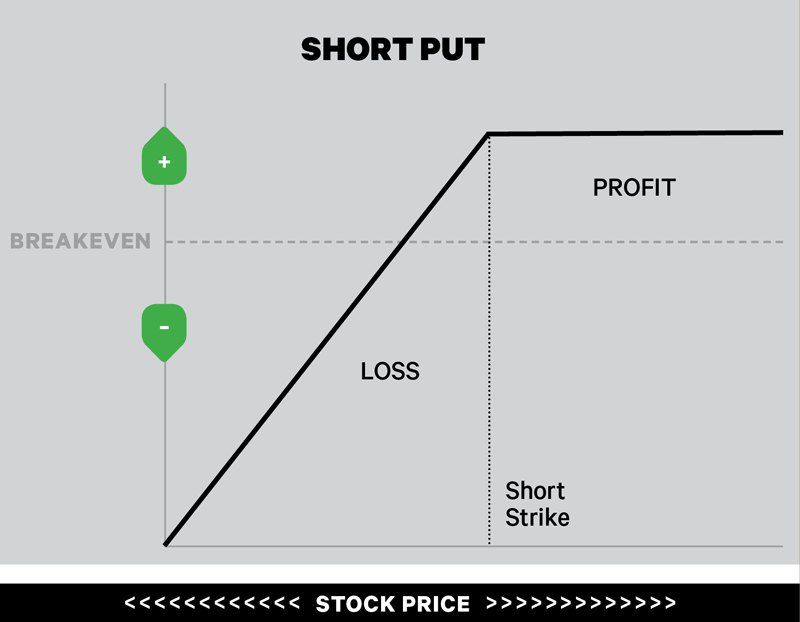

Als Alternative zum Longstock Schauen wir uns einen kurzen Put an (Abbildung 1). Ein nackter Short-Put ist ein bullischer Handel. Sie verkaufen einen Put aus dem Geld (OTM) und nehmen einen Kredit auf. Sicher, eine nackte Short-Option klingt riskant, und es ist, Das maximale Risiko eines Short-Puts ist jedoch nicht größer als der Besitz der Aktie. Mit anderen Worten, das maximale Risiko bei einem nackten Short-Put ist der Ausübungspreis abzüglich des erhaltenen Kredits, und sein Break-Even-Punkt ist der Strike abzüglich des Kredits, zuzüglich Provisionen.

ABBILDUNG 1:KURZSCHLIESSEN EINES PUTS.

Es ist eine bullische Strategie, bei der ein nackter Put gegen einen Kredit verkauft wird. Das maximale Risiko ist der Ausübungspreis abzüglich des Kredits. Sie können einen Put leerverkaufen, wenn Sie glauben, dass sich die Aktie vor dem Verfall nach oben oder seitwärts bewegen könnte. Nur zu illustrativen Zwecken.

Zum Beispiel, Wenn Sie den 18-Strike-Put auf eine 20-Dollar-Aktie verkaufen und eine Gutschrift von 0,40 US-Dollar erhalten, es hätte einen Break-Even-Punkt von 17,60 USD mit einem maximal möglichen Verlust von 1 USD. 760, wenn die Aktie auf Null geht, ohne Provisionen. Die 100 Long-Aktien, die Sie für 20 US-Dollar gekauft haben, würden 2 US-Dollar verlieren. 000, ohne Provisionen.

Wenn der Aktienkurs um 20 % fällt und bei Ablauf der Option bei 16 USD schließt, dann hätte der Short-Put 18 einen Verlust von 160 $. Der Put 18 hätte einen inneren Wert von 2 USD. aber Sie haben ein Guthaben von 0,40 USD aufgenommen. Der Verlust beträgt 2,00 $ – 0,40 $ =1,60 $, oder 160 USD ohne Provisionen. Das ist weniger als der Verlust von 400 Dollar bei 100 Aktien.

Wenn die Aktie bis zum Verfall über 18 USD bleibt, der Short-Put würde immer noch seinen maximalen Gewinn von 40 $ erzielen, ohne Provisionen. Das bedeutet, dass die Aktie von 20 USD auf 18 USD fallen kann. und der Short-Put 18 kann theoretisch immer noch profitieren. Selbst wenn die Aktie bei 20 US-Dollar bleibt, alle Sachen sind gleich, der Preis des Puts wird aufgrund des Zeitverfalls erodieren, und du darfst deinen Erlös behalten. Es gibt eine größere Bandbreite an Aktienkursen für den Short-Put, um profitabel zu sein (18 $ und höher) als für die Long-Aktie (20 $ und höher). Und diese größere Bandbreite erhöht die Chance des Short-Puts, Geld zu verdienen.

Was ist der Nachteil des Short-Puts? Wenn die Aktie über 20,40 USD steigt, dann wäre der Gewinn der Aktie größer als der Gewinn des Short-Put. Die Long-Aktien haben theoretisch ein unbegrenztes Gewinnpotenzial. Der Short-Put ist auch nicht dividendenberechtigt, und können höhere Provisionen anfallen. Die nackte Put-Strategie beinhaltet auch ein hohes Risiko, die entsprechende Aktie zum Ausübungspreis zu kaufen, wenn der Marktpreis der Aktie wahrscheinlich niedriger sein wird.

2. Bärisch – Short-Aktien vs. Short-Call-Vertikale

Wenn Sie glauben, dass der Kurs einer Aktie fallen wird, die traditionelle strategie besteht darin, ihre aktien leer zu verkaufen. Wenn der Kurs der Aktie sinkt, der Handel ist profitabel. Wenn der Preis steigt, der Handel verliert Geld. Der maximale Gewinn ist der Aktienkurs selbst, was passiert, wenn der Aktienkurs auf null sinkt. Wenn Sie 100 Aktien einer 80-Dollar-Aktie leerverkauft haben, der maximale Gewinn beträgt $8, 000, ohne Provisionen. Jedoch, Die Short-Aktienposition hat theoretisch ein unbegrenztes Risiko:Es gibt keine Begrenzung, wie hoch der Aktienkurs steigen könnte.

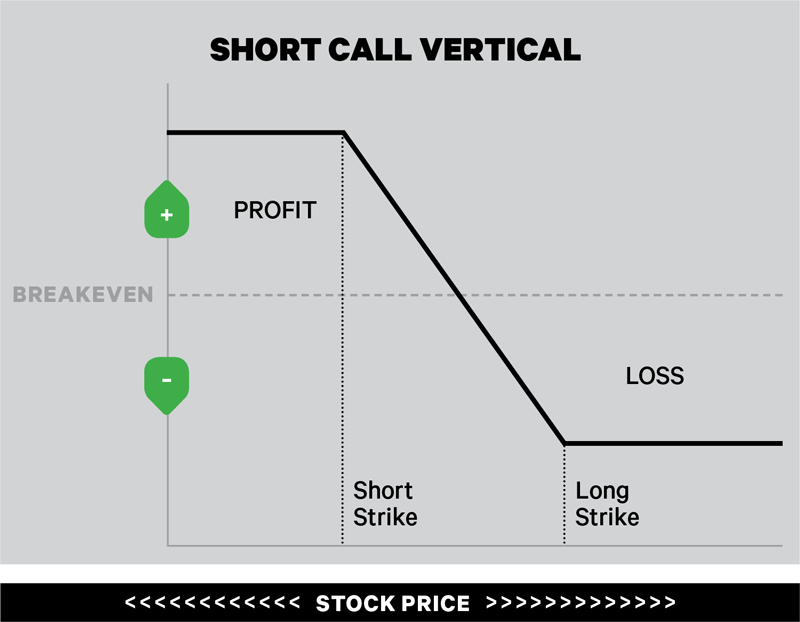

Die bärische Alternative könnte eine Short-Call-Vertikale sein (Abbildung 2). Verkaufen Sie einen OTM-Call leer und kaufen Sie einen weiteren OTM-Call in derselben Laufzeit, und Sie erhalten eine Gutschrift für den Verkauf des Call-Verticals. Zum Beispiel, bei einem Aktienhandel von 80 USD, Ein Short-Call-Vertikal könnte darin bestehen, den 82-Call zu verkaufen und den 84-Call für ein Guthaben von 0,65 USD zu kaufen. Der maximale Gewinn in der Short-82/84-Call-Vertikal beträgt Ihr Guthaben von 65 USD. Der maximale Gewinn tritt ein, wenn die Aktie bei Verfall unter 82 USD schließt. Der Break-Even-Punkt ist der Short-Call-Strike (82 USD) plus das Guthaben (0,65 USD). das sind 82,65 $. Wenn die Aktie bei Verfall irgendwo unter 82,65 USD liegt, die Short-Call-Vertikale hat einen gewissen Gewinn.

ABBILDUNG 2:VERTIKALER KURZAUFRUF.

Es handelt sich um eine Strategie mit definiertem Risiko, bei der potenzielle Verluste begrenzt sind. Ihr Trade wird aufhören, Geld zu verlieren, wenn der Kurs der Aktie über den Long-Strike steigt. aber auch potenzielle Gewinne sind begrenzt. Nur zu illustrativen Zwecken.

Der maximale Verlust ist die Differenz zwischen den Strikes (84 $ – 82 $) abzüglich des Kredits (0,65 $). was in diesem Beispiel 135 US-Dollar beträgt. Dies tritt auf, wenn die Aktie bei Verfall über 84 USD schließt.

Vergleichen Sie den maximalen Gewinn von 65 USD bei der Short-Call-Vertikal mit dem potenziellen Gewinn aus dem Leerverkauf der Aktie. Wenn der Aktienkurs unter 79,35 USD fällt, die Short-100-Aktien machen einen größeren Gewinn als die Short-Call-Vertikale. Aber was ist, wenn die Aktie steigt, sagen, 5% und geht von $80 auf $84? Die Short 100 Aktien würden $400 verlieren, und die Short-Call-Vertikale würde 165 US-Dollar verlieren, ohne Provisionen. Und was, wenn der Aktienkurs auf 82 US-Dollar steigen würde? Die Short 100 Aktien würden 200 $ verlieren, und die Short-Call-Vertikal könnte immer noch 65 $ machen.

In diesem Beispiel, die Short-Call-Vertikale kann profitieren, wenn die Aktie bei Verfall irgendwo unter 82,65 USD schließt. während die Short 100-Aktien nur Geld verdienen, wenn die Aktie unter 80 USD liegt. Die Short-Call-Vertikale hat einen positiven Zeitabfall, und kann Geld verdienen, wenn der Aktienkurs im Laufe der Zeit bei 80 USD bleibt, alle Sachen sind gleich. So, in der Theorie, die Short-Call-Vertikale bietet mehr Gewinnchancen als die Short-Aktie.

Genau wie der bullische Short-Put, es gibt nachteile. Die Short-Call-Vertikale hat einen kleineren potenziellen Gewinn und potenziell höhere Provisionen als die Short-Aktienposition.

3. Neutral – Kein Handel vs. Iron Condor

Wenn Sie glauben, dass sich der Kurs einer Aktie nicht ändern wird, Es gibt keine traditionelle Strategie. Vielleicht kaufst du die Aktie und kassierst eine Dividende, aber das ist immer noch ein bullischer Handel. Für einen Trade, der profitieren könnte, wenn sich der Aktienkurs nicht bewegt, Sie könnten erwägen, Optionen zu verwenden.

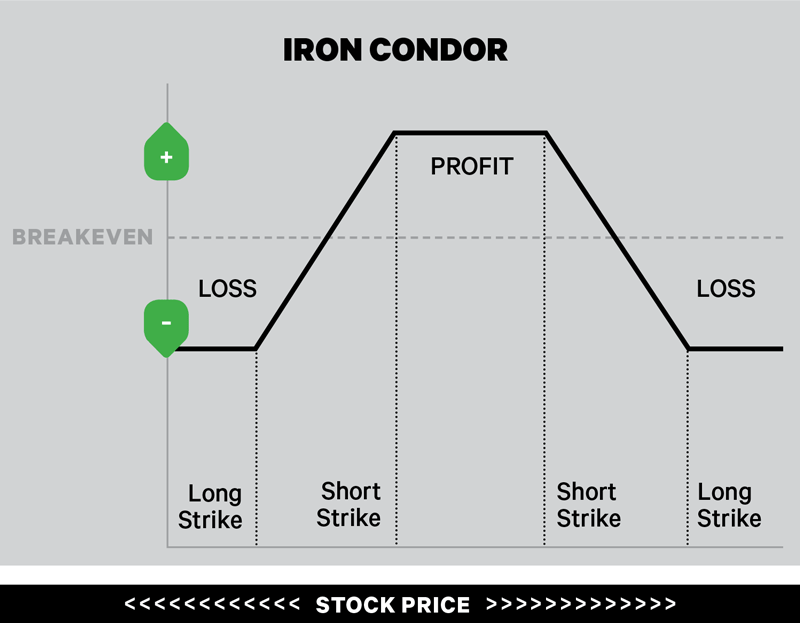

Der klassische neutrale Optionshandel ist der Eisenkondor – eine kurze OTM-Call-Vertikal, und ein kurzes OTM Put vertikal, im gleichen Ablauf (Abbildung 3). Sie nehmen einen Kredit auf, wenn Sie den Eisenkondor verkaufen. Es wird spekuliert, dass der Aktienkurs über dem Short-Put-Strike und unter dem Short-Call-Strike bleiben wird. und Sie hoffen, den Kredit als Gewinn zu behalten.

ABBILDUNG 3:EISENKONDOR.

Wenn Sie der Meinung sind, dass sich eine Aktie oder ein Index in einem engen Bereich bewegen könnte, Sie könnten einen eisernen Kondor in Betracht ziehen. Sein potenzieller Gewinn und Verlust sind begrenzt. Nur zu illustrativen Zwecken.

Zum Beispiel, Wenn der Aktienkurs 100 US-Dollar beträgt, ein eiserner Kondor könnte lang sein, kurz die 97 setzen, kürze den 103-Anruf, und lang der 104 Ruf, für ein Guthaben von 0,35 USD. Der maximale Gewinn beträgt 35 $ Guthaben, weniger Transaktionskosten, wenn die Aktie bei Ablauf der Option zwischen 97 und 103 US-Dollar schließt. Der Eiserne Kondor hat zwei Break-Even-Punkte:den Short-Put-Strike (97 USD) abzüglich des Kredits (0,35 USD) und den Short-Call-Strike (103 USD) plus den Kredit (0,35 USD). oder 96,65 $ und 103,35 $.

Der maximal mögliche Verlust ist die Differenz zwischen den Call-Strikes ($104 – $103), oder die Put-Strikes ($97 – $96), abzüglich des Guthabens (0,35 USD), das sind 65 $ in diesem Beispiel. Der maximale Verlust tritt ein, wenn die Aktie entweder unter dem Long-Put-Strike schließt, oder über dem Long-Call-Strike bei Verfall der Optionen.

Obwohl der maximale potenzielle Gewinn beim Eisenkondor begrenzt ist, auch das maximal mögliche Risiko. Da der Eisenkondor einen positiven Zeitverfall hat, die Position kann im Laufe der Zeit zu einem Gewinn führen, solange der Aktienkurs in einer engen Bandbreite bleibt, alle Sachen sind gleich. Ein Nachteil des Eisenkondors ist, dass es sich um eine Vierbeinstrategie handelt, die erhebliche Transaktionskosten mit sich bringen kann. einschließlich Provisionen. Immer noch, Es ist eine Strategie, die das Potenzial hat, durch Spekulationen, dass sich der Kurs der Aktie nicht viel nach oben oder unten bewegen wird, Geld zu verdienen.

Die weniger befahrene Straße

Diese alternativen Strategien sind nicht Ihre einzige Wahl, Sie können sie jedoch einbeziehen, wenn Sie sich Ihrer Richtungsstrategie nicht sicher sind. Wenn Ihnen die Idee des geringeren Risikos gefällt, positiver Zeitverfall, und höhere Chancen, Geld zu verdienen, dann könnten diese anderen Handelsansätze die Kehrseite des geringeren potenziellen Gewinns und der höheren Provisionen wert sein.

Möglichkeit

- Verbriefung

- Körper und Flügel:Einführung in die Option Butterfly Spread

- Den Low-Volatility-Blues singen? Kalender-Spreads ausprobieren

- 2 Möglichkeiten, wie eine Rohstoffoption die Renditen verbessern kann

- Was ist die Greenshoe-Option?

- Gewinnmitteilungen auf intelligente Weise handeln? Kennen Sie Ihre Optionen

-

Goldpreise zoomen in Rekordbücher,

Goldpreise zoomen in Rekordbücher, weitere Gewinne im Visier Der Goldpreis stieg am Donnerstag auf Rekordhochs, als der US-Dollar auf den niedrigsten Stand seit fast zwei Jahren sank. Die an der COMEX gehandelten Futures für den Fr...

-

Können Sie eine Wohnung mieten, wenn Sie arbeitslos sind?

Können Sie eine Wohnung mieten, wenn Sie arbeitslos sind? Eine Wohnung zu mieten, wenn Sie arbeitslos sind, kann eine Herausforderung sein, aber es ist nicht unmöglich. Sowohl unabhängige Vermieter als auch Hausverwaltungen sind möglicherweise bereit, an Sie...

-

Wie man Selbstfürsorge mit kleinem Budget praktiziert + Ausdrucke

Wie man Selbstfürsorge mit kleinem Budget praktiziert + Ausdrucke In den letzten paar Jahren, Wir haben immer mehr über die Praxis und Bedeutung der Selbstfürsorge gehört. Psychologen, Motivationsredner, und Arbeitgeber haben alle dazu ermutigt, sich vom Chaos des A...

-

MacBook vs. PC – Warum ich mich für PC entschieden habe (und warum ich mich später für einen Mac entschieden habe)

MacBook vs. PC – Warum ich mich für PC entschieden habe (und warum ich mich später für einen Mac entschieden habe) Die letzten 5-10 Jahre haben erstaunliche Veränderungen in der Computertechnologie mit sich gebracht. Ein Großteil der amerikanischen Unternehmen und die meisten Regierungsbehörden verwenden immer noc...