Vierfache Hexerei

Was ist Quadruple Witching?

Quadruple Witching bezieht sich auf ein Datum, an dem Aktienindex-Futures, Aktienindexoptionen, Aktienoptionen, und Single Stock Futures laufen gleichzeitig ab. Während Aktienoptionskontrakte und Indexoptionen am dritten Freitag eines jeden Monats verfallen, alle vier Anlageklassen verfallen gleichzeitig am dritten Freitag im März, Juni, September, und Dezember.

Die zentralen Thesen

- Quadruple Witching bezieht sich auf ein Datum, an dem Derivate von Aktienindex-Futures, Aktienindexoptionen, Aktienoptionen, und Single Stock Futures laufen gleichzeitig ab.

- Vierfaches Witching findet einmal pro Quartal statt, am dritten Freitag im März, Juni, September, und Dezember.

- Vierfache Hexentage bezeugen ein hohes Handelsvolumen, teilweise, aufgrund der Verrechnung bestehender gewinnbringender Futures- und Optionskontrakte.

- Dies kann zwar zu einem erhöhten Volumen und zu Arbitragemöglichkeiten führen, Vierfaches Witching bedeutet nicht unbedingt eine erhöhte Volatilität an den Märkten.

Vierfache Hexerei

Vierfache Hexerei verstehen

Die vierfache Hexerei ähnelt den dreifachen Hexenterminen. wenn drei der vier Märkte gleichzeitig auslaufen, oder doppelte Hexerei, in denen zwei der vier Märkte gleichzeitig auslaufen.

Quadruple Witching Days ersetzten Triple Witching Days, als im November 2002 der Handel mit Single Stock Futures begann. Da diese Kontrakte nach demselben Triple Witching-Zeitplan auslaufen, die Begriffe „dreifache Witching“ und „vierfache Witching“ werden oft synonym verwendet (trotz der unterschiedlichen Anzahl von Märkten).

Vervierfachen, verdreifachen, und Double Witching haben alle ihren Namen von der Volatilität – oder Verwüstung –, die all diesen Derivaten innewohnt, die am selben Tag ablaufen. In der Folklore, übernatürliche Wesen sollen während der Geisterstunde um Mitternacht die Erde durchstreifen; zu dieser Zeit im Ausland zu sein, bringt Unglück und Unglück für diejenigen, die das Pech haben, diesen bösen Geistern zu begegnen.

Arten von Verträgen, die an Quadruple Witching beteiligt sind

Hier sind die vier Klassen von Verträgen, die bei der vierfachen Hexerei beteiligt sind.

Optionskontrakte

Optionen sind Derivate, Das bedeutet, dass sie ihren Wert auf zugrunde liegenden Wertpapieren wie Aktien basieren. Optionskontrakte geben einem Käufer die Möglichkeit, aber nicht die Verantwortung, um eine Transaktion des zugrunde liegenden Wertpapiers an oder vor einem bestimmten Datum und zu einem voreingestellten Preis, der als Ausübungspreis bezeichnet wird, abzuschließen.

Eine Call-Option kann erworben werden, um auf eine Kurssteigerung einer bestimmten Aktie zu spekulieren. Wenn der Preis am Verfallsdatum der Option höher als der Ausübungspreis ist, der Anleger kann die Aktie ausüben oder in Aktien umwandeln und sich einen Gewinn auszahlen lassen.

Eine Put-Option ermöglicht es einem Anleger, von einem Rückgang des Aktienkurses zu profitieren, solange der Kurs bei Verfall unter dem Ausübungspreis liegt. Optionen verfallen jeden dritten Freitag im Monat, und es gibt eine Vorabgebühr oder eine Prämie für den Kauf oder Verkauf einer Option.

Indexoptionen

Eine Indexoption ist wie ein Aktienoptionskontrakt, aber anstatt einzelne Wertpapiere zu kaufen, Indexoptionen geben Anlegern das Recht – nicht die Verpflichtung –, den Index zu handeln, wie der S&P 500. Ob der Indexpreis oder -wert am Verfallsdatum über oder unter dem Ausübungspreis der Option liegt, bestimmt den Gewinn aus dem Handel.

Indexoptionen bieten kein Eigentum an den einzelnen Aktien. Stattdessen, die Transaktion wird bar abgerechnet, Gibt die Differenz zwischen dem Basispreis der Option und dem Indexwert bei Verfall an.

Einzelaktien-Futures

Futures-Kontrakte sind rechtliche Vereinbarungen zum Kauf oder Verkauf eines Vermögenswerts zu einem bestimmten Preis an einem bestimmten zukünftigen Datum. Futures-Kontrakte sind mit festen Mengen und Verfallsdaten standardisiert. Futures-Handel an einer Terminbörse. Der Käufer eines Futures-Kontrakts ist verpflichtet, den Basiswert bei Verfall zu kaufen, während der Verkäufer verpflichtet ist, bei Verfall zu verkaufen.

Single Stock Futures sind Verpflichtungen zur Abnahme von Aktien der zugrunde liegenden Aktie zum Verfallsdatum des Kontrakts. Jeder Kontrakt repräsentiert 100 Aktien. Jedoch, Inhaber von Aktien-Futures erhalten keine Dividendenzahlungen, Dabei handelt es sich um Barzahlungen an die Aktionäre aus dem Gewinn eines Unternehmens.

Index-Futures

Index-Futures ähneln Aktien-Futures, außer dass Anleger einen Finanz- oder Aktienindex kaufen oder verkaufen, wobei der Kontrakt an einem zukünftigen Datum abgerechnet wird. Bei Ablauf, die bestehende Position wird versetzt, und ein Gewinn oder Verlust wird dem Konto des Anlegers in bar gutgeschrieben.

Anleger verwenden Index-Futures, um auf die Richtung eines Index zu wetten, kaufen, wenn sie glauben, dass der Index steigen wird, und verkaufen, wenn sie glauben, dass der Markt zurückgehen wird. Index-Futures können auch zur Absicherung eines Aktienportfolios verwendet werden, damit ein Portfoliomanager das Portfolio bei Marktrückgängen nicht verkaufen muss.

Stattdessen, Der Futures-Kontrakt erzielt einen Gewinn, während das Portfolio sinkt und einen Verlust erleidet. Ziel ist es, kurzfristige Portfolioverluste bei langfristigen Beteiligungen zu minimieren.

Marktauswirkungen von Quadruple Witching

Vierfache Hexentage bezeugen ein hohes Handelsvolumen. Einer der Hauptgründe für die erhöhte Aktivität sind die Optionen und Futures-Kontrakte, die mit Gegengeschäften automatisch gewinnbringend abgewickelt werden.

Call-Optionen verfallen im Geld und sind profitabel, wenn der Preis des zugrunde liegenden Wertpapiers höher ist als der Ausübungspreis im Kontrakt. Put-Optionen sind im Geld, wenn die Aktie oder der Index unter dem Ausübungspreis liegt. In beiden Situationen, das Verfallen von Optionen im Geld führt zu automatischen Transaktionen zwischen den Käufern und Verkäufern der Kontrakte. Als Ergebnis, vierfache Witching-Termine führen dazu, dass eine erhöhte Anzahl dieser Transaktionen abgeschlossen wird.

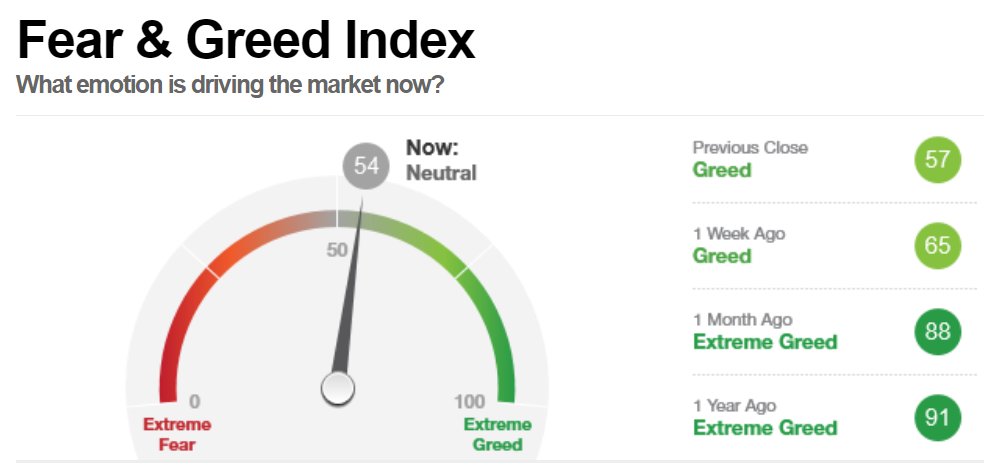

Nach der Woche der vierfachen Hexerei, die Marktindizes wie der S&P 500 neigen dazu, zu sinken, möglicherweise aufgrund der Erschöpfung der kurzfristigen Nachfrage nach Aktien. Trotz des insgesamt gestiegenen Handelsvolumens Vierfache Hexentage bedeuten nicht unbedingt eine starke Volatilität.

Die Volatilität ist ein Maß für das Ausmaß der Kursschwankungen von Wertpapieren. Die geringe Volatilität könnte auf langfristige institutionelle Anleger zurückzuführen sein, wie Pensionskassenmanager, die weitgehend unberührt bleiben, da sie ihre langfristige Position nicht ändern. Ebenfalls, die Verfügbarkeit einer Vielzahl von Absicherungsinstrumenten mit mehreren Verfallsdaten im Laufe des Jahres hat die Auswirkungen von vierfachen Hexentagen verringert, etwas.

Schließen und Ausrollen von Futures-Kontrakten

Ein Großteil der Aktionen rund um Futures und Optionen an vierfachen Hexentagen konzentriert sich auf den Ausgleich, Schließen, oder Positionen ausrollen. Ein Futures-Kontrakt enthält eine Vereinbarung zwischen dem Käufer und dem Verkäufer, in der das zugrunde liegende Wertpapier bei Verfall zum Kontraktpreis an den Käufer zu liefern ist.

Zum Beispiel, Standard &Poor’s 500 E-Mini-Verträge, die 20 % des regulären Vertragsvolumens ausmachen, werden bewertet, indem der Preis des Index mit 50 multipliziert wird. Bei einem Kontrakt mit einem Preis von 2, 100, der Wert beträgt 105 US-Dollar, 000, die an den Vertragsinhaber geliefert wird, wenn der Vertrag nach Ablauf offen gelassen wird.

Am Verfallsdatum, Vertragseigentümer nehmen die Lieferung nicht an, sondern können ihre Kontrakte schließen, indem sie einen gegenläufigen Handel zum geltenden Preis buchen, der den Gewinn oder Verlust aus den Kauf- und Verkaufspreisen ausgleicht. Händler können den Kontrakt auch verlängern, indem sie den bestehenden Handel ausgleichen und gleichzeitig einen neuen Options- oder Futures-Kontrakt buchen, der in der Zukunft abgewickelt werden soll – ein Vorgang, der als Rolling der Kontrakte bezeichnet wird.

Arbitrage-Möglichkeiten

Im Laufe eines vierfachen Hexentages, Transaktionen mit großen Vertragsblöcken können zu Preisbewegungen führen, die Arbitrageuren die Möglichkeit bieten, von vorübergehenden Preisverzerrungen zu profitieren. Arbitrage kann das Volumen schnell steigern, insbesondere dann, wenn an vierfachen Hexentagen im Laufe des Handels mehrere Roundtrips mit hohem Volumen wiederholt werden. Jedoch, ebenso wie Aktivität das Potenzial für Gewinne bieten kann, es kann auch sehr schnell zu Verlusten kommen.

Vorteile-

Quadruple Witching kann Arbitrageuren die Möglichkeit bieten, von vorübergehenden Preisverzerrungen zu profitieren.

-

Erhöhte Handelsaktivität und Handelsvolumen treten an Hexentagen auf, was zu Marktgewinnen führen kann.

-

Es gibt kaum Beweise dafür, dass das vierfache Witching zu einer höheren Rentabilität führt, da die Marktgewinne normalerweise bescheiden sind.

-

Erhöhte Volatilität kann das Potenzial für Gewinne bieten, aber Verluste können ebenso offensichtlich sein.

Real-World-Beispiel für Vierfach-Hexen

Freitag, 15. März, 2019, war der erste vierfache Hexentag des Jahres 2019. Die Hektik bis zum Freitag in dieser Woche führte zu einer erhöhten Marktaktivität. Jedoch, Es ist ungewiss, ob das Witching zu erhöhten Marktgewinnen führt, da es unmöglich ist, Gewinne aufgrund auslaufender Optionen und Futures von Gewinnen aufgrund anderer Faktoren wie Gewinne und wirtschaftliche Ereignisse zu trennen.

Laut einem Reuters Prüfbericht, Handelsvolumen am 15. März 2019, an den US-Marktbörsen betrug "10,8 Milliarden Aktien, verglichen mit dem Durchschnitt von 7,5 Milliarden … in den letzten 20 Handelstagen."

Für die Woche, die in den vierfachen Hexen-Freitag führt, der S&P 500 stieg um 2,9%, während der Nasdaq 3,8% zulegte, und der Dow Jones Industrial Average (DJIA) stieg um 1,6 %. Jedoch, es scheint, dass viele der Gewinne vor der Vervierfachung am Freitag stattgefunden haben, da der S&P nur um 0,5% gestiegen ist, während der Dow am Freitag nur um 0,54% gestiegen ist.

Was ist Hexerei und warum ist sie vervierfacht?

In der Folklore, die "Hexenstunde" ist eine übernatürliche Tageszeit, in der böse Dinge im Gange sein können. Im Derivatehandel, diese Frist wurde umgangssprachlich auf die Stunde des Vertragsablaufs angewendet, oft an einem Freitag nach Handelsschluss. Auf vierfache Hexerei, vier verschiedene Vertragsarten laufen gleichzeitig aus:börsennotierte Indexoptionen, Einzelaktienoptionen, Index-Futures, und Aktien-Futures.

Wann tritt Vierfach-Hexen auf?

Vierfache Hexerei findet normalerweise am dritten Freitag im März statt, Juni, September, und Dezember, bei Marktschluss (16:00 Uhr ET).

Warum interessieren sich Trader für Quadruple Witching?

Da mehrere Derivate gleichzeitig auslaufen, Händler versuchen oft, alle ihre offenen Positionen vor dem Ablauf zu schließen. Dies kann zu einem erhöhten Handelsvolumen und einer Intraday-Volatilität führen. Trader mit großen Gamma-Short-Positionen sind den Kursbewegungen bis zum Verfall besonders ausgesetzt. Arbitrageure versuchen, eine solche ungewöhnliche Preisaktion auszunutzen, aber das kann auch ziemlich riskant sein.

Was sind einige Preisanomalien, die bei Quadruple Witching beobachtet werden?

Da Händler versuchen werden, ihre Positionen zu schließen oder zu verlängern, Handelsvolumen ist bei Vierfach-Witching in der Regel überdurchschnittlich, was zu einer höheren Volatilität führen kann. Jedoch, Ein interessantes Phänomen ist, dass der Kurs eines Wertpapiers künstlich zu einem Ausübungspreis mit großen offenen Positionen tendieren kann, wenn Gamma-Hedging stattfindet. ein Prozess, der als „Pinning the Strike“ bezeichnet wird. Das Festlegen eines Strikes birgt ein Pin-Risiko für Optionshändler, wenn sie sich nicht sicher sind, ob sie ihre zum Geld verfallenen Long-Optionen ausüben sollen oder nicht, oder kurz davor, am Geld zu sein. Das ist weil, zur selben Zeit, Sie sind sich nicht sicher, wie viele ihrer ähnlichen Short-Positionen ihnen zugewiesen werden.

Möglichkeit

- Amerikanische vs. europäische Optionen:Was ist der Unterschied?

- Einstieg in die Grundlagen des Optionshandels

- Fragen Sie den Trader:Wie platzieren Sie Swing-Trades mit mehr als einem Kursziel?

- Drei Schlüsselelemente, die Sie bei Ihrer Optionsstrategie berücksichtigen sollten

- Einführung in das Kontrahentenrisiko

- Neutral

-

In Mietimmobilien investieren

In Mietimmobilien investieren Die Investition in eine Mietimmobilie (oder mehr als eine) kann eine großartige langfristige Möglichkeit sein, Ihr Vermögen zu vergrößern. Es bietet ein gewisses passives Einkommen, und Immobilien kön...

-

72 % der Arbeitnehmer haben Schwierigkeiten, die richtige Seite zu finden. 3 Tipps zur Eingrenzung Ihrer Auswahl

72 % der Arbeitnehmer haben Schwierigkeiten, die richtige Seite zu finden. 3 Tipps zur Eingrenzung Ihrer Auswahl Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

Fidelity Investments vs. TD Ameritrade

Fidelity Investments und TD Ameritrade sind zwei der beliebtesten Online-Discount-Broker. und jeder schneidet regelmäßig gut in Bankrate-Bewertungen der besten Broker ab. Eigentlich, Fidelity und TD...

-

Arten von Anleihen erklärt

Arten von Anleihen erklärt Anleihen sind wichtige Elemente eines jeden abgerundeten Anlageportfolios. Aber bevor Sie mit dem Handel beginnen, Sie müssen die verschiedenen Arten von Anleihen kennen und wissen, wie sie sich auf I...