Die Risiken von hypothekenbesicherten Wertpapieren

Ein Mortgage-Backed Security (MBS) ist eine Art Asset-Backed-Security, die durch eine Hypothek oder eine Hypothekensammlung besichert ist. Ein MBS kann über einen Broker gehandelt werden. Es wird entweder von einem staatlich geförderten Unternehmen (GSE), eine autorisierte Bundesbehörde oder ein privates Finanzunternehmen.

Funktionen von MBS

Obwohl sie aus mehreren Gründen attraktiv sind, MBS haben einige einzigartige Eigenschaften, die im Vergleich zu Plain Vanilla Bonds zusätzliche Risiken erhöhen.

- MBS sind durch einen Pool von Wohnhypotheken besichert.

- Monatliche Zahlungen „durchlaufen“ die ursprüngliche Bank an einen Drittinvestor.

- Neben monatlichen Zinszahlungen, Hypotheken amortisieren sich über ihr Leben, d.h. mit jeder monatlichen Zahlung wird ein Teil des Kapitals abbezahlt, im Gegensatz zu einer Anleihe, die in der Regel den gesamten Kapitalbetrag bei Fälligkeit zahlt.

- Neben den planmäßigen Abschreibungen Anleger erhalten, anteilig, außerplanmäßige Kapitalvorauszahlungen aufgrund von Refinanzierungen, Zwangsvollstreckung und Hausverkauf. Während eine typische Hypothek eine Laufzeit von 30 Jahren haben kann, Hypotheken werden oft viel früher abbezahlt. Aufgrund dieser außerplanmäßigen Vorauszahlungen, Die Vorhersage der Fälligkeit des MBS ist problematisch.

Mit einem Fokus auf den Vorauszahlungsaspekt von MBS, In diesem Artikel wird das Konzept der gewichteten durchschnittlichen Lebensdauer (WAL) vorgestellt. und ihre Verwendung zur Absicherung des Risikos der Vorauszahlung erläutern.

Was ist die gewichtete durchschnittliche Lebensdauer?

Eine Statistik, die häufig als Maß für die effektive Laufzeit eines MBS verwendet wird, ist die WAL, manchmal nur "durchschnittliches Leben" genannt. Um die WAL zu berechnen, multiplizieren Sie das Datum (ausgedrückt als Bruchteil von Jahren oder Monaten) jeder Zahlung mit dem Prozentsatz des Gesamtkapitals, der an diesem Datum ausgezahlt wird, dann addieren Sie diese Ergebnisse. Daher, die WAL erfasst die Auswirkungen von Kapitalrückzahlungen über die Laufzeit des Wertpapiers.

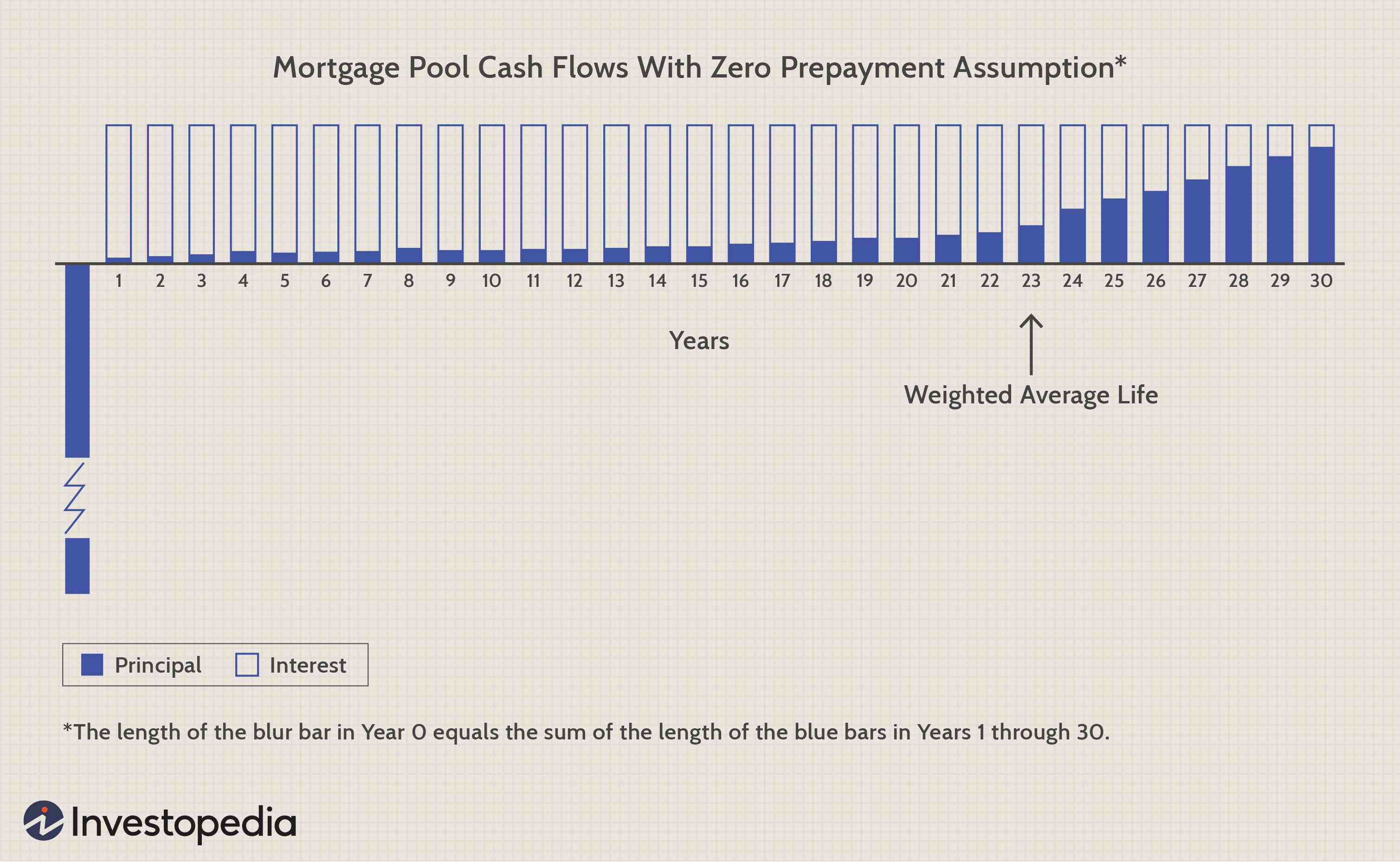

Die WAL kann als Drehpunkt auf einer Zeitachse visualisiert werden, die von der Entstehung bis zum Endfälligkeitsdatum verläuft. Der Drehpunkt "balanciert" die Hauptzahlungen, genauso wie Kinder unterschiedlichen Gewichts eine Wippe balancieren, indem sie unterschiedliche Positionen auf der Stange haben. Abbildung 1 unten zeigt die WAL für einen 30-jährigen Hypothekenpool.

Bild von Sabrina Jiang © Investopedia 2021

Renditen und der interne Zinsfuß

MBS sind marktgängig und können mit Prämien gehandelt werden, Rabatte oder Nennwert, abhängig von Änderungen der aktuellen Marktpreise. Ein aktueller Coupon-Pass-Through wird zum Nennwert gehandelt, während Pass-Throughs mit hohen Coupons zu Aufschlägen und Wertpapiere mit niedrigen Coupons zu Abschlägen gehandelt werden. Die angegebene Rendite ist der interne Zinsfuß, die den Barwert aller zukünftigen Cashflows mit dem aktuellen Kurs des Wertpapiers gleichsetzt. Deswegen, Die quotierte Rendite eines MBS ist immer von einer Vorauszahlungsannahme abhängig.

Die Annahme einer Vorauszahlung ist entscheidend für Hypotheken-Pass-Through-Wertpapiere. Anleger wissen im Voraus, dass eine Vorauszahlung erfolgen kann und wird, weiß aber nicht wann und wie viel. Diese Variablen müssen projiziert und angenommen werden. Ebenfalls, es gibt keinen einzigen, konservative Annahme, die wegen des asymmetrischen Effekts für alle Pass-Throughs gelten kann – es besteht ein Anreiz, bei Premium-MBS schneller im Voraus zu bezahlen, während das Umgekehrte für Discount-MBS gilt.

Was ist der realisierte Ertrag?

Die realisierte Rendite eines Pass-Through-Wertpapiers ist die Rendite, die der Käufer tatsächlich erhält, während er das Wertpapier hält, auf der Grundlage der tatsächlichen Vorauszahlungen des Kapitals, und nicht auf den angenommenen Vorauszahlungen, die zur Berechnung der angegebenen Rendite verwendet wurden. Vorauszahlungen, die schneller oder langsamer als erwartet erfolgen, wirken sich asymmetrisch auf Prämien- und Rabatt-Passthroughs aus.

Angenommen, das Pass-Through-Wertpapier wird mit einer Prämie gehandelt. Vorauszahlungen zum Nennwert führen zu Zahlungsströmen, die nur zum niedrigeren, Tageskurs. Folglich, schneller als angenommene Vorauszahlungen verweigern dem Investor die hohen Cashflows, die den Mehrpreis überhaupt rechtfertigten. Auf der anderen Seite, langsamere Vorauszahlungen bieten dem Anleger mehr Zeit, um den höheren Kuponsatz zu verdienen. Als Ergebnis, langsamere Vorauszahlungen heben die realisierte Rendite über die Angebotsrendite, während schnellere Vorauszahlungen die realisierte Rendite senken.

Ein Discount Pass-Through profitiert von schneller als erwarteten Vorauszahlungen, da diese Cashflows zum Nennwert in Wertpapieren mit kurzfristigem Kupon reinvestiert werden können. Tatsächlich der Anleger kann den niedrigen Coupon einfach durch einen höheren ersetzen, da die Vorauszahlung gleich ist. Deswegen, die realisierte Rendite wird die notierte Rendite übersteigen. Andererseits, das Gegenteil geschieht, wenn Vorauszahlungen langsamer als erwartet erfolgen. Der Anleger bleibt länger an den niedrigeren Coupons hängen, wodurch der realisierte Ertrag reduziert wird.

Was ist die Vorauszahlungsannahme?

Über die Jahre, eine Reihe konventioneller Spezifikationen für angenommene Vorauszahlungssätze wurden entwickelt. Jedes hat seine Vor- und Nachteile.

Standard-Hypothekenrendite

Die erste und einfachste Spezifikation ist die Annahme der "Standard-Hypothekenrendite" oder "Prepaid in 12". In dieser Spezifikation davon ausgegangen wird, dass bis zum zwölften Jahr keinerlei Vorauszahlungen erfolgen, wenn alle Hypotheken im Pool vollständig im Voraus bezahlt werden.

Diese Spezifikation hat den Vorteil der Einfachheit der Berechnung und entspricht der Realität, dass die effektive Laufzeit der meisten Hypothekenpools viel kürzer ist als das Endfälligkeitsdatum. Darüber hinaus, zu dieser Annahme kann man nicht viel sagen. Dabei werden die in den ersten Jahren eines Hypothekenpools anfallenden Vorauszahlungen völlig vernachlässigt. Deswegen, eine auf der Grundlage dieser "Standard"-Annahme der Vorauszahlung berechnete und quotierte Rendite unterschätzt die potenzielle Rendite eines Pass-Through-Wertpapiers, das mit einem hohen Abschlag gehandelt wird, erheblich und überbewertet die potenzielle Rendite eines Premium-Pass-Through.

FHA-Erfahrungsmethode

Am anderen Ende des Spektrums steht eine Vorauszahlungsvorschrift, die auf tatsächlichen Erfahrungen der Eidgenössischen Wohnungsverwaltung (FHA) basiert. Die FHA erstellt historische Daten über die tatsächliche Vorfälligkeitsentschädigung der von ihr versicherten Hypothekendarlehen. Diese Daten decken ein breites Spektrum von Emissionsdaten und Kuponsätzen ab.

Die FHA-Erfahrungsmethode war eindeutig eine Verbesserung gegenüber der Standard-Hypothekenrendite, da es realistische und historisch validierte Annahmen eingeführt hat, aber es ist nicht ohne seine eigenen Probleme. Da die FHA fast jedes Jahr eine neue Reihe herausgibt, der sekundäre Hypothekenmarkt sah sich mit dem verwirrenden Umstand konfrontiert, Wertpapiere auf Basis von Serien aus verschiedenen Jahren zu haben.

Konstante Vorauszahlungsrate

Eine weitere verwendete Spezifikation ist die konstante Vorauszahlungsrate (CPR), auch als "bedingter Vorauszahlungssatz" bekannt. Diese Spezifikation geht davon aus, dass der Prozentsatz des Hauptsaldos, der während eines bestimmten Jahres im Voraus bezahlt wird, konstant ist.

Die CPR-Methode ist analytisch einfacher zu handhaben als die FHA-Erfahrung, weil der anwendbare Vorauszahlungssatz für jedes Jahr eine einheitliche Zahl ist, keine von 30 unterschiedlichen Zahlen. Folglich, es ist einfacher, notierte Renditen für eine bestimmte Haltedauer über verschiedene Vorauszahlungsannahmen hinweg zu vergleichen. Ein subtiler Vorteil der CPR-Methode besteht darin, dass sie die subjektive Natur der Vorauszahlungsannahme aufdeckt. Der FHA-Erfahrungsansatz impliziert einen Grad an Präzision, der völlig ungerechtfertigt sein könnte.

Eine Variante der HLW wird als „single-monthly death“ (SMM) bezeichnet. Die SMM ist einfach das monatliche Analogon zur jährlichen CPR. Es wird davon ausgegangen, dass der Prozentsatz des Hauptsaldos, der während eines bestimmten Monats im Voraus bezahlt wird, konstant ist.

PSA-Standard-Vorauszahlungsmodell

Die am häufigsten verwendete Vorauszahlungsrate ist die von der Public Securities Association (PSA) angebotene Standardvorauszahlungserfahrung. eine Industrie-Handelsgruppe. Das Ziel der PSA war es, Standardisierung auf den Markt zu bringen. Die ersten 30 Monate der Erfahrung mit Standardvorauszahlungen erfordern eine stetig steigende CPR, beginnend bei null und monatlich um 0,2 % steigend; danach, eine HLW von sechs Prozent wird verwendet. Manchmal, jedoch, Renditen basieren auf einer schnelleren oder langsameren Vorauszahlungsannahme als dieser Standard. Diese Änderung der Vorauszahlungsannahme wird durch die Angabe eines Prozentsatzes über oder unter 100 % angezeigt.

- Ein mit 200 % PSA notierter MBS geht von einem monatlichen Anstieg der CPR von 0,4 % in den ersten 30 Monaten aus. dann eine HLW von 12%.

- Ein MBS mit 50 % PSA geht von einem monatlichen Anstieg der CPR von 0,1 % aus. bis das dreiprozentige CPR-Niveau erreicht ist.

Die Quintessenz

Wie besprochen, Die Verwendung der gewichteten durchschnittlichen Lebensdauer erfordert eine Reihe von Annahmen und ist alles andere als präzise. Jedoch, es hilft Anlegern, realistischere Vorhersagen über die Rendite und Laufzeit eines MBS zu treffen, was dazu beiträgt, das inhärente Vorfälligkeitsrisiko zu reduzieren.

Möglichkeit

-

Was ist eine Rente?

Was ist eine Rente? Eine Annuität ist ein Finanzprodukt, das bestimmte Cashflows bereitstelltCashflowCashflow (CF) ist die Erhöhung oder Verringerung des Geldbetrags eines Unternehmens, Institution, oder Einzelperson hat...

-

Wie der Brexit die Megafusion von LSE und Deutsche Börse gebremst hat

Wie der Brexit die Megafusion von LSE und Deutsche Börse gebremst hat Die Mega-Fusion der Londoner und der Frankfurter Börsen scheint zweifelhaft, nachdem die London Stock Exchange sagte, dass der Deal von der Europäischen Kommission wahrscheinlich nicht genehmigt werde...

-

Ein großer US-Krankenversicherer alarmierte das FBI 2017 über den MyPayrollHR-Chef:Bericht

Ein großer US-Krankenversicherer alarmierte das FBI 2017 über den MyPayrollHR-Chef:Bericht Der schwer fassbare Chef im Zentrum des Zusammenbruchs von MyPayrollHR, der anscheinend wenig – wenn überhaupt – Online-Präsenz hatte, wurde endlich entlarvt. zusammen mit weiteren Details zu seinem a...

-

Was ist das Gebot schlagen?

Was ist das Gebot schlagen? Der Ausdruck „das Gebot treffen“ ist ein umgangssprachlicher Ausdruck, der häufig bei Investitionen verwendet wird, um ein Szenario zu beschreiben, in dem ein Händler ein Finanzinstrument zum von eine...