Wie Unternehmen Derivate zur Risikoabsicherung einsetzen

Wenn Sie eine Aktienanlage in Betracht ziehen und lesen, dass das Unternehmen Derivate verwendet, um ein gewisses Risiko abzusichern, sollten Sie besorgt oder beruhigt sein? Der Standpunkt von Warren Buffett ist berühmt:Er hat alle Derivate angegriffen, Er und seine Firma "sehen sie als Zeitbomben an, sowohl für die mit ihnen handelnden Parteien als auch für das Wirtschaftssystem ... Derivate sind finanzielle Massenvernichtungswaffen, Gefahren bergen, die während jetzt latent, sind potenziell tödlich."

Auf der anderen Seite, das Handelsvolumen von Derivaten ist rasant angestiegen, und nichtfinanzielle Unternehmen kaufen und handeln sie weiterhin in immer größerer Zahl.

Um Ihnen bei der Bewertung des Einsatzes von Derivaten eines Unternehmens zur Risikoabsicherung zu helfen, Wir werden uns die drei gebräuchlichsten Möglichkeiten ansehen, Derivate zur Absicherung einzusetzen.

Die zentralen Thesen

- Bei richtiger Anwendung, Derivate können von Unternehmen eingesetzt werden, um verschiedene finanzielle Risiken zu mindern, denen sie möglicherweise ausgesetzt sind.

- Drei gängige Möglichkeiten, Derivate zur Absicherung einzusetzen, umfassen Währungsrisiken, Zinsrisiko, und Rohstoff- oder Produktinputpreisrisiken.

- Es gibt viele andere abgeleitete Verwendungen, und Finanzingenieure erfinden ständig neue Typen, um neue Anforderungen zur Risikoreduzierung zu erfüllen.

Währungsrisiken

Eine der häufigeren Verwendungen von Derivaten durch Unternehmen ist die Absicherung von Fremdwährungsrisiken, oder Währungsrisiko, Dies ist das Risiko, dass sich eine Änderung der Wechselkurse nachteilig auf die Geschäftsergebnisse auswirkt.

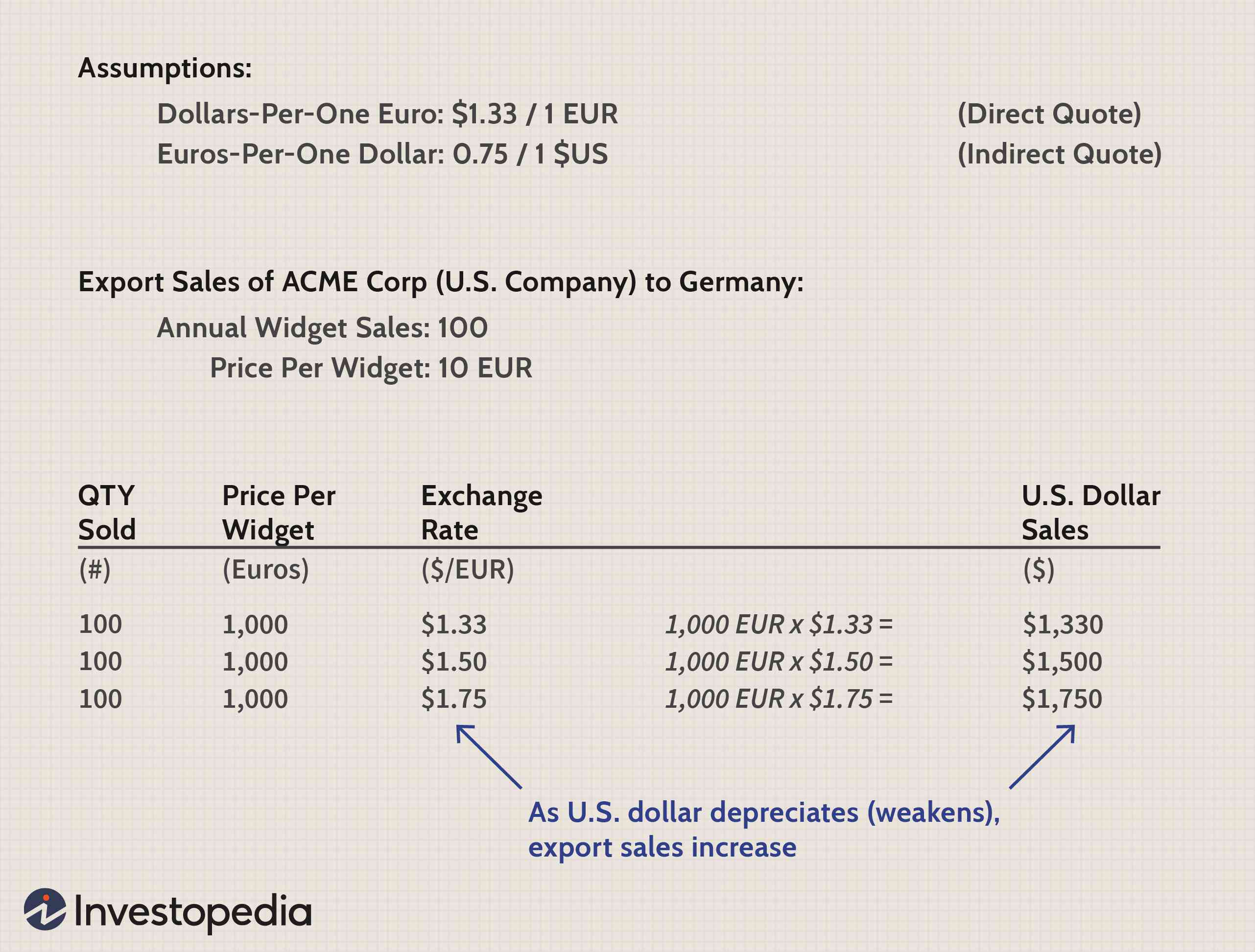

Betrachten wir ein Beispiel für das Fremdwährungsrisiko der ACME Corporation:ein hypothetisches Unternehmen mit Sitz in den USA, das Widgets in Deutschland verkauft. Während des Jahres, ACME Corp verkauft 100 Widgets, jeweils zum Preis von 10 Euro. Deswegen, Unsere ständige Annahme ist, dass ACME 1 Widgets im Wert von 000 Euro.

Bild von Sabrina Jiang © Investopedia 2021

Wenn der Dollar-pro-Euro-Wechselkurs von 1,33 USD auf 1,50 USD auf 1,75 USD steigt, es braucht mehr Dollar, um einen Euro zu kaufen, was bedeutet, dass der Dollar abwertet oder schwächer wird. Da der Dollar abwertet, die gleiche Anzahl verkaufter Widgets führt zu höheren Umsätzen in Dollar. Dies zeigt, dass ein schwächerer Dollar nicht nur schlecht ist:Er kann die Exportverkäufe von US-Unternehmen ankurbeln.

Alternative, ACME könnte seine Preise im Ausland senken, welcher, wegen des an Wert verlierenden Dollars, würde den Dollarverkäufen nicht schaden; Dies ist ein weiterer Ansatz, der einem US-Exporteur bei einer Abwertung des Dollars zur Verfügung steht.

Das obige Beispiel veranschaulicht das Ereignis "gute Nachrichten", das auftreten kann, wenn der Dollar abwertet, aber eine "schlechte Nachricht" passiert, wenn der Dollar aufwertet und die Exportverkäufe geringer ausfallen. Im obigen Beispiel ist Wir haben einige sehr wichtige vereinfachende Annahmen getroffen, die sich darauf auswirken, ob die Dollarabwertung ein gutes oder schlechtes Ereignis ist:

- Wir haben angenommen, dass ACME Corp. sein Produkt in den USA herstellt und daher seine Lager- oder Produktionskosten in Dollar anfällt. Wenn stattdessen ACME hat seine deutschen Widgets in Deutschland hergestellt, Produktionskosten würden in Euro anfallen. Selbst wenn der Dollarumsatz aufgrund der Abwertung des Dollars steigt, Auch die Produktionskosten werden steigen. Dieser Effekt sowohl auf den Umsatz als auch auf die Kosten wird als natürlicher Hedge bezeichnet:Die Wirtschaftlichkeit des Unternehmens bietet einen eigenen Absicherungsmechanismus. In einem solchen Fall, die höheren Exportverkäufe (die sich aus der Umrechnung des Euro in Dollar ergeben) werden wahrscheinlich durch höhere Produktionskosten abgemildert.

- Wir haben auch angenommen, dass alle anderen Dinge gleich sind, und oft sind sie es nicht. Zum Beispiel, wir ignorierten alle sekundären Auswirkungen der Inflation und ob ACME seine Preise anpassen kann.

Auch nach natürlichen Absicherungen und Nebeneffekten Die meisten multinationalen Unternehmen sind in irgendeiner Form einem Fremdwährungsrisiko ausgesetzt.

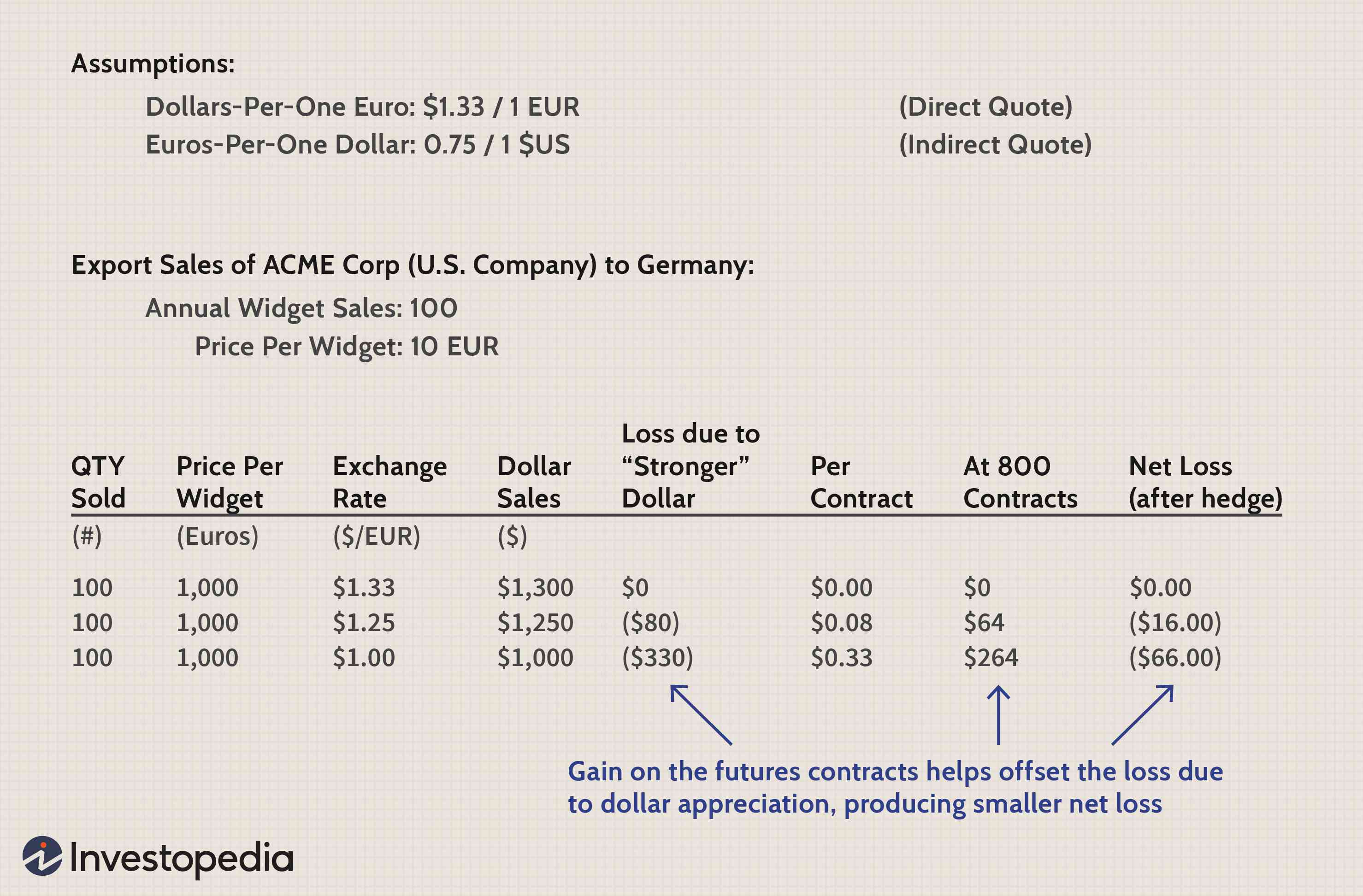

Lassen Sie uns nun eine einfache Absicherung veranschaulichen, die ein Unternehmen wie ACME verwenden könnte. Um die Auswirkungen von USD/EUR-Wechselkursen zu minimieren, ACME kauft 800 Devisenterminkontrakte gegen den USD/EUR-Wechselkurs.

Der Wert der Futures-Kontrakte wird nicht in der Praxis, entsprechen exakt 1:1 einer Änderung des aktuellen Wechselkurses (d.h. der Futures-Kurs ändert sich nicht genau mit dem Kassakurs), aber wir gehen davon aus, dass es trotzdem so ist. Jeder Futures-Kontrakt hat einen Wert gleich dem Gewinn über dem 1,33 USD/EUR-Kurs (nur weil ACME diese Seite der Futures-Position eingenommen hat; die Gegenpartei wird die entgegengesetzte Position einnehmen).

Bild von Sabrina Jiang © Investopedia 2021

In diesem Beispiel, der Futures-Kontrakt ein separates Geschäft ist, aber es ist so konzipiert, dass es eine umgekehrte Beziehung zu den Auswirkungen des Wechselkurses hat, Es ist also eine anständige Hecke. Natürlich, es ist kein kostenloses Mittagessen:Wenn stattdessen der Dollar schwächer würde, die erhöhten Exportumsätze werden durch Verluste aus den Terminkontrakten gemildert (teilweise ausgeglichen).

Absicherung des Zinsrisikos

Unternehmen können Zinsrisiken auf verschiedene Weise absichern. Stellen Sie sich ein Unternehmen vor, das erwartet, einen Geschäftsbereich in einem Jahr zu verkaufen und einen Geldgewinn zu erhalten, den es in eine gute risikofreie Investition "parken" möchte. Wenn das Unternehmen fest davon überzeugt ist, dass die Zinsen bis dahin sinken werden, er könnte einen Treasury-Futures-Kontrakt kaufen (oder eine Long-Position eingehen). Das Unternehmen bindet effektiv den zukünftigen Zinssatz.

Hier ist ein anderes Beispiel für eine perfekte Zinsabsicherung, die von Johnson Controls (JCI) verwendet wird:wie im Jahresbericht 2004 vermerkt:

Fair-Value-Hedges : Das Unternehmen [JCI] hatte am 30. September zwei ausstehende Zinsswaps. 2004, als Absicherung des beizulegenden Zeitwerts eines Teils von festverzinslichen Anleihen bestimmt…Die Änderung des beizulegenden Zeitwerts der Swaps gleicht die Änderung des beizulegenden Zeitwerts der abgesicherten Schuld genau aus, ohne Nettoauswirkungen auf das Ergebnis.

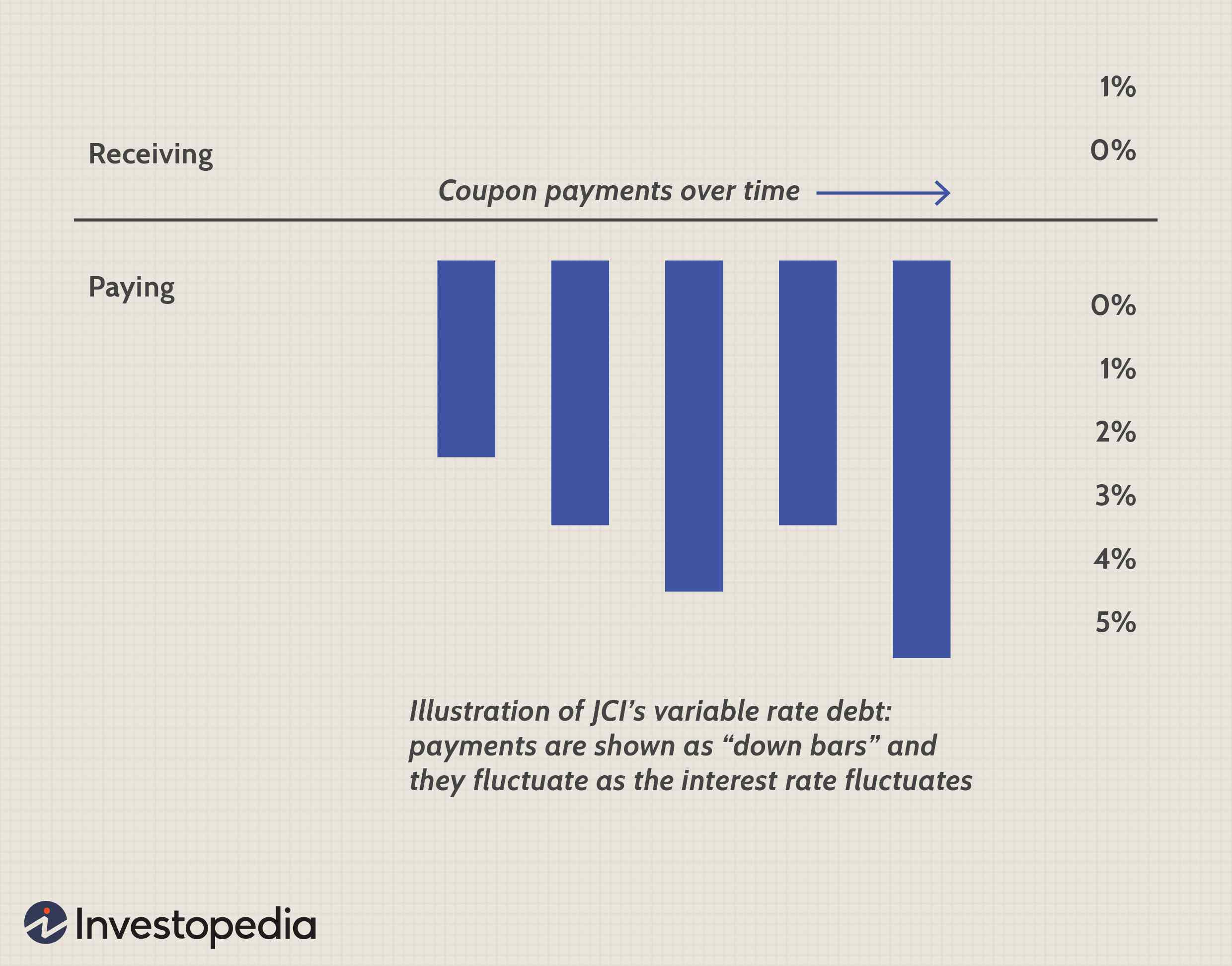

Johnson Controls verwendet einen Zinsswap. Bevor es in den Swap einging, es zahlte für einige seiner Anleihen einen variablen Zinssatz (z. eine übliche Regelung wäre, den LIBOR zuzüglich etwas zu zahlen und den Satz alle sechs Monate neu zu setzen). Wir können diese Zahlungen mit variablem Zinssatz mit einem Down-Balken-Diagramm veranschaulichen.

Bild von Sabrina Jiang © Investopedia 2021

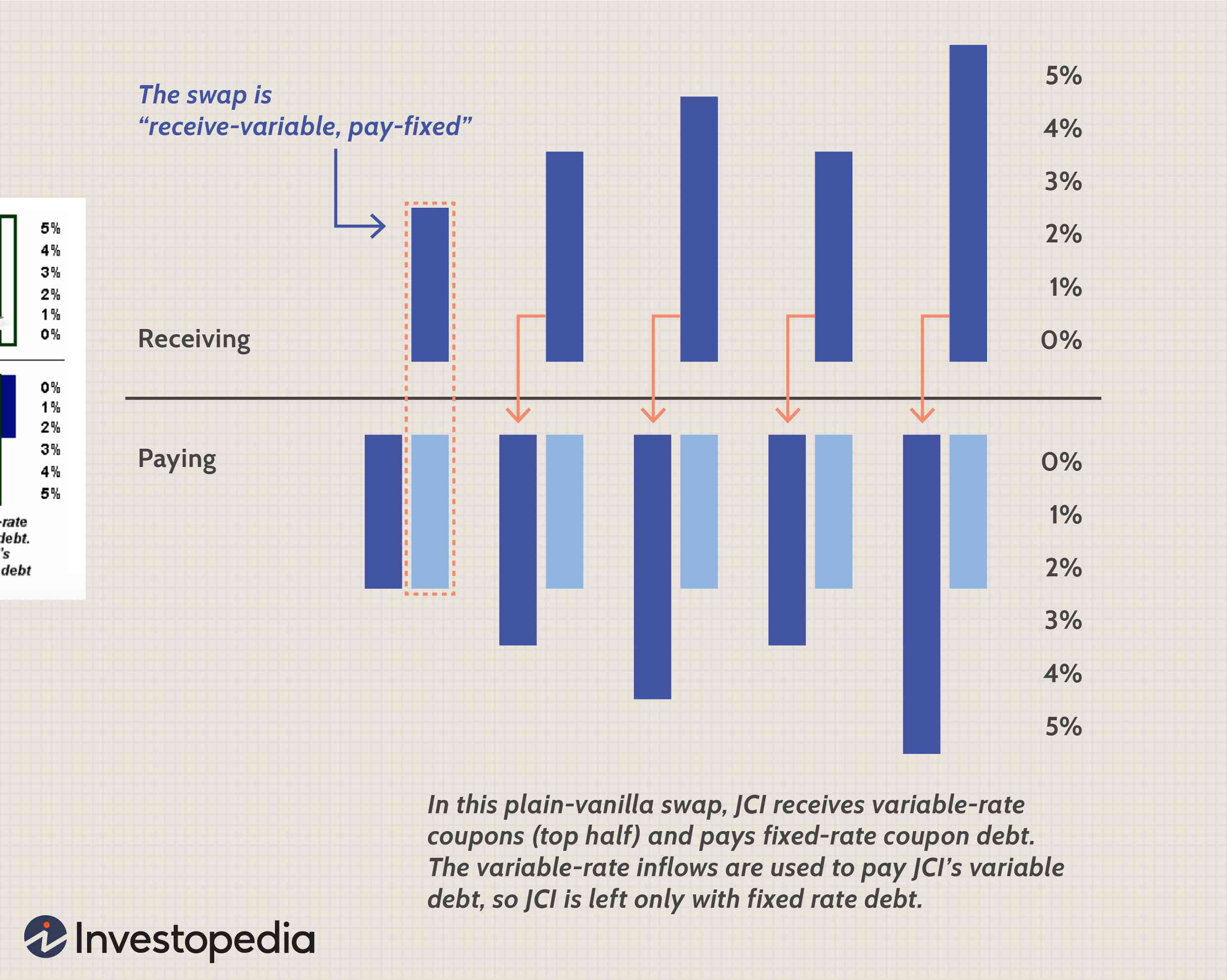

Schauen wir uns nun die Auswirkungen des Tauschs an. unten abgebildet. Der Swap verlangt, dass JCI einen festen Zinssatz zahlt und gleichzeitig variabel verzinste Zahlungen erhält. Die erhaltenen variabel verzinsten Zahlungen (in der oberen Hälfte der nachfolgenden Grafik dargestellt) werden zur Begleichung der bereits bestehenden variabel verzinsten Verbindlichkeiten verwendet.

Bild von Sabrina Jiang © Investopedia 2021

JCI verbleibt dann nur noch die variabel verzinste Schuld und hat es daher geschafft, eine variabel verzinsliche Verpflichtung unter Hinzufügung eines Derivats in eine festverzinsliche Verpflichtung umzuwandeln. Beachten Sie, dass der Jahresbericht impliziert, dass JCI eine perfekte Absicherung hat:Die variabel verzinslichen Coupons, die JCI erhalten hat, kompensieren genau die variabel verzinslichen Verpflichtungen des Unternehmens.

Rohstoff- oder Produkt-Input-Hedge

Unternehmen, die stark von Rohstoffinputs oder Rohstoffen abhängig sind, sind sensibel, manchmal deutlich, zur Preisänderung der Inputs. Fluggesellschaften, zum Beispiel, verbrauchen viel Kerosin. Historisch, Die meisten Airlines haben sich intensiv mit der Absicherung gegen Rohölpreissteigerungen beschäftigt.

Monsanto produziert landwirtschaftliche Produkte, Herbizide, und biotechnologische Produkte. Es verwendet Terminkontrakte, um sich gegen den Preisanstieg von Sojabohnen- und Maisbeständen abzusichern:

Änderungen der Rohstoffpreise :Monsanto verwendet Futures-Kontrakte, um sich gegen Rohstoffpreiserhöhungen zu schützen. und der Buchwert der Verbindlichkeiten gegenüber Erzeugern für Sojabohnen- und Maisbestände. Ein Rückgang der Preise um 10 Prozent hätte einen negativen Einfluss auf den beizulegenden Zeitwert dieser Futures von 10 Millionen US-Dollar für Sojabohnen und 5 Millionen US-Dollar für Mais. Darüber hinaus nutzen wir Erdgas-Swaps zur Steuerung der Energieeinsatzkosten. Ein Rückgang des Gaspreises um 10 Prozent hätte einen negativen Einfluss auf den beizulegenden Zeitwert der Swaps in Höhe von 1 Mio. USD.

Die Quintessenz

Wir haben drei der beliebtesten Arten der Unternehmensabsicherung mit Derivaten überprüft. Es gibt viele andere abgeleitete Verwendungen, und neue Typen werden erfunden. Zum Beispiel, Unternehmen können ihr Wetterrisiko absichern, um die zusätzlichen Kosten einer unerwartet heißen oder kalten Jahreszeit zu kompensieren. Die von uns geprüften Derivate sind für das Unternehmen grundsätzlich nicht spekulativ. Sie helfen, das Unternehmen vor unvorhergesehenen Ereignissen zu schützen:nachteilige Wechselkurs- oder Zinsentwicklungen und unerwartete Erhöhungen der Inputkosten.

Der Investor auf der anderen Seite des Derivatgeschäfts ist der Spekulant. Jedoch, in keinem Fall sind diese Derivate frei. Selbst wenn, zum Beispiel, das Unternehmen wird mit einer guten Nachricht wie einem günstigen Zinsschritt überrascht, das Unternehmen (weil es die Derivate bezahlen musste) erhält netto weniger als ohne die Absicherung.

Möglichkeit

-

So verdienen Sie zusätzliches Geld und behalten Ihre Invaliditätsleistungen

So verdienen Sie zusätzliches Geld und behalten Ihre Invaliditätsleistungen Arbeitskosten im Zusammenhang mit Ihrer Behinderung können von Ihrem Einkommen abgezogen werden. Während einer Behinderung Es ist weiterhin möglich, nebenbei ein Einkommen zu erzielen, ohne dass die ...

-

Fünf Hürden für die Blockchain, um das Banking zu revolutionieren

Fünf Hürden für die Blockchain, um das Banking zu revolutionieren Blockchain wird als nächster Schritt in der digitalen Revolution angepriesen, eine Technologie, die jede Branche von Musik zu Abfall verändern wird. Wenn es um Geld geht, es geht weit über Bitcoin hin...

-

Wie werden die Unterhaltszahlungen für Michigan berechnet?

Wie werden die Unterhaltszahlungen für Michigan berechnet? Anwälte und Richter aus Michigan verwenden gewichtete Softwareprogramme als Grundlage für Unterhaltszahlungen. Die offizielle Position des Gesetzgebers von Michigan ist, dass es keine Richtlinien für...

-

KOSTENLOSE Online-Geldmanagement-Apps für Investitionen, Budgetierung, Kredit, und mehr

KOSTENLOSE Online-Geldmanagement-Apps für Investitionen, Budgetierung, Kredit, und mehr Die Verwaltung Ihrer Finanzen ist eines der wichtigsten Dinge, die Sie tun können, um voranzukommen und der Finanzkurve einen Schritt voraus zu sein. Vor einigen Jahren, Money-Management-Software wu...