Contango oder Backwardation:Blick in die Zukunft in den Futures-Märkten

Wie sieht die Zukunft eines Terminmarktes aus? Die Feststellung, ob sich dieser Markt in „Contango“ oder „Backwardation“ befindet, kann helfen, diese Frage zu beantworten.

Ist ein Markt in Contango oder Backwardation? Herausfinden, Schauen wir uns zunächst die „Vorwärtskurve“ an. Die meisten Terminkontrakte, ob sie auf Rohöl basieren, Sojabohnen, Zinsen, oder andere Vermögenswerte, haben eine Terminkurve, die die Preiserwartungen des Marktes für die kommenden Monate widerspiegelt. Können Sie den Unterschied zwischen einem Markt in Contango und einem Markt in Backwardation erkennen? Dies ist eine wichtige Unterscheidung für jeden Trader oder Investor, der Futures in Betracht zieht (sowie ETFs, die mit Futures verbunden sind).

Die Contango-versus-Backwardation-Frage beinhaltet die Analyse von Preisspreads zwischen „nahen“ Kontrakten, oder solche, die innerhalb weniger Monate nach der Gegenwart datiert sind, und längerfristige Verträge, die mehrere Monate oder Jahre später auslaufen, nach Stephanie Lewicky, Senior Manager, Händlerausbildung bei TD Ameritrade.

„Für jeden, der eine langfristige Position in einem Terminmarkt in Betracht zieht, ist es sehr wichtig zu erkennen, ob ein Markt eine ‚normale‘ Terminkurve hat. Das heißt, es ist in Contango, oder hat eine „invertierte“ Kurve, Das heißt, es ist in Backwardation, “, sagte Lewicky. „Dies sagt den Händlern etwas über die Erwartungen des Marktes, in welche Richtung sich die Preise bewegen könnten.“

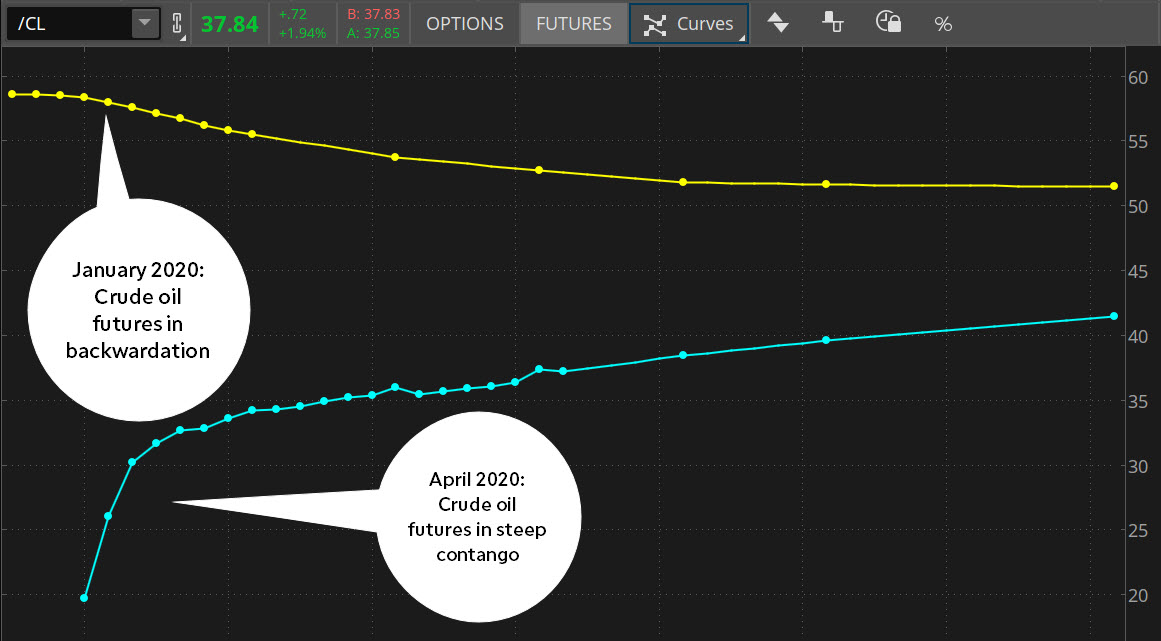

Abbildung 1 überlagert zwei Momentaufnahmen von Rohöl-Futures:eine vom Januar 2020, als der Markt in Backwardation war, und ein weiteres ab April 2020, nachdem Rohöl zurück zu Contango verschoben wurde.

Schauen wir uns einige zusätzliche Fragen und Antworten zu Contango und Backwardation an.

Was ist Contango und was sagt uns ein Contango-Markt?

Ein Futures-Kontrakt ist eine Vereinbarung zum Kauf oder Verkauf einer Ware oder eines standardisierten Vermögenswerts zu einem bestimmten Datum oder während eines bestimmten Monats. Einige der am aktivsten gehandelten Futures – wie Rohöl – listen Kontrakte für mehrere Jahre auf. Auf einem Contango-Markt, die Preise der weiter außen liegenden Futures sind höher als die der Near-Expiration-Futures. Dies spiegelt sich in einer nach oben geneigten Terminkurve wider.

Warum sollte ein Markt im Contango sein? Es kann mehrere Gründe geben, einschließlich Erwartungen für knappere Lieferungen, stärkere Nachfrage, oder höhere Inflation auf der Straße. Contango-Märkte können auch Aufwendungen für Finanzierung, versichern, und Lagern einer bestimmten Ware im Laufe der Zeit (Transportkosten). Contango gilt als die „normale“ Form der Terminkurve.

Was ist Backwardation und was sagt uns ein „Backwardated“-Markt?

Backwardation tritt auf, wenn in der Nähe, oder Ort, Futures-Preise höher sind als die weiteren auslaufenden Kontrakte, eine nach unten geneigte Terminkurve erzeugt. Kurzfristige Angebotsunterbrechungen können einen Markt in Backwardation versetzen, da Händler nahegelegene Preise von sagen, Öl in Erwartung engerer Lagerbestände.

Ob sich Rohstoff-Futures im Contango oder Backwardation befinden, kann Einblicke in die Fundamentaldaten von Angebot und Nachfrage sowie die allgemeine Marktstimmung geben.

„Backwardation kann passieren, wenn der Markt einen Mangel an Rohöl feststellt, oder wenn die kurzfristige Nachfrage das unmittelbare Angebot übersteigt, “ erklärte Lewicky. "Öfters, Rohöl ist in Contango, wo die Carry-Kosten die hinteren Monate etwas höher machen als die benachbarten Monate und es ein Gleichgewicht zwischen Angebot und Nachfrage gibt.“

Ein Futures-Kontrakt, der die „physische“ Lieferung einer Ware vorsieht, kann auch rückgängig gemacht werden, „weil der Besitz des physischen Materials von Vorteil sein kann, “ laut der Website des Börsenbetreibers CME Group. Zum Beispiel, eine Ölgesellschaft könnte darauf abzielen, die Raffinerieprozesse am Laufen zu halten.

Die Backwardation spiegelt in diesem Fall den sogenannten „Convenience Yield“ wider, ” eine implizite Rückgabe des Lagerbestands, laut CME-Gruppe. „Die Convenience-Ausbeute steht im umgekehrten Verhältnis zu den Lagerbeständen. Bei hohen Lagerbeständen die Convenience-Ausbeute ist gering, und wenn die Lagerbestände niedrig sind, die Ausbeute ist hoch.“

Weitere wichtige Überlegungen zu Contango und Backwardation:ETFs

Futures-Preise können sich im Laufe der Zeit ändern, wenn sich die Ansichten von Händlern und Anlegern anpassen. so kann sich die Forward-Kurve von Contango zu Backwardation oder umgekehrt verschieben.

Ein weiterer kritischer Aspekt sind börsengehandelte Fonds auf Basis von Futures. Viele auf Futures basierende ETFs bilden nahe gelegene Kontrakte ab. Da sich die nahegelegenen Futures-Positionen eines ETF dem Verfall nähern, Der Fondsmanager muss diese Positionen in Kontrakte mit längerer Laufzeit „vorausrollen“, um eine physische Lieferung zu vermeiden.

Befindet sich der betreffende Terminmarkt im Contango, der ETF-Investor zahlt möglicherweise mehr für diese längerfristigen Verträge als für die auslaufenden Verträge in der Nähe. Dies könnte dazu führen, dass der Nettopreis der Investition sinkt. Dies wird als „Rollzerfall“ bezeichnet. “ und auf Terminmärkten wie Öl, wo die Kontrakte jeden Monat auslaufen, der Verfall kann sich wirklich summieren.

Die Steigung der Futures-Kurve kann Ihnen viel über die Dynamik des zugrunde liegenden Vermögenswerts sagen – Angebot und Nachfrage, Kosten für das Tragen, und sogar Erwartungen an die makroökonomische Entwicklung. Wenn Sie Futures handeln, oder Aktien, die stark an Rohstoffen beteiligt sind (denken Sie an Energieunternehmen, Lebensmittelhändler, Bergbauaktien, und so weiter), Die Ebbe und Flut zwischen Contango und Backwardation kann Ihnen helfen zu verstehen, was die Trends antreiben könnte.

Bereit, die zu nehmen in den Futures-Handel einsteigen?

TD Ameritrade bietet Zugang zu einer breiten Palette von Futures-Trading-Tools und -Ressourcen. Greifen Sie fast 24 Stunden am Tag auf mehr als 70 Futures-Produkte zu, sechs Tage pro Woche.

Bruce Blythe ist kein Vertreter von TD Ameritrade, Inc. Das Material, Ansichten, und die in diesem Artikel geäußerten Meinungen sind ausschließlich die des Autors und spiegeln möglicherweise nicht die Meinungen von TD Ameritrade wider. Inc.

Futures-Handel

-

Muss mein Kleinunternehmen eine Körperschaftsteuererklärung abgeben?

Muss mein Kleinunternehmen eine Körperschaftsteuererklärung abgeben? Dieser Artikel wurde von unseren Redakteuren und einem Mitglied des Produktspezialistenteams von Credit Karma Tax® auf Fakten geprüft. geleitet von Senior Manager of Operations Christina Taylor . ...

-

DOJ stellt Ermittlungen gegen drei Senatoren wegen Insiderhandels ein; Gratsonde geht weiter

DOJ stellt Ermittlungen gegen drei Senatoren wegen Insiderhandels ein; Gratsonde geht weiter Das Justizministerium hat drei US-Senatoren benachrichtigt – Kelly Loeffler, R-Ga., James Inhofe, R-Okla. und Dianne Feinstein, D-Kalif. – dass sie ihre Ermittlungen zu Insiderhandelsvorwürfen ohne An...

-

Altersteilzeitjobs mit einem Gehalt von 15 USD pro Stunde oder mehr

Altersteilzeitjobs mit einem Gehalt von 15 USD pro Stunde oder mehr Der Ruhestand bedeutet nicht, dass Sie die Arbeit komplett aufgeben müssen. Sie können lohnende Nebenjobs in Ihren Fachgebieten ausüben oder etwas Neues ausprobieren, wenn es Ihnen Freude macht – sola...

-

So überprüfen Sie, ob ein altes Bankkonto aktiv ist

So überprüfen Sie, ob ein altes Bankkonto aktiv ist Sie können überprüfen, ob Ihr altes Bankkonto aktiv ist. Verlegung, Jobwechsel und Änderungen der finanziellen Prioritäten können dazu führen, dass Menschen mehr als ein Bankkonto eröffnen. Wenn Sie ...