Meistern Sie den Futures-Handel mit Trendindikatoren

Im gesamten Handel, Der vielleicht schnellste Weg, viel Geld zu verdienen, besteht darin, sich an einem Trend auf einem Terminmarkt festzuhalten und darauf zu reiten. Dieser Ansatz hat zwei Katalysatoren. Zuerst, Futures-Handel beinhaltet Hebelwirkung, Das bedeutet, dass Sie bei der Eingabe eines Handels nur einen kleinen Bruchteil des Kontraktwerts hinterlegen. Sekunde, wenn ein Markt steigt oder in Ohnmacht fällt, schnell kann viel geld verdient werden. Natürlich, das ist die gute Nachricht. Die schlechte Nachricht ist, dass es auch in die andere Richtung gehen kann, Daher ist eine starke Risikokontrolle ein wesentliches Element für den erfolgreichen Handel mit Futures. Dieses Stück wird nicht in die Details der Risikokontrolle und des Geldmanagements eingehen. Eher, es wird dafür sprechen, den Primärtrend eines bestimmten Marktes zu identifizieren und im Einklang mit ihm zu handeln.

Am Anfang

Vor langer Zeit, über die Zeit, als Personalcomputer aufkamen, Trendfolgesysteme, die „always in“ waren – d.h. zu jeder Zeit entweder eine Long- oder Short-Position zu halten – waren ziemlich beliebt und könnten nützlich sein. Damals, ein Markt konnte einen guten Weg einschlagen, bevor viele Leute mitbekamen, was vor sich ging. Heute, Marktinformationen sind so leicht verfügbar und werden so schnell verbreitet, dass eine vereinfachte Trendverfolgung nicht unbedingt eine praktikable Alternative als eigenständiger Handelsansatz ist.

Gleichfalls, die zahlreichen Whipsaws und die langen Strecken der nicht-trendigen Preisbewegungen machen einen reinen "Always-in"-Trendfolge-Ansatz aus Sicht der Rendite nicht optimal. Und dann gibt es immer die emotionale "Abnutzung", die damit einhergeht, viele verlorene Whipsaw-Trades auf dem Weg zu nehmen, während man auf ein paar wirklich große Gewinn-Trades wartet, um den Großteil des Gesamtgewinns zu erzielen. Als Ergebnis, sehr wenige Trader verlassen sich noch immer auf "always in" trendfolgende Methoden.

Immer noch, wie sich herausstellt, es gibt starke Vorteile bei der Verwendung von Trendfolgemethoden, insbesondere wenn sie hauptsächlich als Filter verwendet werden. Die Anwendung einer Trendfolgemethode als Filter kann es einem Trader ermöglichen, sein Kapital auf die Bereiche zu konzentrieren, in denen die Wahrscheinlichkeit einer Maximierung der Rendite am größten ist.

Unterscheiden eines Trendfilters von einem Handelssignal

Der Zweck jedes Trendfolgeindikators besteht einfach darin, den aktuellen Trend objektiv als Aufwärts- oder Abwärtstrend bezeichnen zu können. oder in einigen Fällen, möglicherweise als trendlos. Es gibt wirklich keine Vorhersage, die in einen bestimmten Trendfolgeindikator eingebaut ist. Eine bestimmte Methode sagt uns nicht, dass der Trend morgen aufwärts (oder abwärts) sein wird, nur, dass es im Moment oben (oder unten) ist. Anleger müssen sich also immer noch des Potenzials für Peitschensägen bewusst sein.

Auf diese Weise betrachtet, Der Vorgang, ein bestimmtes Wertpapier als in einem Aufwärts- oder Abwärtstrend zu bezeichnen, unterscheidet sich von der Generierung eines bestimmten „Kauf“- oder „Verkaufs“-Signals. Als solche, Nur weil ein Trader den Trend als "aufwärts" bezeichnet, bedeutet das nicht unbedingt, dass er eine Long-Position halten sollte. Es tut, jedoch, bedeuten, dass er sollte nicht eine Short-Position halten. Mit anderen Worten, Die Hauptfunktion eines Trendfolgefilters besteht möglicherweise nicht darin, Ihnen zu sagen, was zu tun ist, aber dir sagen, was du nicht tun sollst.

Trendfolgefilter in Aktion

Schauen wir uns ein Beispiel für einen einfachen Trendfolgefilter in den Terminmärkten an. Wir bezeichnen den Trend als "aufwärts", wenn die folgenden beiden Bedingungen erfüllt sind:

- Der gleitende 10-Tage-Durchschnitt ist größer als der gleitende 30-Tage-Durchschnitt; und

- Der letzte Schlusskurs liegt über dem gleitenden 200-Tage-Durchschnitt.

Sind beide Bedingungen erfüllt, dann würde ein Trader in diesem Beispiel nur einen Long-Trade in Betracht ziehen und würde den Handel von der Short-Seite komplett meiden.

Auf der Kehrseite, Wir bezeichnen den Trend als "abwärts", wenn die folgenden beiden Bedingungen erfüllt sind:

- Der gleitende 10-Tage-Durchschnitt liegt unter dem gleitenden 30-Tage-Durchschnitt; und

- Der letzte Schlusskurs liegt unter dem gleitenden 200-Tage-Durchschnitt.

Sind beide Bedingungen erfüllt, dann würde ein Trader in diesem Beispiel nur einen Short-Trade in Betracht ziehen und würde den Handel von der Long-Seite komplett meiden.

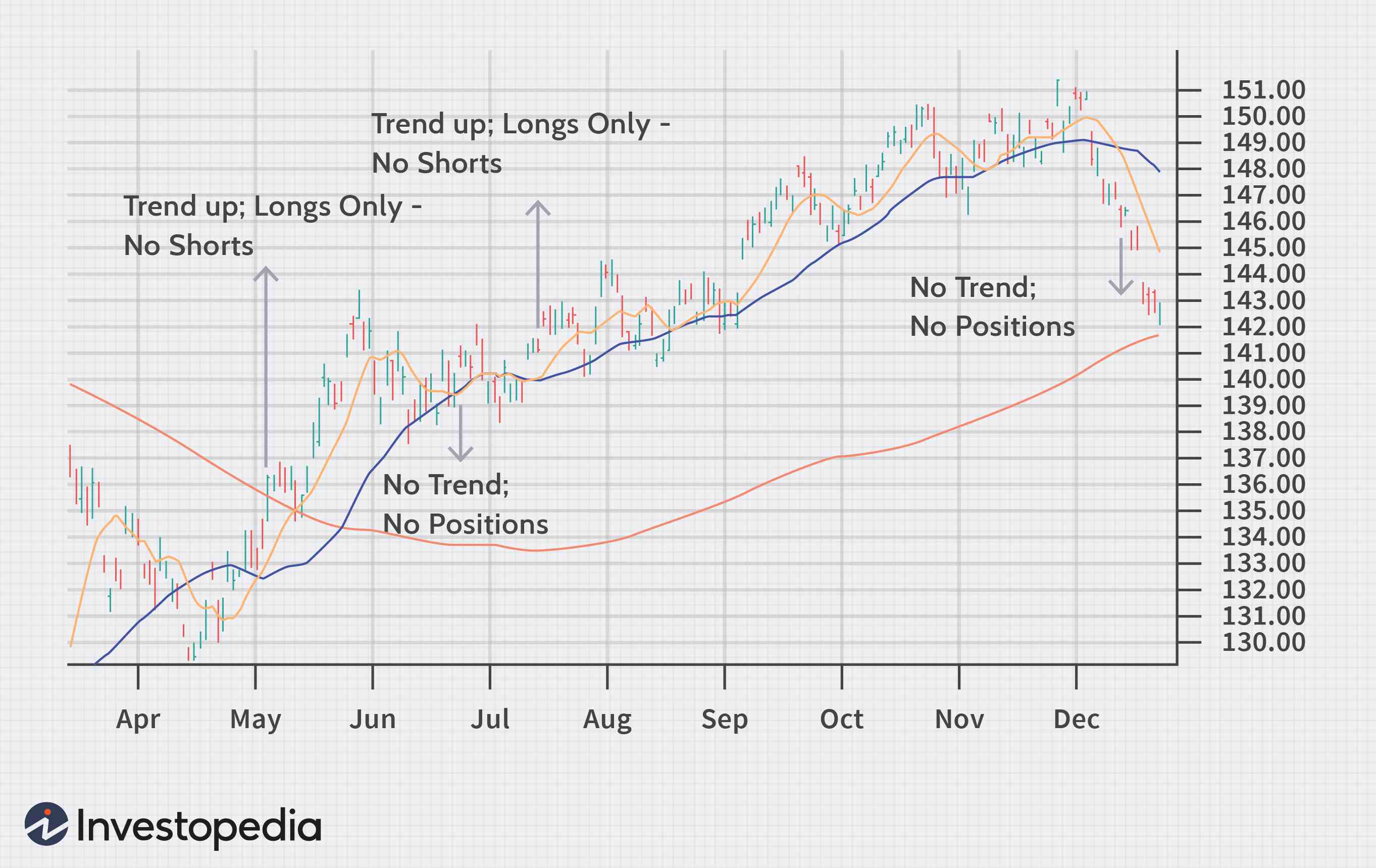

Abbildung 1 zeigt ein Beispiel für einen Markt, der diesen Filter verwendet. Das dargestellte Diagramm ist eigentlich ein börsengehandelter Fonds, der einen Terminmarkt nachbildet. Diese Art von ETF kann als guter Proxy für einen bestimmten Terminmarkt fungieren, da es keine Kontraktlaufzeiten wie auf den Terminmärkten gibt.

Bild von Sabrina Jiang © Investopedia 2021

Die erste in Abbildung 1 markierte Filteranzeige weist darauf hin, dass der gleitende 10-Tage-Durchschnitt über dem gleitenden 30-Tage-Durchschnitt liegt und auch der Schlusskurs über dem gleitenden 200-Tage-Durchschnitt liegt. An diesem Punkt, der Trend wird als "aufwärts, “ und bis auf weiteres Ein Trader kann erwägen, eine Long-Position einzugehen, sollte aber auf keinen Fall erwägen, eine Short-Position einzugehen, da dies bedeuten würde, "den Trend zu bekämpfen".

Der zweite Hinweis ("No Trend; No Positions") weist lediglich auf das Fehlen eines objektiven Primärtrends hin. An diesem Punkt, der Trader möchte beiseite stehen, bis ein neuer Trend etabliert ist.

Der nächste neue Trend stellt sich einige Wochen später wieder nach oben ein und dauert etwa fünf Monate, bevor die nächste „Kein Trend“-Anzeige auftritt. Während dieser ganzen Zeit, der Händler hätte sich ausschließlich auf die Long-Seite des Marktes konzentriert. Da alle Kursrückgänge in dieser Zeit relativ flach und von kurzer Dauer waren, Trader, die während dieser Zeit versuchten, auf der Short-Seite des Marktes zu spielen, hätten höchstwahrscheinlich eine Reihe von Verlusttrades erlebt. Der Trader, der sich aufgrund eines einfachen Trendfolgefilters ausschließlich auf die Long-Seite des Marktes konzentrierte, hatte nicht nur die größte Wahrscheinlichkeit, Geld zu verdienen, indem er sich auf den Primärtrend konzentrierte, aber auch den emotionalen und finanziellen Abfluss von Verlustgeschäften gegen den Trend vermieden.

Die Quintessenz

Die in unserem Beispiel verwendeten "Regeln" sollen kein vollständiges Handelssystem umfassen. Der einzige Zweck dieser Regeln besteht darin, einen Händler auf die Kursrichtung zu konzentrieren, die derzeit die größte Stärke zeigt. Mit anderen Worten, Trendfilterung ist nur ein Teil des Trading-Puzzles - auch wenn ein sehr nützliches. Ein Händler, der einen Filter wie den in unserem Beispiel verwendet, muss noch spezifische Kauf- und Verkaufsregeln einbeziehen. muss bestimmen, wie viele Kontrakte leer gekauft oder verkauft werden sollen, muss festlegen, wo Haltestellen platziert werden sollen, usw.

Nichtsdestotrotz, schlussendlich, Der Trader, der sein Kapital und seine Aufmerksamkeit auf stark trendige Situationen konzentrieren kann, hat seine Gewinnchancen auf den Futures-Märkten auf lange Sicht erheblich verbessert.

Futures-Handel

-

Wie überweise ich monatliche Sozialversicherungsschecks automatisch von einer Bank zur anderen?

Wie überweise ich monatliche Sozialversicherungsschecks automatisch von einer Bank zur anderen? Früher mussten die Leute warten, bis ihre Sozialversicherungsschecks mit der Post ankamen. normalerweise die erste Woche des Monats. Jedoch, seit 2013, die Sozialversicherungsbehörde hat von Personen,...

-

Was ist das Gebot schlagen?

Was ist das Gebot schlagen? Der Ausdruck „das Gebot treffen“ ist ein umgangssprachlicher Ausdruck, der häufig bei Investitionen verwendet wird, um ein Szenario zu beschreiben, in dem ein Händler ein Finanzinstrument zum von eine...

-

Der Bitcoin-Preis springt über $4,

Der Bitcoin-Preis springt über $4, 700 als politische Spannungen in Nordkorea zunehmen Die Bitcoin-Preis heute über $4 gestiegen, 700 zum ersten Mal. Händler haben jetzt die $5 im Auge, 000-Niveau, da die Märkte weiterhin die wachse...

-

Was ist Bancassurance?

Was ist Bancassurance? Bancassurance bezeichnet eine Vereinbarung zwischen einer Bank und einer Versicherungsgesellschaft. In der Bancassurance, die Versicherungsgesellschaft kann die Vertriebskanäle der Bank nutzen, um Pro...