So steuern Sie die Gebühren eines aktiv verwalteten Investmentfonds

Dieser Inhalt unterliegt dem Urheberrecht.

Versierten Anlegern wird langsam klar, dass dieser Bullenlauf in die Länge gezogen wird.

Sie wollen es vielleicht nicht zugeben – es war ein Riesenspaß – aber es ist an der Zeit, zumindest eine Einstellungsänderung in Betracht zu ziehen. und ein Wechsel von einem passiven, Buy-and-Hold-Investment-Management-Strategie zu einer aktiven.

Wenn ein Bärenmarkt auftritt, es erfordert die Art von rigorosem Research und fachkundiger Portfoliokonstruktion, die aktive Manager bieten können. Es erfordert einiges Geschick, Risiken zu managen und Chancen während einer Korrektur zu finden. Ein passiver Ansatz reicht möglicherweise nicht aus, um Ihre Ruhestandsziele zu erreichen.

Viele Anleger verwenden Investmentfonds, um Aktiengewinner auszuwählen und das Risiko zu minimieren. Aber seien Sie gewarnt – die Kosten und Gebühren, die mit aktiv verwalteten Investmentfonds verbunden sind, können die Vorteile, die diese Fonds bieten, leicht ausgleichen. Die Arbeit, die erforderlich ist, um entweder einen Index (wie den S&P 500) zu übertreffen oder das Risiko zu minimieren, hat ihren Preis. Stellen Sie sich das so vor:All die zusätzlichen Anstrengungen – den Markt beobachten, Verfolgung von Trends und möglicherweise, häufigerer Handel — verursacht in der Regel höhere Gebühren und Ausgaben.

Einige dieser Gebühren sind in der Kostenquote eines Investmentfonds enthalten. und die meisten Anleger wissen, dass sie diese Nummer im Prospekt des Fonds überprüfen müssen. Andere Kosten oder Probleme, die die Leistung beeinträchtigen können, sind jedoch schwieriger in den Griff zu bekommen. und sie können jeden Vorteil auffressen, den ein aktiv verwalteter Investmentfonds bietet. Sie beinhalten:

- Betriebskosten: Diese Aufwendungen sind in der Gebührentabelle im Prospekt des Fonds aufgeführt und beinhalten Verwaltungs- und Verwaltungsgebühren; Gebühren für die Vermarktung und den Verkauf von Fondsanteilen; und Verwahrung, legal, Buchhaltungs- und sonstige Verwaltungskosten.

- Transaktionskosten: Sie werden diese Ausgaben wahrscheinlich nie sehen, da sie versteckt sind und mit Ihren Rücksendungen verrechnet werden. (Sie sind in der Regel nicht in der Kostenquote enthalten.) Transaktionskosten umfassen nicht nur Maklerprovisionen, sondern auch die Spread-Kosten, Dies ist die Differenz zwischen dem besten notierten Briefkurs und dem besten notierten Geldkurs – ein Preis, der schwer zu quantifizieren sein kann.

- Bargeld ziehen: Ein Investmentfonds hält normalerweise Bargeld, um Rücknahmen und schwebende Investitionen zu erleichtern. Da Aktien und andere zugrunde liegende Wertpapiere eines Investmentfonds in der Regel eine bessere langfristige Rendite aufweisen als Bargeld, Das Zurückhalten dieser Barmittel mindert tendenziell die Wertentwicklung des Fonds.

- Beraterhonorar: Zusätzlich zu diesen Gebühren Ihr Finanzberater berechnet Ihnen wahrscheinlich immer noch die Standardgebühr von 1 % des Vermögens pro Jahr.

So, Wie können Sie diese Gebühren vermeiden und effizienter werden?

Anstatt einen Investmentfonds zu empfehlen, der mit all diesen Ausgaben beladen ist, Viele Berater arbeiten direkt mit institutionellen Vermögensverwaltern zusammen, um die mit dem Retail-Maklermarkt verbundenen Kosten zu umgehen. Die Betriebskosten können viel niedriger sein, als Berater die institutionellen Vermögensverwalter für ihre Signale bezahlen und Wertpapiere direkt auf dem Konto des Kunden kaufen; Transaktionskosten werden durch die Verwendung von vermögensbasierten Gebühren auf Depotebene minimiert; und es gibt in der Regel keinen Bargeldverlust, da keine Reserven erforderlich sind, um ausscheidende Fondsinhaber „auszukaufen“.

Institutionelle Vermögensverwalter verfügen über die gleichen Fähigkeiten, hochqualifizierte Fachleute – Finanz-Ph.D.s und Chartered Financial Analysts (CFAs) – die ihr Fachwissen in die Verwaltung von Investmentfonds einbringen. Aber anstatt in einer großen Institution zu arbeiten, die möglicherweise hohe Gemeinkosten hat, sie bieten ihre Kauf-/Verkaufssignale direkt unabhängigen Anlageberatern an. Und so kann Ihr Berater Ihr Geld aktiv verwalten, Verwendung ähnlicher Anlagestrategien für etwa die Hälfte der Kosten, in manchen Fällen.

Sie können das Beste aus beiden Welten herausholen, indem Sie das Risiko aktiv managen und gleichzeitig Gebühren und Ausgaben niedrig halten. Sprechen Sie mit Ihrem Berater über die Gebühren in Ihren Investmentfonds (oder überprüfen Sie diese selbst unter http://apps.finra.org/fundanalyzer/1/fa.aspx), und fragen Sie, ob Sie diese Kosten mit institutioneller Vermögensverwaltung umgehen können.

Gehen Sie proaktiv vor, um Ihre Zukunft zu sichern. Lassen Sie nicht zu, dass ein Bärenmarkt oder hohe Gebühren und Ausgaben Ihren Ruhestand schmälern.

Kim Franke-Folstad hat zu diesem Artikel beigetragen.

Dieser Artikel wurde von unserem beitragenden Berater verfasst und präsentiert die Ansichten dieses nicht die Kiplinger-Redaktion. Sie können die Berateraufzeichnungen bei der SEC oder bei der FINRA überprüfen.Über den Autor

Peter Lang, Vertreter des Anlageberaters

Präsident, Lang Capital

Pete Lang ist ein Investment Adviser Representative und Präsident von Lang Capital, mit Büros in Hilton Head und Charlotte, N.C. Nach 20 Jahren im Ruhestand aus der öffentlichen Anwalts- und Rechnungslegungspraxis, Pete ist darauf spezialisiert, seine Kunden bei Investitionen, Ruhestands- und Steuerplanungsstrategien. Sein Hintergrund macht ihn einzigartig qualifiziert, um die komplexesten Ruhestands-, Steuer- und Erbschaftspläne.

Anlageberatungsdienste werden von Calibre Investment Management angeboten, GMBH, ein registrierter Anlageberater. Eine Liste der vollständigen Offenlegungen finden Sie unter Bitte klicken Sie hier und scrollen Sie zum Ende der Seite.

Öffentlicher Investitionsfonds

- Namensänderung von Vertrauensfonds:8 Änderungen, die Sie beachten sollten

- Permanente Portfoliofonds bieten eine solide Performance in jedem Markt

- Zugang zu unabhängigen Investmentfonds-Recherchen

- Kotak India Growth Fund Series V NFO Review &3 weitere Anlageoptionen

- 10 Wissenswertes über LTCG

- So gewinnen Sie mit einem geschlossenen Fonds

-

Sollten Sie Ihre Hausratversicherung aktualisieren, wenn Sie von zu Hause aus arbeiten?

Sollten Sie Ihre Hausratversicherung aktualisieren, wenn Sie von zu Hause aus arbeiten? Da die Arbeit von zu Hause aus immer häufiger wird, Möglicherweise müssen Sie Ihre Hausratversicherung aktualisieren, um sicherzustellen, dass Sie ordnungsgemäß versichert sind. Die Coronavirus-Pand...

-

Groß,

Groß, Ein weiterer Grund für Side-Eye-Überraschungspakete Bildquelle:@Vruln/Twenty20 Es ist anstrengend, immer misstrauisch sein. Wir müssen uns Sorgen um Betrüger auf Venmo machen, auf dem Mietmarkt, b...

-

Beeinflusst die VA-Entschädigung die Invalidität der Sozialversicherung?

Beeinflusst die VA-Entschädigung die Invalidität der Sozialversicherung? Leistungen bei Erwerbsunfähigkeit erhalten Veteranen, die eine dienstbedingte Krankheit oder Verletzung erlitten haben, über das Department of Veterans Affairs. Zusätzlich, die Social Security Adminis...

-

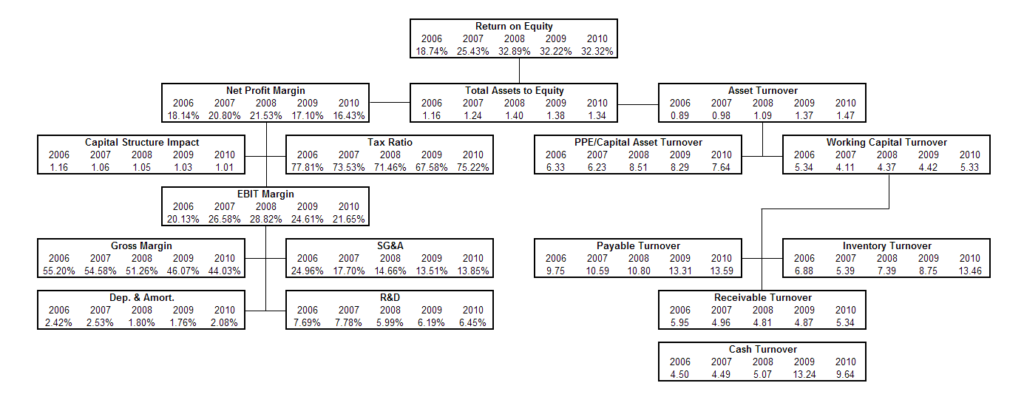

Was ist Verhältnisanalyse?

Was ist Verhältnisanalyse? Die Ratio-Analyse ist eine beliebte Methode der Finanzanalyse. Es wird verwendet, um Informationen aus Abschlüssen zu visualisieren und zu extrahierenDrei AbschlüsseDie drei Abschlüsse sind die Gewinn...