Wie können NRIs in Investmentfonds investieren?

Investmentfonds sind für die meisten NRIs eine der gefragtesten Optionen für Investitionen und ja, sie können darin investieren, aber um die Besonderheiten zu kennen, man muss sich auf das Systeminformationsdokument (SID) des Investmentfondssystems beziehen, an dem er/sie interessiert ist. In diesem Artikel Wir haben den Prozess der Investition in Investmentfonds für NRI und andere wichtige Details behandelt.

Können NRIs in Investmentfonds in Indien investieren?

Die allererste Frage ist, dass Dürfen NRIs überhaupt in die indische Investmentfondsbranche investieren? Na sicher, ein NRI kann in Indien in Investmentfonds investieren, solange er/sie den Foreign Exchange Management Act (FEMA) einhält.

- Gemäß Vorschrift 2 der FEMA-Mitteilung Nr. 13 vom 3. Mai, 2000, Non-Resident Indian (NRI) bezeichnet eine Person mit Wohnsitz außerhalb Indiens, die indischer Staatsbürger ist.

- Gemäß Einkommensteuergesetz 1961, Ein Gebietsansässiger ist eine Person, die sich während eines Geschäftsjahres mindestens 120 Tage oder in den vorangegangenen 4 Geschäftsjahren 365 Tage oder länger und in diesem Jahr mindestens 60 Tage in Indien aufgehalten hat. Deswegen, NRIs umfassen diejenigen Personen, die Indien für weniger als 120 Tage in einem Geschäftsjahr besucht haben.

- Diese Änderung wurde im laufenden Geschäftsjahr eingebracht. Früher lag die 120-Tage-Schwelle bei 182 Tagen. Jedoch, hier gibt es einen Haken. Wenn das gesamte indische Einkommen, das ist das in Indien anfallende Einkommen, während des Geschäftsjahres ist mehr als Rs 15 lakh, nur dann gilt die 120-Tage-Regel. Besuch von NRIs, deren steuerpflichtiges Gesamteinkommen in Indien während des Geschäftsjahres bis zu Rs 15 lakh beträgt, werden nur dann NRIs bleiben, wenn ihr Aufenthalt 181 Tage nicht überschreitet, wie es früher der Fall war.

- Die Definition von NRI in der FEMA bestimmt, wo ein NRI investieren kann, und die Definition eines NRI im Einkommensteuergesetz legt fest, wie diese Investitionen besteuert werden.

Was ist die Prozedur?

Schritt 1:Einrichten eines Kontos

Investmentfonds-Asset-Management-Gesellschaften in Indien können keine Anlagen in Fremdwährung akzeptieren.

Nach indischen Gesetzen, speziell, Devisenverwaltungsgesetz (Fema), erlaubt Ihnen nicht, Ihr Geld auf einem regulären Sparkonto in Indien zu parken, sobald Sie den NRI-Status erreicht haben. Dieses Gesetz macht es für einen NRI obligatorisch, über das Wissen zu verfügen und den Unterschied zwischen NRE und NRO zu kennen und zu wissen, welches für Sie besser geeignet ist.

NRE : NRE-Konto ist gut geeignet für diejenigen, die das Geld, das sie im Ausland verdient haben, nach Indien senden möchten.

NRO :Geld, das auf NRO-Konten aufbewahrt wird, muss auch in indischen Rupie sein und Geld kann nicht einfach in eine ausländische Währung zurückgeführt werden. NRO-Konten können von NRIs verwendet werden, um ihre Einkünfte in Indien zu hinterlegen. Dies ist ein wichtiger Unterschied zwischen NRE- und NRO-Konto.

Lesen Sie mehr auf Groww : Unterschied zwischen NRE- und NRO-Konto

Sobald das Konto aktiviert ist, ein NRI kann nach einer der folgenden Methoden investieren.

A. Selbst oder Direkt

- Ein NRI kann Transaktionen durchführen, Abbuchung oder Gutschrift über die üblichen Bankwege.

- Aus ihrem Antrag mit den erforderlichen KYC-Angaben muss hervorgehen, dass die Investition repatriierbar oder nicht repatriierbar ist.

- KYC-Dokumente bestehen aus einem aktuellen Foto, beglaubigte Kopien der PAN-Karte, Reisepasskopie, Wohnsitznachweis außerhalb Indiens, und einen Kontoauszug. Die Bank kann eine persönliche Überprüfung verlangen, die ein NRI erfüllen kann, durch einen Besuch der indischen Botschaft in ihrem Wohnsitzland.

B. Durch die Vollmacht (PoA)

Eine andere gängige Methode besteht darin, eine andere Person im Namen eines NRI investieren zu lassen.

In Indien, Investmentfondsgesellschaften ermöglichen es den Inhabern, in ihrem Namen zu investieren und andere Entscheidungen in Bezug auf ihre Anlagen zu treffen. Jedoch, Unterschriften sowohl des NRI-Investors als auch des PoA sollten auf den KYC-Dokumenten vorhanden sein, um solche Investitionen zu tätigen.

Schritt 2:Machen Sie Ihr KYC fertig

Ein NRI muss den KYC-Prozess abschließen, bevor er mit Investitionen in indische Investmentfonds beginnt.

Dafür, sie müssen eine Kopie Ihres Reisepasses vorlegen (nur relevante Seiten mit Namen), Geburtsdatum, Foto und Adresse. Auch der aktuelle Wohnnachweis ist ein Muss, ob vorübergehender oder ständiger Wohnsitz in diesem Land. Einige Fondshäuser können auch auf eine persönliche Überprüfung bestehen.

Viele Investmentfonds in Indien erlauben NRIs aus den USA und Kanada aufgrund der umständlichen Compliance-Anforderungen des Foreign Account Tax Compliance Act (FATCA) nicht, in ihre Systeme zu investieren. Auf der anderen Seite, Es gibt einige Fondshäuser, die es Anlegern mit Sitz in den USA und Kanada unter bestimmten Bedingungen gestatten, Geld in ihre Systeme zu investieren.

Wenn Sie also ein NRI aus den USA oder Kanada haben, dann schauen Sie sich auch die zusätzliche Dokumentanforderung an.

Zum Beispiel, ICICI Prudential AMC, Birla Sun Life Mutual Fund und SBI Mutual Fund erlauben Investitionen nur durch eine Offline-Transaktion mit einer zusätzlichen, vom Kunden unterzeichneten Erklärung

Liste der Fondshäuser, die Investitionen von NRIs mit Sitz in den USA und Kanada akzeptieren:

- Aditya Birla Sun Life Investmentfonds

- L&T Investmentfonds

- SBI Investmentfonds

- UTI Investmentfonds

- ICICI Prudential Investment Fund

- DHFL Pramerica Investmentfonds

- Sundaram Investmentfonds

- PPFAS Investmentfonds

Schritt 3:Wie einlösen?

Für NRIs, Investmentfondsanlagen können nach dem von den Fondshäusern genannten Rücknahmeverfahren zurückgenommen werden. Verschiedene Fondshäuser in Indien verfolgen unterschiedliche Verfahren für die Rücknahme durch NRIs.

Der AMC schreibt den nach der Fondsrücknahme erhaltenen Korpus (Anlage + Gewinne) Ihrem Konto nach Abzug von Steuern gut und wird dem jeweiligen NRE- bzw. NRO-Bankkonto des Anlegers gutgeschrieben. Sie können auch einen Scheck dafür ausstellen.

Was ist mit der Besteuerung von NRIs?

Viele NRI-Investoren befürchten oft, dass sie bei Investitionen in Indien eine Doppelbesteuerung zahlen müssen. insbesondere bei Investmentfonds. Aber sicher, dies ist nicht der Fall, wenn Indien mit dem jeweiligen Land das Doppelbesteuerungsabkommen (DTAA) unterzeichnet hat.

Zum Beispiel,

Indien hat mit den USA einen DTAA-Vertrag unterzeichnet. Somit, ein NRI kann in den USA Steuererleichterungen geltend machen, wenn er/sie bereits Steuern in Indien bezahlt hat. Die Gewinne aus aktienorientierten Publikumsfonds sind nach der Haltedauer steuerpflichtig.

Dies sind die für verschiedene Arten von Investmentfonds definierten Haltefristen:

Typ Kurzfristiges Halten Langfristiges Halten Aktienfonds weniger als 12 Monate12 Monate und mehrAusgewogene Investmentfonds weniger als 12 Monate12 Monate und mehrDebt-Publikumsfonds weniger als 36 Monate36 Monate und mehrDie folgende Tabelle fasst die Besteuerung des Kapitalgewinns aus Investmentfonds zusammen:

Besteuerung von Kapitalgewinnen bei verschiedenen Arten von Investmentfonds Typ Kurzfristige Kapitalertragsteuer (STCG) Steuer auf langfristige Kapitalgewinne (LTCG) Aktienorientierte Investmentfonds15%10% ohne IndexierungAusgewogene Investmentfonds15%10% ohne IndexierungSchuldenorientierte InvestmentfondsGemäss Steuerplatte20% nach IndexierungWichtige Punkte, die bei NRIs zu beachten sind

- Werden Angaben zu einem ausländischen Bankkonto gemacht, der Antrag des NRI wird abgelehnt.

- Bei der Rücknahme von Investmentfondsanteilen, die Steuer wird auf die Kapitalerträge aus der Anlage an der Quelle abgezogen.

- Ihre Anlage in Investmentfonds beinhaltet das Recht auf Rückführung des investierten Betrags und des verdienten Betrags, nur bis Sie ein NRI bleiben.

- Die Compliance-Anforderungen in den USA und Kanada sind im Vergleich zu anderen Nationen strenger. Nach den FATCA-Richtlinien, Alle Finanzinstitute müssen die Details von Finanztransaktionen mit einer Person aus den USA teilen, die mit der US-Regierung zusammenarbeitet.

- Sie müssen überprüfen, ob Sie in einem der 90 Länder ansässig sind, die den Common Reporting Standard (CRS) unterzeichnet haben? CRS ist ein globales Meldesystem zur weltweiten Bekämpfung von Steuerhinterziehung.

Die Quintessenz

NRIs können sich leicht entscheiden, in die indische Investmentfondsbranche zu investieren, obwohl der Prozess anfänglich mit Schwierigkeiten verbunden sein kann. Jedoch, längerfristig, der Return-on-Investment würde sich lohnen und es gibt für Sie sicherlich keinen Grund, in eine der am schnellsten wachsenden Volkswirtschaften der Welt zu investieren.

Öffentlicher Investitionsfonds

- So investieren Sie in Investmentfonds und minimieren das Risiko

- So kaufen Sie Investmentfonds

- So investieren Sie in REIT-Fonds

- So investieren Sie in Absolute-Return-Fonds

- Wie funktionieren Investmentfonds?

- So investieren Sie in Investmentfonds

- Wie man 2021 in Investmentfonds investiert

- Wie kann man über Investmentfonds in US-Aktien investieren?

- Warum NRI in Investmentfonds in Indien investieren sollte

-

So investieren Sie in Investmentfonds

So investieren Sie in Investmentfonds Investmentfonds sind eine einfache Möglichkeit, in ein breites Portfolio von Aktien zu investieren, Fesseln, und andere Wertpapiere. Sie müssen nicht viel Zeit damit verbringen, einzelne Aktien auszuw...

-

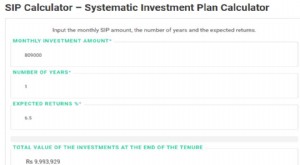

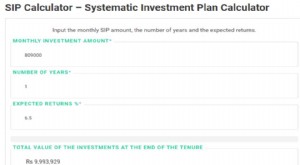

Wie viel in Investmentfonds investieren, um ₹ 1 Crore zu verdienen?

Wie viel in Investmentfonds investieren, um ₹ 1 Crore zu verdienen? Auf der Suche nach Anlagemöglichkeiten, um einen bestimmten Betrag zu erzielen, Es gibt mehrere Fragen, die Sie sich stellen müssen. Zuerst, Bestimmen Sie den Zeitrahmen, in dem Sie Ihr Ziel erreichen...