Erlebt der Markt ein Debakel bei den Debt-Fonds? (Enthält Informationen zur DHFL)

Anleger von Anleihenfonds sind besorgt, angesichts der jüngsten Ereignisse auf dem Markt.

Die Situation begann mit dem IL&FS-Fiasko und nahm dann mit einer Reihe von Herabstufungen bei Unternehmen, nämlich Yes Bank, DHFL, Vertrauenskapital und Essel-Gruppe.

Die Paniksituation ist auch darauf zurückzuführen, dass die meisten Anleger von Anleihen-Investmentfonds diese Produkte für wirklich sichere Instrumente halten. Deswegen, Die harte Realität von Herabstufungen und Zahlungsausfällen eroberte ganze Märkte im Sturm.

Deswegen, Anleger müssen wissen, dass Renditen, die nach dem risikofreien Zinssatz erzielt werden, mit einem gewissen Risiko verbunden sind. So, Einerseits erzielen viele Schuldverschreibungsfonds-Instrumente die Renditen von Festgeldern bei Banken, aber dies ist mit einer Reihe von Risiken verbunden.

Die panische Situation begann damit, dass die IL&FS-Gruppe in weniger als zwei Monaten von AAA auf ein Kreditrating von D herabgestuft wurde (letztes Jahr im September). Dies wurde durch den Ausfall seiner Verbindlichkeiten verursacht.

Ähnliches ist in letzter Zeit bei der Essel-Gruppe passiert. Der Kotak Mutual Fund konnte das Geld, das seinen Anlegern in seinen Plänen mit fester Laufzeit (FMPs) zusteht, nicht vollständig einlösen.

Diese Situation hat auch in der Investorengemeinschaft zu Skepsis geführt. (Hinweis:Allerdings Essel Group wurde Zeit bis zum 30. September zur Verfügung gestellt. 2019, um alle seine Schulden zu begleichen. Die Projektträger sind in Gesprächen und es wird davon ausgegangen, dass bald Entscheidungen getroffen werden, um das Problem zu lösen.)

Aufgrund der sich ausbreitenden IL&FS-Krise, Zentralregierung und Zentralbank mussten eingreifen, um sowohl die Anleger als auch die Unternehmensgemeinschaft zu beruhigen.

Obwohl Schritte unternommen wurden, Liquiditätsengpässe bleiben bestehen. Lassen Sie uns dies anhand von Daten verstehen, die unseren Anlegern helfen, die Situation zur Kenntnis zu nehmen.

Die Association of Mutual Fund of India (AMFI) hat zum ersten Mal die Aufteilung der Nettofondspositionen aller Systemkategorien nach der Neukategorisierung von Investmentfonds vorgesehen. (Hinweis:Es gibt 16 Kategorien von Investmentfonds für Anleihen und die Gesamtkategorie von Investmentfonds beträgt 36 nach der Neukategorisierung)

Die Daten spiegeln wider, dass Investmentfonds, Hauptsächlich die Fonds mit mittlerer Laufzeit und Kreditrisikofonds verzeichneten im April 2019 einen Abfluss. Die Abflüsse in jeder Kategorie sind unten dargestellt:-

Fondsart Abflüsse (im April 2019) Fonds mit mittlerer Laufzeit INR 531 crores Kreditrisikofonds INR 1253 croresHinweis:Kreditrisikofonds sind Systeme, die mindestens 65 Prozent ihres Korpus in Wertpapiere mit einem Rating von AA oder darunter investieren. Deswegen, Wir können sagen, dass das Risiko bei diesem Produkt im Vergleich zu anderen ähnlichen Schuldtiteln sehr hoch ist.

Fonds mit mittlerer Duration sind offene Fonds, die in Instrumente mit einer Duration zwischen drei und vier Jahren investieren. Das mit einer Anlage in diese Art von Fonds verbundene Risiko ist mittel.

Sollten sich Anleger in dieser Situation Sorgen machen?

Analysten glauben, dass Abflüsse aus dieser Kategorie Anlass zur Sorge geben und die Nachfrage nach Commercial Papers (CPs) beeinträchtigen könnten.

Jedoch, Wir sollten verstehen, dass die meisten Zuflüsse in CPs hauptsächlich aus liquiden Mitteln stammen, die robuste Zuflüsse verzeichnen. Sagen Sie zum Beispiel im Monat April 2019, Nettomittelzuflüsse in Schuldenfonds betrugen etwa INR 1,21 lakh crores, davon enthalten INR 89, 778 crores fließen in liquide Mittel.

In einem aktuellen Interview, Herr Karthik Srinivasan, Der Vizepräsident der ICRA sagte, dass er schätzt, dass rund 3,17 Millionen Dollar an CPs, die in weniger als 90 Tagen reifen, reibungslose Überläufe erfahren werden. Das glauben auch die meisten Marktteilnehmer.

Die DHFL-Situation

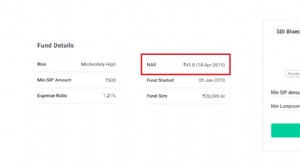

Dewan House Finance Corporation Limited, das ist ein Nichtbanken-Finanzunternehmen, das am 4. Juni eine planmäßige Zahlung nicht geleistet hat, 2019. Tatsächlich Fonds der DHFL erlitten Verluste von bis zu 53 %.

Rund 165 Systeme, die in diese Aktie investiert haben, verzeichnete einen Rückgang von rund 5 %.

Ein kleiner Teil der Investment-Community hat dies wahrscheinlich kommen sehen, da die DHFL schon einmal unter einer Liquiditätskrise litt. Jedoch, Zuvor war die DHFL nicht in Verzug geraten.

Fazit

Obwohl es bei Kreditrisiko- und Fonds mit mittlerer Laufzeit zu Abflüssen gekommen ist, das waren kleine. Diese Fonds investieren nicht in CPs, bei denen der Pessimismus und die Aufmerksamkeit am höchsten sind.

Die liquiden Mittel flossen daher stark zu und so die Risiken können richtig gemanagt werden.

Außerdem, wenn man das größere bild betrachtet, das Engagement aller Investmentfondshäuser in Papieren von Unternehmen der DHFL, IL&FS, Essel Group und Yes Bank sind ein sehr kleiner Teil des AUM der gesamten Investmentfonds.

Jedoch, Es wurden Pläne und Leitlinien erstellt, um das Problem zu lösen. Regierung sowie die Aufsichtsbehörden, d.h. SEBI und AMFI kontrollieren dies ebenfalls.

Sagen Sie zum Beispiel, im Zuge der anhaltenden Rating-Herabstufungen, Die Zentralbank sagte, dass Nichtbanken-Finanzunternehmen (NBFCs) mit Vermögenswerten von mehr als 5000 Mrd. INR einen Chief Risk Officer (CRO) ernennen müssen.

Die Hauptaufgabe des CRO besteht in der Identifizierung, Messung und damit Minderung von Risiken.

Für Anleger ist es immer ratsam, sich vor einer Investition gründlich über die Produkte zu informieren. Wenn Sie in Investmentfonds investieren, Es ist äußerst wichtig, einen Plan zu wählen, der unserem Anlagehorizont und unserem Risikoprofil entspricht.

Die folgende Tabelle kann den Anlegern helfen, eine fundierte Entscheidung zu treffen:

Fonds Anlagestil Risikobehaftet Übernachtgelder 1 TagAm wenigsten riskant Flüssige Mittel Bis zu 91 TageSehr niedrig Ultrakurzfristige Fonds 3 bis 6 MonateSehr gering Fonds mit geringer Laufzeit 6 bis 12 MonateNiedrig Geldmarktkapital Bis zu 1 JahrNiedrig Fonds mit kurzer Laufzeit 1 bis 3 JahreNiedrig Fonds mit mittlerer Laufzeit 3 bis 4 JahreMittel Fonds mit langer Laufzeit Länger als 7 JahreHoch Kreditrisikofonds Mindestens 65 Prozent in Unternehmensanleihen investiertSehr hoch Unternehmensanleihenfonds Mindestens 80 Prozent in Unternehmensanleihen investiertSehr hoch Vergoldete Fonds 80 Prozent in G Sek., über die gesamte Reife hinwegSehr hoch Bank- und PSU-Fonds Mindestens 80 Prozent in Banken investiert, Netzteile, öffentliche FinanzinstituteMittelViel Spaß beim Investieren!

Haftungsausschluss:Die in diesem Beitrag geäußerten Ansichten sind die des Autors und nicht die von Groww

Öffentlicher Investitionsfonds

- Der Unterschied zwischen Load- und No-Load-Investmentfonds

- Der Schuldenfonds

- Der Fund of Funds

- Rechtsfolgen der Investmentfondsdefinition

- Können sich Investmentfonds gegen Bärenmärkte erholen?

- Investmentfonds vs. Unterkonto

- Investmentfonds und die Drawdown-Kennzahl

- Das grenzenlose Potenzial von Pooled Funds

- Die Skalenvorteile des Investmentfonds

-

Die besten und schlechtesten Investmentfonds der Marktkorrektur

Die besten und schlechtesten Investmentfonds der Marktkorrektur 2005 Getty Images Erfahrung ist ein wunderbarer Lehrer, Daher wissen wir, dass viele Pilze giftig sind und Eulen lausige Haustiere abgeben. Anleger, die die Marktkorrektur von September bis Dezember...

-

Die 5 besten Investmentfonds für einen felsigen Markt

Die 5 besten Investmentfonds für einen felsigen Markt Getty Images Der Aktienmarkt hat den Anlegern in den letzten Monaten ein schlimmes Schleudertrauma beschert. Im Dezember, der 500-Aktienindex von Standard &Poor’s brach um 9 % ein. Seit damals, jedo...