Was ist ein falscher Preis?

Eine Fehlbewertung verursacht eine Abweichung zwischen dem Marktpreis eines Wertpapiers und dem fundamentalen Wert dieses Wertpapiers. Das Gesetz des Einheitspreises besagt, dass der Marktpreis eines Wertpapiers dem aktuellen diskontierten Wert aller durch das Wertpapier generierten Cashflows entspricht. Jedoch, Dies ist nicht immer der Fall, da die Preise von Vermögenswerten manchmal von ihren fundamentalen Werten abweichen können. Die Abweichung kann auf eine Finanzkrise oder ein aktuelles Wirtschaftsereignis zurückzuführen sein.

Während die Verschiebungen der Vermögenspreise zu Schlichtungsmöglichkeiten führen können, Sie helfen auch Ökonomen zu verstehen, was die Fehlbewertung des Vermögenswerts verursacht. Dies kann auf ein makroökonomisches Problem zurückzuführen sein, wie z. B. Finanz- oder KapitalinstituteKey Players in the Capital MarketsIn diesem Artikel geben wir einen allgemeinen Überblick über die wichtigsten Akteure und ihre jeweiligen Rollen auf den Kapitalmärkten. Die Kapitalmärkte bestehen aus zwei Arten von Märkten:Primär- und Sekundärmärkten. Dieser Leitfaden bietet einen Überblick über alle wichtigen Unternehmen und Karrieren an den Kapitalmärkten. die die Vermögenswerte handeln, oder es kann auf der mikroökonomischen Ebene an den spezifischen Eigenschaften der einzelnen Vermögenswerte liegen.

Falsche Preisgestaltung auf dem Markt

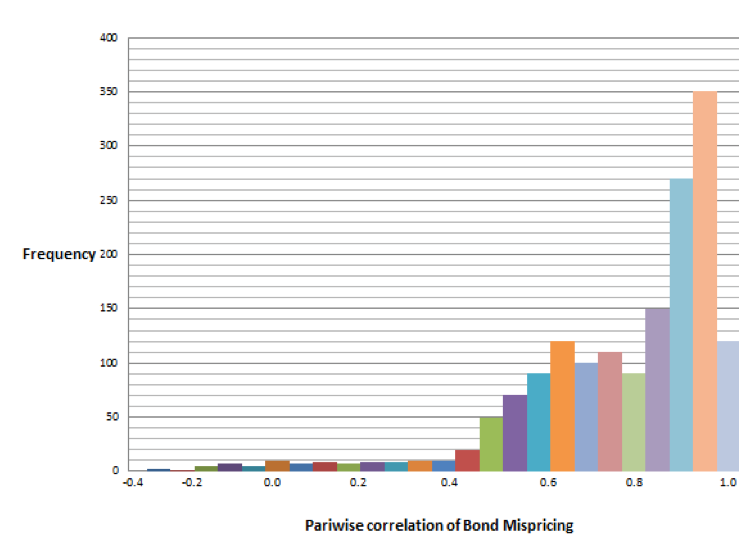

- Die Wahrscheinlichkeit, dass ein Vermögenswert falsch bewertet wird, steigt mit der Gesamtzahl der falsch bewerteten Vermögenswerte auf dem Markt. Zwischen der Abweichung von Vermögenspreisen und ihren Fundamentalwerten bestehen viele Gemeinsamkeiten. Bei falscher Preisgestaltung, Es besteht ein gewisses systematisches RisikoSystematisches RisikoSystematisches Risiko ist der Teil des Gesamtrisikos, der durch Faktoren verursacht wird, die außerhalb der Kontrolle eines bestimmten Unternehmens oder einer bestimmten Person liegen. Systematisches Risiko wird durch Faktoren verursacht, die außerhalb der Organisation liegen. Alle Anlagen oder Wertpapiere unterliegen einem systematischen Risiko und daher es ist ein nicht diversifizierbares Risiko. für Anleger an den Finanzmärkten. Neben den systematischen Risiken Fehlbewertungen können durch die Destabilisierung der Finanzierungskosten der Händler nachteilige Auswirkungen auf die Märkte haben.

- Die direkte Korrelation zwischen Fehlbewertungen und Finanzierungskosten der Händler zeigt, dass Anleger an den Finanzmärkten mit Kapitalbeschränkungen konfrontiert sind. Die Beschränkungen sind der Hauptgrund für die Fehlbewertung von Aktien auf dem Markt.

- Obwohl das Ein-Preis-Prinzip besagt, dass die Preise von Vermögenswerten dem Barwert zukünftiger Cashflows entsprechen sollten, Fehlbewertungen beweisen, dass die Preise von Vermögenswerten oft von Faktoren bestimmt werden, die nichts mit dem Cashflow oder dem Diskontsatz der Wertpapiere zu tun haben.

Gründe für die Divergenz der Vermögenspreise

Es gibt viele theoretische Modelle, um zu erklären, warum die Preise von Vermögenswerten von ihren fundamentalen Werten abweichen. Es kann an finanziellen, Hauptstadt, oder LiquiditätLiquiditätIn Finanzmärkten, Liquidität bezieht sich darauf, wie schnell eine Anlage verkauft werden kann, ohne den Preis negativ zu beeinflussen. Je liquider eine Anlage ist, je schneller es verkauft werden kann (und umgekehrt), und desto einfacher ist es, es zum fairen Wert zu verkaufen. Alles andere ist gleich, liquidere Vermögenswerte werden mit einem Aufschlag und illiquide Vermögenswerte mit einem Abschlag gehandelt. Einschränkungen. Sie werden wie folgt beschrieben:

1. Die Fähigkeit zur Finanzierung

Die Fähigkeit der Marktteilnehmer, Kapital zu beschaffen, ist ein wesentlicher Grund dafür, dass die Vermögenspreise von ihren fundamentalen Werten abweichen können. Der Mangel an Finanzierung führt dazu, dass Vermögenswerte unabhängig von ihren Fundamentaldaten funktionieren und es dem Anleger nicht ermöglicht, die Fehlbewertung zu arbitrieren.

2. Die Hauptstadt bewegt sich langsam

Die langsame Bewegung des Investitionskapitals zur Anzahl der Handelsmöglichkeiten ist ein Grund für Fehlbewertungen. Manchmal, die Ankunft von Kapital zur Erfüllung einer Anlagemöglichkeit kann sich um einige Sekunden (ein Aktienmarkt) oder um einige Monate (Risikoversicherungsmarkt) verzögern.

In jedem Fall, es erzeugt Nachfrage- und Angebotsschocks auf dem Markt, weil zu wenig Kapital zur Verfügung steht, um den Schock zu absorbieren. Die Schocks führen zu Fehlbewertungen von Vermögenswerten in der Wirtschaft. Letztlich, das Kapital wird auf den Markt kommen, um den Investitionsbedarf zu decken, und die Fehlbewertung von Vermögenswerten wird umgekehrt.

3. Zwischenkapital

Viele Theorien legen nahe, dass zwischen den Vermögenspreisen und dem von Finanzintermediären bereitgestellten Kapital eine direkte Korrelation besteht. Zu den Instituten, die gemeinhin als Finanzintermediäre bezeichnet werden, gehören Geschäftsbanken, Investmentbanken, Investmentfonds, und Pensionskassen. In einem solchen Fall Fehlbewertungen von Vermögenswerten können durch Beschränkungen bei der Kapitalbeschaffung durch den Verkauf von Aktien (Eigenkapital) verursacht werden. Zum Beispiel, ein Arbitrageur kann anderen Händlern, die das Risiko reduzieren wollen, Liquidität zur Verfügung stellen; jedoch, wenn ihre Versicherungsfähigkeit durch Eigenkapital eingeschränkt ist, es kann einen großen Einfluss auf die Vermögenspreise haben.

Während die Theorie in Bezug auf die Kapitalbeschränkungen der Liquiditätsfinanzierung ähnelt, Der entscheidende Unterschied ist die Art der Kapitalbeschaffung. Finanzierungsliquidität bezieht sich auf Fremdkapitalbeschränkungen, während sich Intermediärkapital auf Eigenkapitalbeschränkungen bezieht.

4. Die Auswirkungen der Liquidität

Illiquidität bezieht sich auf die Unfähigkeit, Aktien oder Aktien zu verkaufen, ohne einen größeren Verlust zu erleiden. Dies kann zu Fehlbewertungen von Vermögenswerten beitragen. Anlegern entstehen beim Wertpapierhandel oft hohe Transaktionskosten. Dadurch entsteht eine Differenz zwischen dem Cashflow des Wertpapiers und dem Geldbetrag, den der Anleger tatsächlich erhält. Die Disparität kann sich auf die Marktpreise von Aktien auswirken.

Andere Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen Ressourcen:

- AuktionAuktionEine Auktion ist ein System zum Kauf und Verkauf von Waren oder Dienstleistungen, indem sie zum Bieten angeboten werden, den Leuten erlauben zu bieten, und an den Meistbietenden verkaufen. Die Bieter treten gegeneinander an

- KapitalflussrechnungKapitalflussrechnungEine Kapitalflussrechnung enthält Informationen darüber, wie viel Geld ein Unternehmen in einem bestimmten Zeitraum generiert und verwendet hat.

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- Dreiecks-Arbitrage-GelegenheitTriangular-Arbitrage-GelegenheitEine Dreiecks-Arbitrage-Gelegenheit ist eine Handelsstrategie, die die Arbitrage-Gelegenheiten ausnutzt, die zwischen drei Währungen an einer Devisenbörse bestehen. Die Arbitrage wird durch den aufeinanderfolgenden Umtausch einer Währung in eine andere ausgeführt, wenn die notierten Preise abweichen

investieren

-

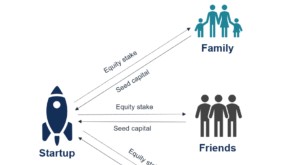

Was ist Seed-Finanzierung?

Was ist Seed-Finanzierung? Seed-Finanzierung (auch bekannt als Seed Capital, Startkapital, oder Seed-Finanzierung) ist die früheste Phase des KapitalbeschaffungsprozessesKapitalbeschaffungsprozessDieser Artikel soll den Lesern ...

-

Was ist Series-C-Finanzierung?

Was ist Series-C-Finanzierung? Die Series-C-Finanzierung (auch bekannt als Series-C-Runde oder Series-C-Finanzierung) ist eine der Phasen im KapitalbeschaffungsprozessKapitalbeschaffungsprozessDieser Artikel soll den Lesern ein tie...