Was ist Abweichungsrisikomaß?

Das Abweichungsrisikomaß ist eine Funktion, die verwendet wird, um das finanzielle Risiko zu messen, und es unterscheidet sich von allgemeinen Risikomessungen. Die Risikomessung wird hauptsächlich in der Finanzindustrie verwendet, um die Bewegung und Volatilität zu messen. Sie gibt an, wie hoch das Risiko ist, das mit den Preisänderungen eines Wertpapiers verbunden ist. Anleger und Händler berechnen die Volatilität eines Wertpapiers, um vergangene Preisschwankungen einer Anlage zu beurteilen.

Wenn Sie in Aktien investieren, optionsOptions:Calls und PutsEine Option ist ein Derivatkontrakt, der dem Inhaber das Recht gibt, aber nicht die Verpflichtung, einen Vermögenswert bis zu einem bestimmten Datum zu einem bestimmten Preis zu kaufen oder zu verkaufen., und andere Investitionen, Händler sind daran interessiert, die Wahrscheinlichkeit zu kennen, mit der sich der Preis der Investition in eine bestimmte Richtung bewegt, zu einem Gewinn oder Verlust führen. Um ihre Ziele zu erreichen, Händler verwenden verschiedene Funktionen, um das Risiko und die Volatilität einer Aktie zu bestimmen, wobei das Abweichungsrisikomaß eine der am häufigsten verwendeten Funktionen ist.

Was ist Standardabweichung?

Standardabweichung ist ein mathematisches Konzept, das in verschiedenen Disziplinen wie Finanzen, Wirtschaft, Buchhaltung, und StatistikGrundlegende Statistikkonzepte für das FinanzwesenEin solides Verständnis der Statistik ist von entscheidender Bedeutung, um das Finanzwesen besser zu verstehen. Außerdem, Statistikkonzepte können Anlegern bei der Überwachung helfen. Es misst, wie weit einzelne Datenpunkte vom Mittelwert gestreut sind. Die Standardabweichung wird berechnet, indem der Mittelwert von jedem Wert abgezogen wird, Berechnung der Quadratwurzel, sie addieren, und Finden des Durchschnitts der Differenzen, um die Varianz zu erhalten. Die Varianz misst, wie Zahlen in einem Datensatz verteilt sind, und es wird als Indikator für die Volatilität in einem Datensatz verwendet.

Bei der Bewertung von InvestmentfondsMutual FundsEin Investmentfonds ist ein Pool von Geldern, die von vielen Anlegern gesammelt werden, um in Aktien zu investieren, Fesseln, oder andere Wertpapiere. Investmentfonds befinden sich im Besitz einer Gruppe von Anlegern und werden von Fachleuten verwaltet. Informieren Sie sich über die verschiedenen Fondsarten, wie sie arbeiten, und Vorteile und Kompromisse bei der Investition in diese oder Wertpapiere, in die investiert werden soll, Händler ziehen es vor, die Standardabweichung als Risikomaß zu verwenden, da sie die Volatilität eines Handels anzeigen kann. Typischerweise Händler berechnen die jährliche Rendite jedes Portfolios, um die Wahrscheinlichkeit zu bestimmen, dass das Portfolio in der Zukunft konsistente Renditen erzielt.

Zum Beispiel, Wertpapiere mit hohem Wachstum weisen eine höhere Standardabweichung auf, da ihre Rendite ihren Höchststand erreicht und sich umkehrt, bevor sie sich an einem bestimmten Punkt festsetzt. Dies bedeutet, dass das Wertpapier sehr volatil ist und ein höheres Risiko birgt, mit dem sich ein risikoaverser Anleger unwohl fühlen wird. Andererseits, alte Wertpapiere mit einer Erfolgsbilanz bei der Erzielung konstanter Renditen erzeugen eine geringe Varianz, was zeigt, dass das Wertpapier ein geringes Risiko birgt.

Wie misst die Abweichung das Risiko?

Wenn Sie die Standardabweichung zur Risikomessung verwenden, Analysten sind daran interessiert zu wissen, wie der Jahreszinssatz Effektiver JahreszinsDer Effektive Jahreszins (EAR) ist der Zinssatz, der um die Aufzinsung über einen bestimmten Zeitraum angepasst wird. Einfach gesagt, das Wirksame wird ausgebreitet, was bestimmt, wie riskant die Investition ist. Wertpapiere mit einer größeren Bandbreite und unvorhersehbaren Bewegungen bergen ein höheres Risiko und sind mit vielen Unsicherheiten hinsichtlich der Kursrichtung verbunden.

Zum Beispiel, eine wachstumsorientierte Aktie wird viele Spitzen und Umkehrungen erleben, und seine Richtung wird ungewiss sein. Ein risikofreudiger Anleger bevorzugt solche unberechenbaren Aktien, da sie zum richtigen Zeitpunkt ein größeres Gewinnpotenzial bieten. Ziemlich konstante Aktien sind mit einem geringen Risiko verbunden, da sie wahrscheinlich lange Zeit in derselben Spanne bleiben werden. Ein Beispiel ist eine Aktie, die während eines vollen Handelsjahres 7 % bis 10 % rentiert.

Risikomaß an der Börse

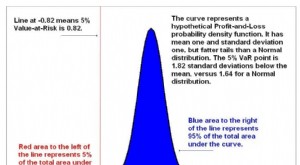

Beim Wertpapierhandel an der Börse Händler verlassen sich auf die Annahme, dass Wertpapiere einer Normalverteilung folgen. Eine Normalverteilung bildet eine Glockenform, mit einem höchsten Punkt auf der Kurve, und zwei nach unten geneigte Linien auf beiden Seiten der Kurve. Der höchste Punkt stellt das wahrscheinlichste Ergebnis dar, während die anderen Linien andere mögliche Ergebnisse anzeigen.

Bei der Analyse potenzieller Wertpapiere, in die investiert werden soll, die Erwartung ist, dass die Werte in 68% der Fälle eine Abweichung vom Mittelwert abweichen, während 95% der Zeit, die Werte fallen zwei Abweichungen vom Mittelwert ab. Anleger und Aktienanalysten verwenden die Normalverteilung der historischen Wertentwicklung einer Aktie, um die erwarteten zukünftigen Renditen zu berechnen.

Konsistenz der Standardabweichung

Die Konsistenz der Standardabweichung macht sie als Risikomessfunktion beliebt. Zum Beispiel, wenn Sie sagen, dass die Werte um zwei Standardabweichungen vom Mittelwert in 95 % der Fälle abfallen, eine solche Konsistenz bleibt gleich, egal ob Sie über das Alter sprechen, Last, oder Ernteerträge. Dies bedeutet, dass Anleger mit Sicherheit Vorhersagen treffen können, dass die gemessenen Merkmale die erstellte Spanne nicht überschreiten.

Einschränkungen bei der Verwendung der Standardabweichung als Risikomessgröße

Die Standardabweichung als Risikomessgröße zeigt nur, wie sich die jährlichen Renditen einer Anlage verteilen, und es bedeutet nicht unbedingt, dass die Ergebnisse in Zukunft konsistent sein werden. Die Anlagen können durch andere, nicht damit verbundene Faktoren wie Zinsänderungen und Marktwettbewerb beeinflusst werden, und die jährliche Rendite kann außerhalb des prognostizierten Bereichs liegen. Dies bedeutet, dass die Standardabweichung nicht als letztes Risikomessinstrument verwendet werden sollte, sollte aber zusammen mit anderen Risikomessfunktionen verwendet werden.

Eine weitere Schwäche der Abweichungsrisikomessung besteht darin, dass sie von einer Normalverteilung der Datenwerte ausgeht. Dies bedeutet, dass mit einer einheitlichen Wahrscheinlichkeit Werte über oder unter dem Mittelwert erreicht werden. Zum Beispiel, 68 % der Zeit, alle Einzelwerte fallen eine Standardabweichung vom Mittelwert ab. Die Annahme gilt möglicherweise nicht für alle Arten von Anlagen wie Hedgefonds, die dazu neigen, in eine Richtung verzerrt zu sein.

Zusätzliche Ressourcen

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen erstklassigen Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen Ressourcen:

- Investieren:Ein Leitfaden für AnfängerInvestieren:Ein Leitfaden für AnfängerDer Leitfaden Investieren für Anfänger von CFI zeigt Ihnen die Grundlagen des Investierens und die ersten Schritte. Erfahren Sie mehr über verschiedene Strategien und Techniken für den Handel

- Pairs TradingPairs TradingPairs Trading ist eine strategische Handelsoption, die verwendet wird, um unabhängig von der Marktrichtung Gewinne zu erzielen. Trader, die die Pairs-Strategie anwenden, bestimmen zwei Wertpapiere

- Risikobereinigte RenditekennzahlenRisikobereinigte RenditekennzahlenEs gibt eine Reihe von risikoadjustierten Renditekennzahlen, die Anlegern helfen, bestehende oder potenzielle Investitionen zu beurteilen. Die Verhältnisse können hilfreicher sein

- HandelsmechanismenHandelsmechanismenHandelsmechanismen beziehen sich auf die verschiedenen Methoden, mit denen Vermögenswerte gehandelt werden. Die beiden Haupttypen von Handelsmechanismen sind quotierungsgesteuerte und auftragsgesteuerte Handelsmechanismen

Investition

-

Was ist Risikotoleranz?

Was ist Risikotoleranz? Die Risikotoleranz bezieht sich auf die Höhe des Verlustes, den ein Anleger bei einer Anlageentscheidung zu tragen bereit ist. Mehrere Faktoren bestimmen das Risikoniveau, das ein Anleger eingehen kan...

-

Was ist Value-at-Risk (VaR)?

Was ist Value-at-Risk (VaR)? Value at Risk (VaR) ist eine Finanzkennzahl, die das Risiko einer Investition schätzt. Genauer, VaR ist eine statistische Technik, die verwendet wird, um die Höhe des potenziellen Verlusts zu messen, ...