Was sind automatisierte Handelssysteme?

Automatisierte Handelssysteme verwenden algorithmischen HandelAlgorithmischer HandelAlgorithmische Handelsstrategien beinhalten das Treffen von Handelsentscheidungen basierend auf voreingestellten Regeln, die in einen Computer programmiert sind. um Kauf- und Verkaufsaufträge an der Börse oder anderen Börsen zu erstellen. Ein Computerprogramm kann an spezifische Handelsstrategien angepasst werden. Es platziert Aufträge auf Grundlage dieser Strategien und vorgegebener Richtlinien, die in den Algorithmen programmiert sind.

Automatisierte Handelssysteme können alles von der technischen Analyse berücksichtigenTechnische Analyse - Ein Leitfaden für Anfänger Die technische Analyse ist eine Form der Investitionsbewertung, die vergangene Kurse analysiert, um zukünftige Kursbewegungen vorherzusagen. Technische Analysten glauben, dass die gemeinsamen Aktionen aller Marktteilnehmer alle relevanten Informationen korrekt widerspiegeln, und deshalb, den Wertpapieren fortlaufend einen angemessenen Marktwert zuordnen. bis hin zu sehr fortgeschrittenen mathematischen und statistischen Berechnungen. Sobald das automatisierte System abgeschlossen ist, Anleger können einen etwas freizügigeren Ansatz wählen, da der Computer den Großteil der Arbeit erledigt.

Jedoch, Das System muss weiterhin überwacht werden, um sicherzustellen, dass es ordnungsgemäß funktioniert. Es ist für Anleger oft attraktiv, weil es die Emotionen aus dem Handel nimmt, was sich häufig auf die Handelsstrategie auswirken kann.

Zusammenfassung

- Automatisierte Handelssysteme verwenden Computerprogramme, um einer Anlagestrategie zu folgen, um Kauf- und Verkaufsaufträge an Aktienmärkten und anderen Börsen zu erstellen.

- Der Algorithmus wird die Trades basierend auf vorgegebenen Regeln aus technischen Indikatoren oder fortgeschritteneren Berechnungen durchführen.

- Obwohl automatisierte Systeme nach wie vor Aufsicht erfordern, sie können viel effizienter Kauf- und Verkaufsaufträge erstellen, die direkt jeder Anlagestrategie folgen, viel genauer als ein Mensch es kann.

Wie sie arbeiten

Automatisierte Handelssysteme verwenden algorithmischen Handel basierend auf vom Anleger festgelegten Ein- und Ausstiegsregeln. Die automatisierten Systeme können grundlegende technische Indikatoren verwenden, um das Regelwerk aufzubauen. Häufig, Handelsplattformen verfügen über „Wizards“ mit einer Vielzahl von technischen Indikatoren, die für die Verwendung in Handelsstrategien zur Verfügung stehen HandelsstrategieEine Handelsstrategie ist ein fester Plan für den Kauf und Verkauf von Wertpapieren, der darauf abzielt, eine rentable Rendite aus den Investitionen zu erzielen. Es sollte, dass der Anleger wählen kann.

Automatisierte Handelssysteme können auch viel umfassendere Strategien verwenden, die ein besseres Verständnis der verwendeten spezifischen Plattform und ihrer Programmiersprache erfordern. Für diese komplexere Strategie Der Händler arbeitet oft sehr eng mit einem Programmierer zusammen, um das System basierend auf seiner spezifischen Handelsstrategie zu entwickeln.

Der Aufbau eines benutzerdefinierten Systems nimmt viel mehr Zeit in Anspruch und verursacht höhere Kosten. jedoch, es bietet viel mehr Flexibilität und wird oft eine viel höhere Rendite erzielen, wenn es richtig gemacht wird. Der Algorithmus kann anhand historischer Marktdaten getestet werden, um zu sehen, wie er zuvor abgeschnitten hätte, und um einen realistischeren Leistungsausblick für die Zukunft zu bieten.

Einige Vorhersagen deuten darauf hin, dass bald 90% der Transaktionen über automatisierte Systeme erfolgen werden. Trotz der hohen Anzahl von Trades, die über automatisierte Plattformen stattfinden, es gibt immer noch systemfehler. Künstliche Intelligenz und Technologie müssen einer gewissen Prüfung unterzogen werden, um sicherzustellen, dass sich Ereignisse wie der Flash Crash von 2010 nicht wiederholen.

2010 Flash-Crash

Ein Flash Crash resultiert aus einem schnellen Ausverkauf an der Börse, anschließend sinkender AktienkursAktienkursDer Begriff Aktienkurs bezieht sich auf den aktuellen Kurs, zu dem eine Aktie am Markt gehandelt wird. Jedes börsennotierte Unternehmen, wenn seine Aktien nur ein paar Minuten vorbei sind. Einer der bemerkenswertesten Flash-Crashs ereignete sich am 6. Mai. 2010. Automatisierte Handelssysteme verschlimmerten den Absturz, als sie den fallenden Aktienkurs sahen und automatisch begannen, extreme Mengen zu verkaufen, um Verluste zu vermeiden.

Mit der Zunahme des automatisierten Handels, ein genauerer Blick auf Flash-Abstürze muss geworfen werden. Die meisten Abstürze werden durch Computeralgorithmen und nicht durch tatsächliche Nachrichten vom Markt oder Unternehmen ausgelöst. Da der Preis sinkt, innerhalb des Algorithmus werden immer mehr Indikatoren ausgelöst, die zu Verkaufsaufträgen führen, der sich in einen Dominoeffekt verwandeln kann, den Aktienkurs stürzen.

Vorteile automatisierter Handelssysteme

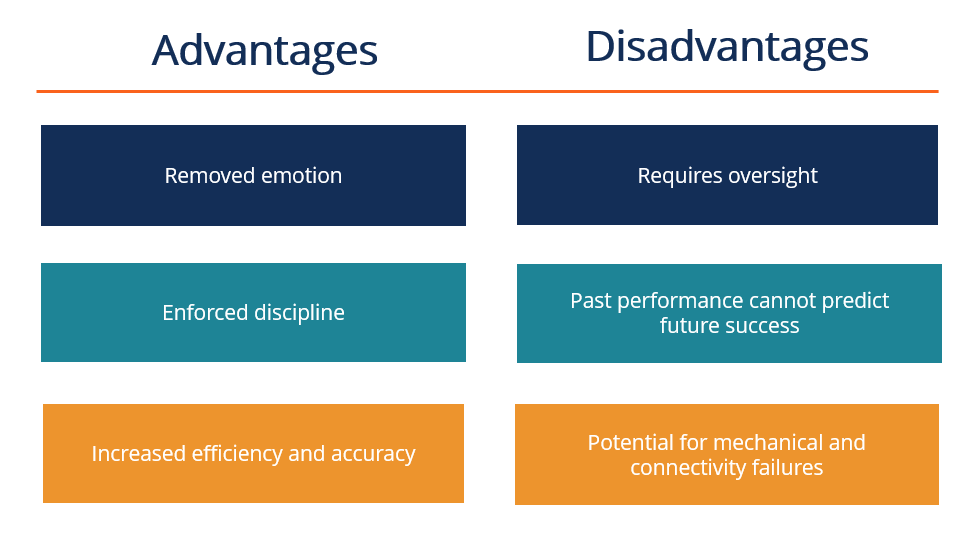

Einer der Hauptvorteile der Verwendung automatisierter Handelssysteme ist das Fehlen von Emotionen, die im Handelsprozess verwendet werden. Das Entfernen von Emotionen aus dem Handel hilft dem Trader, keine irrationalen Entscheidungen zu treffen und seiner im Algorithmus beschriebenen Handelsstrategie treu zu bleiben.

Händler werden sich bei ihren Trades auch nicht hinterfragen und ihre Kauf- oder Verkaufsaufträge verzögern. Es erzwingt jederzeit Disziplin, das ist besonders in Zeiten der Volatilität wichtig. Dies ergibt sich aus der genauen Einhaltung des Handelsplans, und es wird keine Gelegenheit geben, einen Trade ein wenig länger zu halten, um mehr Gewinne zu erzielen oder frühzeitig zu verkaufen, um Verluste zu vermeiden.

Automatisierte Handelssysteme verbessern auch die Geschwindigkeit, mit der Trades getätigt werden können. Computer können sofort auf Indikatoren reagieren, die ihren Algorithmus erfüllen und viel schnellere Transaktionen und mehr Bestellungen in kürzerer Zeit und mit höherer Präzision ermöglichen.

Der Computer kann zudem verschiedene Strategien gleichzeitig verfolgen – viel einfacher, als es ein Mensch je könnte. Dies ermöglicht dem Anleger, der das System kontrolliert, eine vielfältigere Handelsstrategie zu verfolgen.

Nachteile automatisierter Handelssysteme

Die Verwendung automatisierter Handelssysteme bringt auch Nachteile mit sich. Im Gegensatz zu dem, was viele zuerst denken, automatisierte Systeme sind nicht ganz ohne Hands-Off. Es ist weiterhin eine Aufsicht erforderlich, um sicherzustellen, dass die Automatisierung ordnungsgemäß ausgeführt wird und keine unerwarteten Fehler auftreten.

Einige Beispiele sind mechanische Fehler, wie Softwarefehler oder Verbindungsunterbrechungen. Zusätzlich, wie sich ein Algorithmus mit historischen Marktdaten verhält, kann sich völlig von der Leistung in der Zukunft unterscheiden. Dies kann zu zu optimistischen Prognosen führen und deshalb, große Verluste oder Underperformance.

Mehr Ressourcen

CFI bietet die Capital Markets &Securities Analyst (CMSA)®-Programmseite - CMSARegistrieren Sie sich beim CMSA®-Programm von CFI und werden Sie zertifizierter Capital Markets &Securities Analyst. Bringen Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und Kursen voran. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- AlgorithmenAlgorithms (Algos)Algorithms (Algos) sind eine Reihe von Anweisungen, die eingeführt werden, um eine Aufgabe auszuführen. Sie automatisieren den Handel, um Gewinne in einer Häufigkeit zu erzielen, die für einen menschlichen Händler unmöglich ist.

- AktienanalyseAktienanalyseAktienanalyse bezieht sich auf die Methode, die ein Investor oder Händler verwendet, um ein bestimmtes Handelsinstrument zu bewerten und zu untersuchen. Investition

- Technischer IndikatorTechnischer IndikatorEin technischer Indikator ist ein mathematisches Muster, das aus historischen Daten abgeleitet wird, die von technischen Händlern oder Investoren verwendet werden, um den zukünftigen Preis vorherzusagen

- VolatilityVolatilityVolatilität ist ein Maß für die Kursschwankungen eines Wertpapiers im Zeitverlauf. Sie gibt an, wie hoch das Risiko ist, das mit den Preisänderungen eines Wertpapiers verbunden ist. Anleger und Händler berechnen die Volatilität eines Wertpapiers, um vergangene Preisschwankungen zu beurteilen

investieren

-

Was ist Handelssoftware?

Was ist Handelssoftware? Handelssoftware sind Computerprogramme, die Händler verwenden, um Finanzprodukte wie Währungen, Aktien, Fesseln, und Derivate über ein Netzwerk mit einem FinanzintermediärFinanzintermediärEin Finanzin...

-

Was ist eine Handelsstrategie?

Was ist eine Handelsstrategie? Eine Handelsstrategie ist ein fester Plan für den Kauf und Verkauf von Wertpapieren, der darauf abzielt, eine profitable Rendite aus den Investitionen zu erzielen. Es sollte objektiv sein, konsistent,...