Ein Leitfaden zur Berechnung des Return on Investment (ROI)

Der Return on Investment (ROI) ist eine weit verbreitete Finanzkennzahl zur Messung der Wahrscheinlichkeit, mit einer Investition eine Rendite zu erzielen. Es ist ein Verhältnis, das den Gewinn oder Verlust einer Investition im Verhältnis zu ihren Kosten vergleicht. Sie ist bei der Bewertung der potenziellen Rendite einer eigenständigen Anlage ebenso hilfreich wie beim Vergleich der Renditen mehrerer Anlagen.

In der Geschäftsanalyse, ROI und andere Cashflow-Maßnahmen — wie interner Zinsfuß (IRR) und Nettobarwert (NPV) — sind Schlüsselkennzahlen, die die Attraktivität verschiedener Anlagealternativen bewerten und einstufen. Obwohl der ROI ein Verhältnis ist, es wird normalerweise als Prozentsatz und nicht als Verhältnis ausgedrückt.

Die zentralen Thesen

- Der Return on Investment (ROI) ist ein ungefährer Maßstab für die Rentabilität einer Investition.

- ROI hat ein breites Anwendungsspektrum, einschließlich:Es kann die Rentabilität einer Aktienanlage messen, wenn es darum geht, in den Kauf eines Unternehmens zu investieren oder nicht, oder die Ergebnisse einer Immobilientransaktion zu bewerten.

- Der ROI wird berechnet, indem der Anfangswert der Investition vom Endwert der Investition (der der Nettorendite entspricht) abgezogen wird. dann diese neue Zahl (die Nettorendite) durch die Investitionskosten dividieren, dann endlich, mit 100 multiplizieren.

- ROI ist relativ einfach zu berechnen und zu verstehen, und seine Einfachheit hat es zu einem standardisierten, universelles Maß für die Rentabilität.

- Ein Nachteil des ROI besteht darin, dass er nicht berücksichtigt, wie lange eine Investition gehalten wird. so, Eine Rentabilitätskennzahl, die die Haltedauer einbezieht, kann für einen Anleger nützlicher sein, der potenzielle Investitionen vergleichen möchte.

So berechnen Sie den Return on Investment (ROI)

Der ROI kann mit zwei verschiedenen Methoden berechnet werden.

Erste Methode:

Zweite Methode:

Interpretation des ROI

Bei der Interpretation von ROI-Berechnungen, Es ist wichtig, ein paar Dinge zu beachten. Zuerst, Der ROI wird normalerweise als Prozentsatz ausgedrückt, da er intuitiv leichter zu verstehen ist (im Gegensatz zu einem Verhältnis). Sekunde, Bei der ROI-Berechnung wird die Nettorendite im Zähler berücksichtigt, da die Rendite einer Investition entweder positiv oder negativ sein kann.

Wenn ROI-Berechnungen einen positiven Wert ergeben, es bedeutet, dass die Nettorendite schwarze Zahlen schreibt (weil die Gesamtrendite die Gesamtkosten übersteigt). Alternative, wenn ROI-Berechnungen einen negativen Wert ergeben, Dies bedeutet, dass die Nettorendite im Minus liegt, weil die Gesamtkosten die Gesamtrendite übersteigen. (Mit anderen Worten, diese Investition führt zu einem Verlust.) Schließlich ROI mit höchster Genauigkeit zu berechnen, Gesamterträge und Gesamtkosten sollten berücksichtigt werden. Für einen Apfel-zu-Äpfel-Vergleich zwischen konkurrierenden Investitionen, Der annualisierte ROI sollte berücksichtigt werden.

ROI-Beispiel

Angenommen, ein Investor kaufte 1, 000 Aktien des hypothetischen Unternehmens Worldwide Wicket Co. zu 10 US-Dollar pro Aktie. Ein Jahr später, Der Investor verkaufte die Aktien für 12,50 USD. Der Investor verdiente während der einjährigen Haltedauer Dividenden von 500 US-Dollar. Der Investor gab außerdem insgesamt 125 US-Dollar für Handelsprovisionen aus, um die Aktien zu kaufen und zu verkaufen.

Der ROI für diesen Investor kann wie folgt berechnet werden:

Hier ist eine Schritt-für-Schritt-Analyse der Berechnung:

- Um die Nettorendite zu berechnen, Gesamterträge und Gesamtkosten müssen berücksichtigt werden. Die Gesamtrendite einer Aktie ergibt sich aus Kapitalgewinnen und Dividenden. Die Gesamtkosten umfassen den ursprünglichen Kaufpreis sowie alle gezahlten Provisionen.

- In der obigen Berechnung ist der Brutto-Kapitalgewinn (vor Provisionen) aus diesem Handel beträgt (12,50 $ - 10 $) x 1, 000. Der Betrag von 500 USD bezieht sich auf die Dividenden, die durch das Halten der Aktie erhalten werden. während 125 US-Dollar die insgesamt gezahlten Provisionen sind.

Eine weitere Zerlegung des ROI in seine Bestandteile zeigt, dass 23,75% aus Kapitalgewinnen und 5% aus Dividenden stammten. Diese Unterscheidung ist wichtig, da Kapitalgewinne und Dividenden in den meisten Rechtsordnungen zu unterschiedlichen Sätzen besteuert werden.

Und mit unseren Beispielwerten:

Ein positiver ROI bedeutet, dass die Nettorendite positiv ist, da die Gesamtrendite höher ist als die damit verbundenen Kosten. ein negativer ROI bedeutet, dass die Nettorendite negativ ist:Die Gesamtkosten sind höher als die Renditen.

Eine alternative ROI-Berechnung

Wenn, zum Beispiel, Provisionen wurden aufgeteilt, Es gibt eine alternative Methode zur Berechnung des ROI dieses hypothetischen Investors für seine Investition in Worldwide Wicket Co.. Nehmen Sie die folgende Aufteilung der Gesamtprovisionen an:50 USD beim Kauf der Aktien und 75 USD beim Verkauf der Aktien.

In dieser Formel IVI bezieht sich auf den Anfangswert der Investition (oder die Kosten der Investition). FVI bezieht sich auf den Endwert

Der annualisierte ROI trägt dazu bei, eine wichtige Unterlassung beim Standard-ROI zu berücksichtigen, nämlich wie lange eine Investition gehalten wird.

Annualisierter ROI

Die annualisierte ROI-Berechnung bietet eine Lösung für eine der wichtigsten Einschränkungen der grundlegenden ROI-Berechnung; die grundlegende ROI-Berechnung berücksichtigt nicht die Haltedauer einer Investition, auch als Haltedauer bezeichnet. Die Formel zur Berechnung des annualisierten ROI lautet wie folgt:

Angenommen, eine hypothetische Investition generiert über fünf Jahre einen ROI von 50 %. Der einfache jährliche durchschnittliche ROI von 10 % – der durch Division des ROI durch die Haltedauer von fünf Jahren erhalten wurde – ist nur eine grobe Annäherung an den annualisierten ROI. Dies liegt daran, dass die Auswirkungen der Compoundierung ignoriert werden. was im Laufe der Zeit einen großen Unterschied machen kann. Je länger der Zeitraum, je größer die Differenz zwischen dem ungefähren jährlichen durchschnittlichen ROI, die in diesem Szenario berechnet wird, indem der ROI durch die Haltedauer geteilt wird, und der annualisierte ROI.

Aus der obigen Formel

Diese Berechnung kann auch für Haltedauern von weniger als einem Jahr durchgeführt werden, indem die Haltedauer in einen Bruchteil eines Jahres umgerechnet wird.

Angenommen, eine Investition hat über sechs Monate einen ROI von 10 % erzielt.

In der obigen Gleichung gilt die Zahl 0,5 Jahre entspricht sechs Monaten.

Vergleich von Investitionen und annualisiertem ROI

Der annualisierte ROI ist besonders nützlich, wenn Sie die Renditen verschiedener Investitionen vergleichen oder verschiedene Investitionen bewerten.

Angenommen, eine Investition in Aktie X generiert über fünf Jahre einen ROI von 50 %, während eine Investition in die Aktie Y über drei Jahre 30 % rentierte. Sie können anhand dieser Gleichung ermitteln, was die bessere Investition in Bezug auf den ROI war:

Nach dieser Berechnung ist Aktie Y hatte im Vergleich zu Aktie X einen besseren ROI.

Hebelwirkung mit ROI kombinieren

Leverage kann den ROI erhöhen, wenn die Investition Gewinne generiert. Jedoch, Aus dem gleichen Grund, Leverage kann auch Verluste verstärken, wenn sich die Investition als verlierend erweist.

Angenommen, ein Investor kaufte 1 000 Aktien des hypothetischen Unternehmens Worldwide Wickets Co. zu 10 US-Dollar pro Aktie. Nehmen Sie auch an, dass der Investor diese Aktien mit einer Marge von 50 % gekauft hat (d.h. er hat 5 USD investiert, 000 ihres eigenen Kapitals und geliehene $5, 000 von ihrem Maklerunternehmen als Margin-Darlehen). Genau ein Jahr später, dieser Investor verkaufte seine Aktien für 12,50 $. Sie verdienten während der einjährigen Haltedauer Dividenden von 500 US-Dollar. Sie gaben auch insgesamt 125 US-Dollar für Handelsprovisionen aus, als sie die Aktien kauften und verkauften. Zusätzlich, ihr Margin-Darlehen wurde mit 9 % verzinst.

Bei der Berechnung des ROI für diese spezifische, hypothetische Investition, es gibt ein paar wichtige Dinge zu beachten. Zuerst, in diesem Beispiel, die Zinsen für das Margin-Darlehen (450 USD) sollten in den Gesamtkosten berücksichtigt werden. Sekunde, die Anfangsinvestition beträgt jetzt 5 USD, 000 aufgrund der Hebelwirkung, die durch die Aufnahme des Margin-Darlehens von 5 USD verwendet wird, 000.

Daher, obwohl die Netto-Dollar-Rendite aufgrund der Margin-Zinsen um 450 USD reduziert wurde, Der ROI ist mit 48,50 % immer noch deutlich höher (im Vergleich zu 28,75 % ohne Hebelwirkung).

Als zusätzliches Beispiel, Überlegen Sie, ob der Aktienkurs auf 8 USD gefallen ist, anstatt auf 12,50 USD zu steigen. In dieser Situation, Der Anleger beschließt, seine Verluste zu reduzieren und die gesamte Position zu verkaufen. Hier ist die Berechnung für den ROI in diesem Szenario:

In diesem Fall, der ROI von -41,50% ist viel schlechter als ein ROI von -16,25%, die eingetreten wäre, wenn kein Leverage verwendet worden wäre.

Das Problem ungleicher Cashflows

Bei der Bewertung eines Geschäftsvorschlags Es ist möglich, dass Sie mit ungleichen Cashflows zu kämpfen haben. In diesem Szenario, Der ROI kann von Jahr zu Jahr schwanken.

Diese Art der ROI-Berechnung ist komplizierter, da sie die Verwendung der internen Zinssatzfunktion (IRR) in einer Kalkulationstabelle oder einem Taschenrechner beinhaltet.

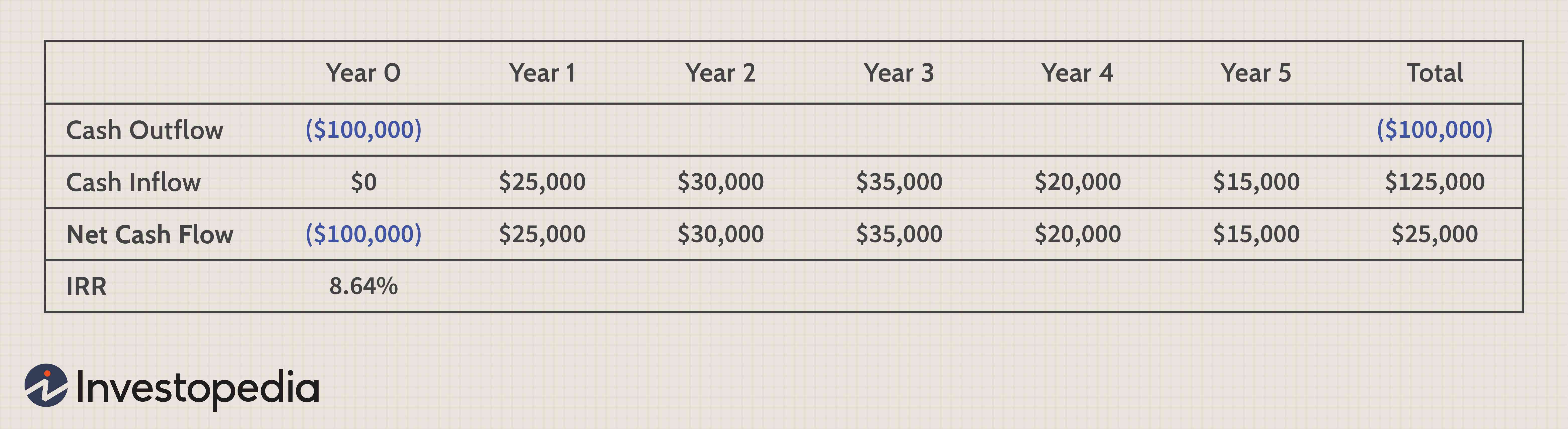

Angenommen, Sie bewerten einen Geschäftsvorschlag, der eine Anfangsinvestition von 100 $ beinhaltet, 000 (Diese Zahl wird in der folgenden Tabelle in der Spalte „Jahr 0“ in der Zeile „Geldabfluss“ angezeigt). Diese Investition wird in den nächsten fünf Jahren Cashflows generieren; dies wird in der Zeile Mittelzufluss angezeigt. Die Zeile mit dem Namen Netto-Cashflow fasst den Mittelabfluss und den Mittelzufluss für jedes Jahr zusammen.

Mit der IRR-Funktion, der berechnete ROI beträgt 8,64 %.

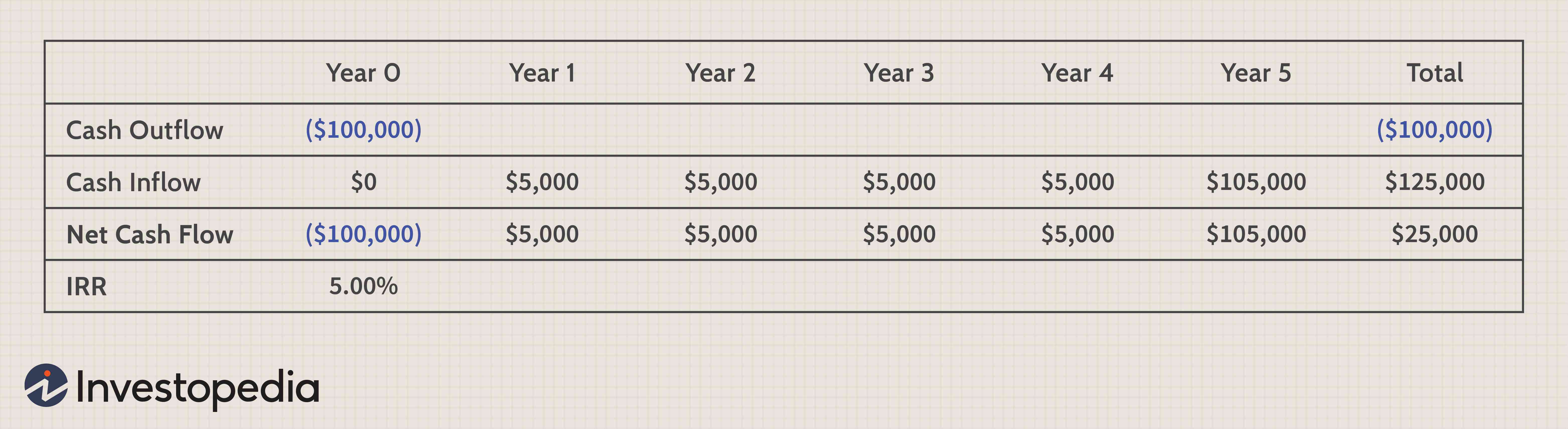

Die letzte Spalte zeigt die gesamten Cashflows über den Fünfjahreszeitraum. Der Netto-Cashflow über diesen Fünfjahreszeitraum beträgt 25 USD, 000 bei einer Anfangsinvestition von 100 US-Dollar, 000. Wenn diese $25, 000 gleichmäßig über fünf Jahre verteilt, die Cashflow-Tabelle würde dann so aussehen:

In diesem Fall, der IRR beträgt jetzt nur noch 5,00 %.

Der wesentliche Unterschied im IRR zwischen diesen beiden Szenarien – obwohl die Anfangsinvestition und die gesamten Netto-Cashflows in beiden Fällen gleich sind – hat mit dem Zeitpunkt der Mittelzuflüsse zu tun. Im ersten Fall, in den ersten vier Jahren werden wesentlich größere Mittelzuflüsse vereinnahmt. Wegen des Zeitwerts des Geldes, diese größeren Zuflüsse in den früheren Jahren wirken sich positiv auf den IRR aus.

Vorteile des ROI

Der größte Vorteil des ROI besteht darin, dass es sich um eine relativ unkomplizierte Kennzahl handelt; es ist leicht zu berechnen und intuitiv leicht zu verstehen. Die Einfachheit von ROI bedeutet, dass es oft als Standard verwendet wird, universelles Maß für die Rentabilität. Als Maß, Es ist nicht wahrscheinlich, dass es missverstanden oder falsch interpretiert wird, da es in jedem Kontext die gleichen Konnotationen hat.

Nachteile des ROI

Es gibt auch einige Nachteile der ROI-Messung. Zuerst, sie berücksichtigt nicht die Haltedauer einer Anlage, was beim Vergleich von Anlagealternativen ein Problem sein kann. Zum Beispiel, davon ausgehen, dass Investition X einen ROI von 25 % generiert, während Investition Y einen ROI von 15% erzeugt. Man kann nicht davon ausgehen, dass X die überlegene Investition ist, es sei denn, der Zeitrahmen jeder Investition ist ebenfalls bekannt. Es ist möglich, dass der ROI von 25 % aus Investition X über einen Zeitraum von fünf Jahren generiert wurde. aber die 15% ROI aus Investition Y wurde in nur einem Jahr generiert. Die Berechnung des annualisierten ROI kann diese Hürde beim Vergleich von Investitionsentscheidungen überwinden.

Sekunde, Der ROI passt sich nicht dem Risiko an. Es ist allgemein bekannt, dass die Anlagerenditen eine direkte Korrelation mit dem Risiko haben:Je höher die potenziellen Renditen, desto größer ist das mögliche Risiko. Dies lässt sich in der Anlagewelt aus erster Hand beobachten, wobei Small-Cap-Aktien in der Regel höhere Renditen als Large-Cap-Aktien aufweisen (aber mit einem deutlich höheren Risiko einhergehen). Ein Anleger, der eine Portfoliorendite von 12 % anstrebt, zum Beispiel, ein wesentlich höheres Risiko eingehen müsste als ein Anleger, der nur eine Rendite von 4% anstrebt. Wenn ein Investor nur die ROI-Zahl erfasst, ohne auch das damit verbundene Risiko zu bewerten, das letztendliche ergebnis der anlageentscheidung kann stark vom erwarteten ergebnis abweichen.

Dritter, ROI-Zahlen können übertrieben sein, wenn nicht alle zu erwartenden Kosten in die Berechnung einfließen. Dies kann absichtlich oder unabsichtlich geschehen. Zum Beispiel, bei der Bewertung des ROI einer Immobilie, alle damit verbundenen Ausgaben sollten berücksichtigt werden. Dazu gehören Hypothekarzinsen, Grundsteuern, Versicherung, und alle Wartungskosten. Diese Ausgaben können einen großen Betrag vom erwarteten ROI abziehen; ohne sie alle in die Berechnung einzubeziehen, eine ROI-Zahl kann stark überbewertet werden.

Schließlich, wie viele Rentabilitätskennzahlen, Der ROI betont nur den finanziellen Gewinn, wenn die Rendite einer Investition berücksichtigt wird. Nebenleistungen werden nicht berücksichtigt, wie soziale oder ökologische Güter. Eine relativ neue ROI-Metrik, bekannt als Social Return on Investment (SROI), hilft, einige dieser Vorteile für Anleger zu quantifizieren.

1:42So berechnen Sie den ROI in Excel

Die Quintessenz

Der ROI ist eine einfache und intuitive Kennzahl für die Rentabilität einer Investition. Dieser Messwert unterliegt einigen Einschränkungen. einschließlich, dass sie die Haltedauer einer Anlage nicht berücksichtigt und nicht risikobereinigt ist. Jedoch, trotz dieser Einschränkungen, Der ROI ist immer noch eine wichtige Kennzahl, die Geschäftsanalysten verwenden, um Investitionsalternativen zu bewerten und einzustufen.

Finanzen

- So berechnen Sie die normale Rendite einer Investition

- Berechnung des internen Zinsfußes mit Excel

- Was ist Return on Investment (ROI)?

- Ein Leitfaden für befristete Investitionen

- Berechnung der Kapitalrendite (ROA)

- Berechnung der Eigenkapitalrendite (ROE)

- Was ist der Return-on-Investment-Software?

- Einführender Leitfaden zum Verständnis von Annuitäten

- Return on Investment (ROI) erklärt

-

Was ist eine Jahresrendite?

Was ist eine Jahresrendite? Die Jahresrendite ist die über ein Jahr erwirtschaftete Rendite einer Anlage, die als Prozentsatz des anfänglichen Anlagebetrags berechnet wird. Wenn die Rendite positiv (negativ) ist, es wird als Gew...

-

Was ist ein guter Return on Investment?

Was ist ein guter Return on Investment? Bevor Sie Ihr Geld anlegen, Wahrscheinlich beschäftigt Sie eine große Frage:Wie viel werden Sie verdienen? Dies wird als Rendite bezeichnet. Die Rendite wird als Prozentsatz des Gesamtbetrags ausged...