Was ist die Debitorenalterung?

Die Debitorenalterung bezieht sich auf eine Managementtechnik, die von Buchhaltern verwendet wird, um die Forderungen aus der Debitorenbuchhaltung zu bewertenDie Debitorenbuchhaltung (AR) repräsentiert die Kreditverkäufe eines Unternehmens. die noch nicht bei seinen Kunden abgeholt wurden. Unternehmen lassen ein Unternehmen zu und erkennen bestehende Unregelmäßigkeiten. Die Fälligkeitsmethode kategorisiert die Forderungen nach der Fälligkeitsdauer einer Rechnung, um zu bestimmen, welche Kunden an Inkasso und an wen für Folgerechnungen gesendet werden sollen.

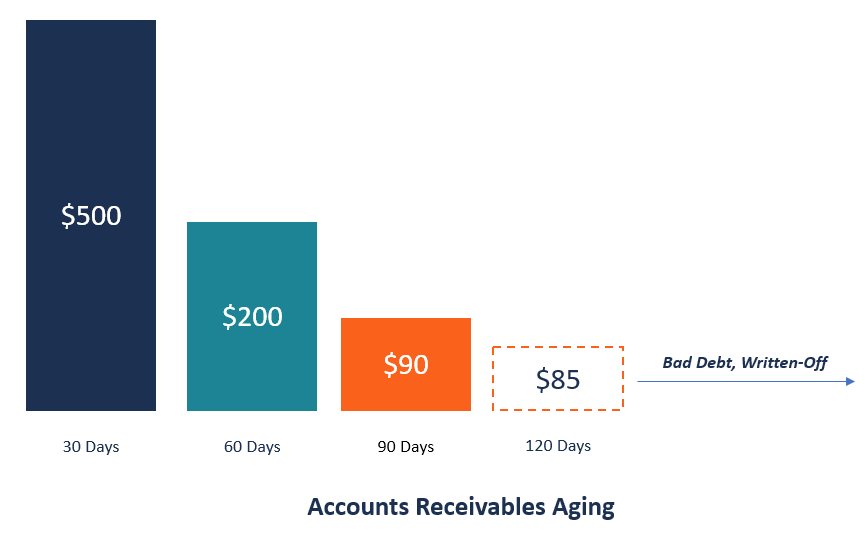

Bei der Fälligkeit der Debitorenbuchhaltung werden die unbezahlten Kunden und Gutschriften nach Datumsbereichen sortiert, wie innerhalb von 30 Tagen fällig, 31 bis 60 Tage überfällig, und überfällig 61 bis 90 Tage. Der Fälligkeitsbericht listet jede Rechnung nach Datum und Nummer auf. Das Management verwendet die Informationen, um die finanzielle Gesundheit des Unternehmens zu bestimmen und zu sehen, ob das Unternehmen ein höheres Kreditrisiko eingehtKreditrisikoKreditrisiko ist das Verlustrisiko, das durch die Nichteinhaltung der Geschäftsbedingungen von Finanzinstituten durch eine Partei entstehen kann Vertrag, hauptsächlich, als es verarbeiten kann.

Wie das Management die Alterung der Forderungen nutzt

Im Folgenden sind einige Möglichkeiten aufgeführt, wie die Unternehmensleitung den Bericht über die Fälligkeit der Forderungen verwenden kann:

1. Sammelpraktiken

Eine der Möglichkeiten, wie das Management die Debitorenalterung nutzen kann, besteht darin, die Effektivität der Inkassofunktion des Unternehmens zu bestimmen. Zeigt der Fälligkeitsbericht viele ältere Forderungen, Dies bedeutet, dass die Inkassopraktiken des Unternehmens schwach sind.

Manche Kunden neigen dazu, ihre Rechnungen nicht bei Fälligkeit zu bezahlen, und sie können bis zur zweiten und dritten Rechnungserinnerung warten, um ihren offenen Saldo zu begleichen. Wenn einige Kunden zu lange brauchen, um ausstehende Rechnungen zu begleichen, Das Unternehmen sollte die Inkassopraktiken überprüfen, um ausstehenden Forderungen sofort bei Fälligkeit nachzugehen.

2. Kreditrisiko

Der Bericht über die Fälligkeit der Forderungen kann auch anzeigen, welche Kunden ein Kreditrisiko für das Unternehmen darstellen. Ältere Forderungen aus Lieferungen und Leistungen setzen das Unternehmen der Insolvenz ausInsolvenzInsolvenz bezeichnet die Situation, in der ein Unternehmen oder eine Einzelperson nicht in der Lage ist, ihren Gläubigern bei Fälligkeit nachzukommen. Insolvenz ist ein Zustand finanzieller Not, in der Erwägung, dass der Konkurs ein Gerichtsverfahren ist. wegen der Gefahr, dass die Schuldner die Rechnung nicht bezahlen können.

Wenn der Bericht zeigt, dass einige Kunden langsamer zahlen als andere, dann kann das Unternehmen beschließen, seine Abrechnungsrichtlinien zu überprüfen oder Geschäfte mit Kunden einzustellen, die chronisch im Zahlungsverzug sind. Das Management kann sein Kreditrisiko auch mit Branchenstandards vergleichen, um festzustellen, ob das Kreditrisiko zu hoch ist oder ob das Risiko innerhalb der in der jeweiligen Branche üblichen Grenzen liegt.

3. Wertberichtigung für uneinbringliche Forderungen

Das Management kann den Alterungsbericht auch verwenden, um potenzielle Forderungsausfälle während des Berichtszeitraums abzuschätzen. Sie werten den Prozentsatz eines Rechnungsdollarbetrags aus, der pro Periode zu uneinbringlichen Forderungen wird, und wendet den Prozentsatz dann auf die Fälligkeitsberichte der aktuellen Periode an.

Zum Beispiel, Gehen Sie davon aus, dass Unternehmen XYZ für den Zeitraum von 0 bis 30 Tagen eine Wertberichtigung von 1% für uneinbringliche Forderungen und für den Zeitraum von 31 bis 60 Tagen eine Wertberichtigung von 3% für uneinbringliche Forderungen vorsieht. In der aktuellen Periode, das Unternehmen meldet 100 US-Dollar, 000 Schulden im Zeitraum von 0 bis 30 Tagen und $50, 000 Schulden im Zeitraum von 31 bis 60 Tagen. Dies bedeutet, dass der Freibetrag für uneinbringliche Forderungen 2 USD beträgt, 500 nach folgender Berechnung:

Wertberichtigung für uneinbringliche Forderungen =[($100, 000 x1%) + ($50, 000 x 3%)]

=1 $, 000 + 1 $, 500

= $ 2, 500

Fälligkeitsberichte der Debitorenbuchhaltung

Ein Fälligkeitsbericht gibt anhand des Alters der Rechnungen Auskunft über bestimmte Forderungen. Es gibt dem Managementteam einen historischen Überblick über das Forderungsportfolio des Unternehmens. Es gruppiert ausstehende Rechnungen basierend auf der Dauer ihrer Fälligkeit und unbezahlten.

Hauptkategorien eines Alterungsberichts

- Strom :Rechnungen, die sofort fällig sind.

- 0 bis 30 Tage :Rechnungen, die innerhalb der nächsten 30 Tage fällig sind.

- 31-60 Tage :Rechnungen, die 31 bis 60 Tage über ihrem Fälligkeitsdatum liegen.

- 61- 90 Tage :Rechnungen, die 61 bis 90 Tage über ihrem Fälligkeitsdatum liegen.

- Länger als 90 Tage :Rechnungen, die mehr als 90 Tage über ihrem Fälligkeitsdatum liegen.

So funktioniert ein Alterungsbericht

Ein Fälligkeitsbericht wird verwendet, um die ausstehenden Kundenrechnungen und die Anzahl der Tage, die sie ausstehen, anzuzeigen. Wenn die Abrechnungspolitik des Unternehmens es Kunden ermöglicht, für Produkte und Dienstleistungen zu bezahlenProdukte und DienstleistungenEin Produkt ist ein materieller Gegenstand, der zum Erwerb auf den Markt gebracht wird, Beachtung, oder Verbrauch, während eine Dienstleistung ein immaterieller Gegenstand ist, die sich aus der Zukunft ergibt, Der Alterungsbericht ermöglicht es dem Unternehmen, den Überblick über die Rechnungen der Kunden und deren Fälligkeit zu behalten.

Der Fälligkeitsbericht zeigt auch die Gesamtzahl der fälligen Rechnungen für jeden Kunden, wenn er nach dem Alter der Rechnung gruppiert wird. Die Unternehmensleitung sollte einmal im Monat einen Fälligkeitsbericht erstellen, damit sie die fälligen Rechnungen kennt. Sie können Kunden dann über Rechnungen informieren, deren Fälligkeitsdatum überschritten ist.

Mögliche Probleme in den Fälligkeitsberichten der Debitorenbuchhaltung

Obwohl ein Bericht über die Fälligkeit der Forderungen dem Management hilft, die Finanzlage des Unternehmens zu verfolgen, sie kann irreführende Informationen liefern, abhängig von dem Zeitpunkt, zu dem der Alterungsbericht erstellt wird.

Zum Beispiel, die meisten Unternehmen stellen ihren Kunden gegen Ende des Monats Rechnung, und der Alterungsbericht wird Tage später erstellt. Dies bedeutet, dass der Bericht die Rechnungen des Vormonats als überfällig anzeigt, Wenn, in der Tat, einige hätten kurz nach der Erstellung des Alterungsberichts bezahlt werden können.

Ebenfalls, Wenn Sie den Bericht vor Monatsende erstellen, werden weniger Forderungen angezeigt, während in Wirklichkeit, für das Unternehmen stehen weitere Forderungen zur Zahlung an. Das Management sollte ihre Kreditkonditionen an die Zeiträume der Fälligkeitsberichte anpassen, um eine genaue Darstellung der Forderungen zu erhalten.

Verwandte Lektüre

CFI bietet den Financial Modeling and Valuation Analyst (FMVA)®Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- Cash Conversion CycleCash Conversion CycleDer Cash Conversion Cycle (CCC) ist eine Kennzahl, die die Zeit angibt, die ein Unternehmen benötigt, um seine Investitionen in Lagerbestände in Bargeld umzuwandeln. Die Formel für den Cash Conversion Cycle misst die Zeit, in Tagen, Es dauert, bis ein Unternehmen seinen Ressourceneinsatz in Geld umwandelt. Formel

- So erfassen Sie Zahlungen in der BuchhaltungSo erfassen Sie Zahlungen in der BuchhaltungDie Erfassung von Zahlungen in der Buchhaltung kann ansonsten als "Kreditoren, " was bedeutet der Gesamtbetrag, den ein bestimmtes Unternehmen schuldet

- Verkaufs- und SammelzyklusVerkaufs- und SammelzyklusDer Verkaufs- und Sammelzyklus, auch als Einnahmen bekannt, Forderungen, und Quittungen (RRR) Zyklus, besteht aus verschiedenen Klassen von

- Top BuchhaltungsskandaleTop BuchhaltungsskandaleIn den letzten zwei Jahrzehnten gab es einige der schlimmsten Buchhaltungsskandale der Geschichte. Durch diese Finanzkatastrophen gingen Milliarden von Dollar verloren. In diesem

Buchhaltung

- Kreditoren- und Debitorenbuchhaltung:Was ist der Unterschied?

- Was ist die Kreditorenbuchhaltung (AP)?

- Was ist die Forderungsfinanzierung?

- Was ist das Verhältnis zwischen Forderungen und Verkäufen?

- Was ist der Abrechnungszyklus?

- Was sind Kontoauslagen?

- Kreditorenbuchhaltung vs. Debitorenbuchhaltung

- Was ist die Debitorenbuchhaltung (AR)?

- Debitorenbuchhaltung (AR) erklärt

-

Was ist ein Hauptbuch (GL)?

Was ist ein Hauptbuch (GL)? In der BuchhaltungBuchhaltungBuchhaltung ist ein Begriff, der den Prozess der Konsolidierung von Finanzinformationen beschreibt, um sie für alle klar und verständlich zu machen. ein Hauptbuch (GL) ist...

-

Wie ist die Qualität der Debitorenbuchhaltung?

Wie ist die Qualität der Debitorenbuchhaltung? Die Qualität der Forderungen aus Lieferungen und Leistungen ist die Wahrscheinlichkeit, dass die Zahlungsströme, die einem Unternehmen in Form von Forderungen zustehen, eingezogen werden. Die Analyse ...