Was ist aktives Rentenportfoliomanagement?

Ein Anleihenportfolio kann auf verschiedene Weise verwaltet werden; jedoch, die primären Methoden sind aktiv, passiv, oder eine Mischung aus beidem. Aktives Rentenportfoliomanagement, wie der Name schon sagt, bedeutet, dass der Portfoliomanager eine aktive Rolle im Laufen übernimmt, organisieren, und Verwaltung des Portfolios.

Aktives Management von Fonds

Aktives Fondsmanagement involviert PortfoliomanagerPortfolio ManagerPortfoliomanager verwalten Anlageportfolios in einem sechsstufigen Portfoliomanagementprozess. Erfahren Sie in diesem Leitfaden genau, was ein Portfoliomanager tut. Portfoliomanager sind Fachleute, die Anlageportfolios verwalten, mit dem Ziel, die Anlageziele ihrer Kunden zu erreichen. die eine aktive Position bei der Auswahl von Anleihen einnehmen. Sie suchen nach Anleihen, die eine hohe Wertentwicklung aufweisen und von denen sie glauben, dass sie im Laufe der Zeit eine Benchmark-Index-Performance übertreffen werden. Das ultimative Ziel besteht darin, einen Fonds aufzulegen und zu verwalten, der über oder über dem Index abschneidet, einschließlich der Identifizierung von und der Anlage in Anleihen, die unterbewertet sindUnterbewertetEin unterbewerteter Vermögenswert ist jede Anlage, die für weniger als ihren inneren Wert erworben werden kann. Zum Beispiel, wenn ein Unternehmen einen inneren Wert von 11 US-Dollar aufweist. Aktives Anleihenportfoliomanagement kann auch den Kauf von Anleihen beinhalten, die sich gegen Marktschwankungen absichern.

Passiv verwaltete Fonds

Aktives Rentenportfoliomanagement unterscheidet sich deutlich von passiv verwalteten Fonds. Passiv verwaltete Fonds – oder IndexfondsIndexfondsIndexfonds sind Investmentfonds oder Exchange Traded Funds (ETFs), die die Wertentwicklung eines Marktindex nachbilden sollen. Aktuell verfügbare Indexfonds bilden verschiedene Marktindizes ab, einschließlich des S&P 500, Russell 2000, und FTSE 100. – werden von einem Manager verwaltet, der einfach in einen Korb von Anleihen investiert, die so ausgewählt werden, dass sie der Wertentwicklung eines Referenzindex entsprechen.

Passiv verwaltete Fonds investieren nicht aktiv in bestimmte Anleihen oder wechseln häufig die im Portfolio gehaltenen Anleihen. Stattdessen, die Fonds passen die von ihnen gehaltenen Wertpapiere nur an, wenn sich die Struktur des Referenzindex ändert. Das Ziel ist nicht, den Index zu übertreffen, sondern lediglich um der Performance des Index zu entsprechen.

In den Vereinigten Staaten wird kein allgemeiner Referenzindex für Anleihen verwendet. Stattdessen, es gibt zahlreiche Subindizes für Kategorien wie US-Staatsanleihen, Unternehmensanleihen, und Kommunalobligationen. Bloomberg Barclays Indices ist der Schöpfer und Manager vieler der am häufigsten verwendeten Anleihenindizes.

Vorteile des aktiven Rentenportfoliomanagements

Im Folgenden sind einige wichtige Vorteile der Strategie für das aktive Anleihenportfoliomanagement aufgeführt:

1. Steigern Sie das steuerfreie Einkommen

Ein Vorteil des aktiven Rentenportfoliomanagements ist die Möglichkeit, die steuerfreien Erträge im Portfolio zu steigern. Kommunalanleihen – insbesondere solche, die von einem Anleger in seinem Heimatstaat gekauft werden – sind von der Bundessteuer befreit.

Die Anleihen sind unabhängig davon, ob sie sich in einem aktiv oder passiv verwalteten Fonds befinden, steuerfrei. Jedoch, mit einem aktiven Portfoliomanager, sie können zur Absicherung von Gewinnen und Verlusten in anderen Bereichen des Portfolios verwendet werden, Es ermöglicht dem Manager, das Einkommen zum Nutzen der Kunden zu nutzen.

2. Kontrollieren Sie die Haltedauer der Anleihen

Ein weiterer großer Vorteil ist die Möglichkeit, die Haltedauer von Anleihen zu kontrollieren. Alle Anleihen haben ein Fälligkeitsdatum. Passiv verwaltete Fonds halten eine Anleihe in der Regel bis zur Fälligkeit. Bei einem aktiv verwalteten Fonds jedoch, Der Manager kann den Anlegern des Fonds durch den Verkauf von Anleihen mit geringerer Rendite und kürzerer Duration zugute kommen.

Wenn die Zinsen steigen, Der Verkauf solcher Anleihen steigert die Rendite des Portfolios insgesamt. Allgemein gesagt, Anleihen können gewinnbringender investiert werden, indem sie zu vorteilhaften Zeitpunkten vor Fälligkeit verkauft werden.

Risiken des aktiven Rentenportfoliomanagements

Aktives Portfoliomanagement ist mit Risiken verbunden, sowie Gelegenheit. Es ist nicht garantiert, dass ein aktiv verwaltetes Anleihenportfolio einen entsprechenden Vergleichsindex übertrifft. Wenn der Fondsmanager den Index nicht übertrifft, Anleger verlieren mehr als nur die Rendite, die sie von einem passiv verwalteten Fonds erhalten hätten.

Zusätzlich, sie werden auch von den zusätzlichen Transaktionsgebühren abgezogenTransaktionskostenTransaktionskosten sind anfallende Kosten, die keinem Teilnehmer der Transaktion anfallen. Sie sind versunkene Kosten, die sich aus dem wirtschaftlichen Handel auf einem Markt ergeben. In Wirtschaft, Die Theorie der Transaktionskosten basiert auf der Annahme, dass Menschen von wettbewerbsorientierten Eigeninteressen beeinflusst werden. die mit dem häufigeren Handel einhergehen, der für aktiv gemanagte Rentenfonds charakteristisch ist.

Zusammenfassung

Der wichtigste Aspekt des aktiven Rentenportfoliomanagements ist die Tatsache, dass der Manager des Portfolios eine Vorreiterrolle bei der Erstellung, Strukturierung, Umstrukturierung, und Betrieb des Fonds. Wenn ein Portfolio sorgfältig beobachtet und Bestände gekauft und verkauft werden, um sich gegenseitig auszugleichen, gegen Risiken absichern, und letztendlich den Gesamtgewinn des Fonds steigern, Anleger erzielen mit größerer Wahrscheinlichkeit die höchste Rendite aus ihrer Anlage.

Jedoch, aktiv verwaltete Fonds sind mit zusätzlichen Risiken verbunden. Es liegt im Ermessen des einzelnen Anlegers, ob er bereit ist, zusätzliche Risiken einzugehen, um höhere Renditen zu erzielen.

Zusätzliche Ressourcen

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Kauf auf MarginKaufen auf MarginMargin-Handel oder Kauf auf Margin bedeutet das Anbieten von Sicherheiten, in der Regel bei Ihrem Makler, um Geld zu leihen, um Wertpapiere zu kaufen. Auf Lager, Dies kann auch bedeuten, dass Sie auf Margin kaufen, indem Sie einen Teil der Gewinne aus offenen Positionen in Ihrem Portfolio verwenden, um zusätzliche Aktien zu kaufen.

- Momentum InvestingMomentum InvestingMomentum Investing ist eine Anlagestrategie, die darauf abzielt, Wertpapiere zu kaufen, die einen Aufwärtstrend aufweisen, oder Wertpapiere leer zu verkaufen, die

- Aktieninvestments:Wegweiser für WachstumsinvestitionenAktieninvestments:Wegweiser für WachstumsinvestmentsInvestoren können neue Wachstumsinvestitionsstrategien nutzen, um gezielter auf Aktien oder andere Anlagen mit überdurchschnittlichem Wachstumspotenzial zu setzen.

- Swing TradingSwing TradingSwing Trading ist eine Handelstechnik, die Trader verwenden, um Aktien zu kaufen und zu verkaufen, wenn Indikatoren auf einen Aufwärts- (positiven) oder Abwärtstrend (negativen) hindeuten

investieren

-

So finden Sie Bargeld in einer Bilanz

So finden Sie Bargeld in einer Bilanz Barmittel in der Bilanz umfassen Währungen, Bankkonten und nicht hinterlegte Schecks. Der in der Bilanz eines Unternehmens aufgeführte Barmittelbetrag umfasst die physische Währung, Bankkonten und ni...

-

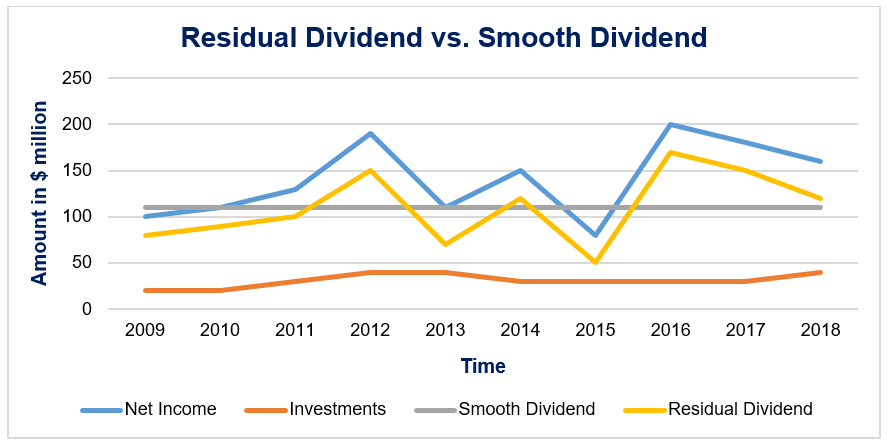

Was ist eine Restdividendenpolitik?

Was ist eine Restdividendenpolitik? Ein Unternehmen mit einer Restdividendenpolitik hält zu jedem Zeitpunkt keine überschüssigen Barmittel. Alle überschüssigen Barmittel müssen entweder in das Unternehmen reinvestiert oder unter den Akt...

-

3 Fragen, die wir zum Thema Öl im Jahr 2020 haben

3 Fragen, die wir zum Thema Öl im Jahr 2020 haben Von:Spencer Israel Auf dem Ölmarkt, 2019 wird als das Jahr in Erinnerung bleiben, in dem eines der Worst-Case-Szenarien eintrat … und der Markt es fast sofort vergaß. Die Drohnenangriffe vom 14...

-

Movers &Shaker:27. September

Movers &Shaker:27. September Es ist Freitag, 27. September und das sind die Geschichten, die die Märkte bewegen und die Welt aufrütteln. Wilbur Ross sagt, Handelskrieg schade den Amerikanern nicht. „Es gab eine Studie von ei...