Was ist Akkretion?

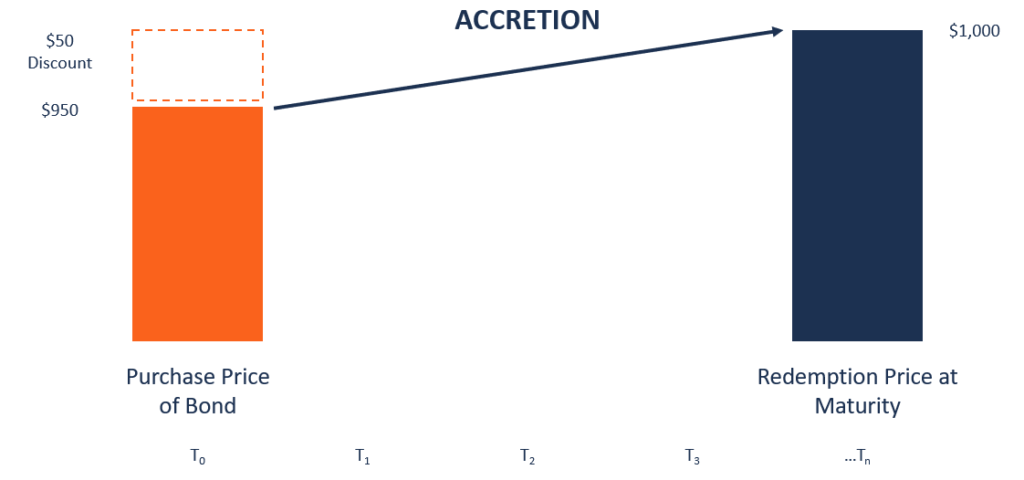

Akkretion ist ein Finanzbegriff, der sich auf die Wertsteigerung einer Anleihe bezieht, nachdem sie mit einem Abschlag gekauft und bis zum Fälligkeitsdatum gehalten wurde. Eine Anleihe gilt als zu einem Diskontpreis gekauft, wenn der Kaufpreis unter ihren Nennwert fällt. Wenn der Rückzahlungstermin näher rückt, der Wert der Anleihe wird steigen, bis sie bei Fälligkeit ihrem Nenn- oder Nennwert entspricht. Die Beschleunigung des Werts der Anleihe im Laufe der Zeit wird als Akkretionsabschlag bezeichnet.

Eine Anleihe, die zu einem höheren Preis als ihrem Nennwert gekauft wird, wird mit einer Prämie gekauft. Wenn sich die Anleihe der Fälligkeit nähert, er verliert an Wert, bis er am Fälligkeitstag seinen Nennwert erreicht. Der Wertverlust der Anleihe im Laufe der Zeit wird als Amortisation der Prämien bezeichnet.

Bei Akquisitionen, Zuwachs bezieht sich auf das Wachstum von Gewinnen und Vermögenswerten nach einer bestimmten Transaktion wie einer Fusion oder Übernahme. Die Transaktion gilt als gewinnsteigernd, wenn das Kurs-Gewinn-Verhältnis des Erwerbers das Kurs-Gewinn-Verhältnis Das Kurs-Gewinn-Verhältnis (KGV) ist das Verhältnis zwischen dem Aktienkurs eines Unternehmens und dem Gewinn pro Aktie. Es vermittelt ein besseres Gefühl für den Wert eines Unternehmens als das KGV des Zielunternehmens Der Erwerber ist daran interessiert, ein Zielunternehmen mit niedrigem Kurs-Gewinn-Verhältnis zu erwerben, um das Ergebnis je Aktie (EPS) Ergebnis je Aktie (EPS) Ergebnis je Aktie nach dem Erwerb zu steigern (EPS) stellt eine Schlüsselkennzahl zur Bestimmung des Anteils des Stammaktionärs am Gewinn des Unternehmens dar. EPS misst den Gewinn jeder Stammaktie des zusammengeschlossenen Unternehmens und erhöht den Kurs seiner Aktien.

Anleihezuwachs

Der Anleihezuwachs ist der Wertzuwachs der Anleihe im Zeitablauf. Wenn es sich dem Fälligkeitsdatum nähert, der Wert der Anleihe steigt, bis sie sich ihrem Nennwert annähert, das ist der Betrag, der an den Anleihegläubiger gezahlt wird. Zum Beispiel, Nehmen wir an, der Nennwert einer Anleihe beträgt 1 US-Dollar, 000, aber es wird zu einem ermäßigten Preis von $950 angeboten. Dies bedeutet, dass der Barwert der Anleihe 950 USD beträgt. und der Rabatt beträgt 50 $ (1 $). 000 – 950 $). Der Wert der Anleihe steigt, bis sie einen Nennwert von 1 USD erreicht. 000.

Methoden zur Bilanzierung der Anleihezunahme

Es gibt zwei Hauptmethoden zur Bilanzierung des Anleihewachstums:d.h., lineare Methode und Methode mit konstanter Ausbeute.

1. Geradlinige Methode

Bei Verwendung der linearen Methode, Die Wertsteigerung der Anleihe verteilt sich gleichmäßig über die Laufzeit der Anleihe. Zum Beispiel, wenn die Laufzeit der Anleihe 5 Jahre beträgt und das Unternehmen seine Finanzdaten vierteljährlich meldet, das bedeutet, dass es 20 Finanzperioden bis zur Fälligkeit gibt.

Der Rabatt von $500 wird auf die 20 Perioden aufgeteilt, das entspricht 25 USD pro Quartal. Dies bedeutet, dass in jeder Periode bis zur Fälligkeit ein Zuwachs von 25 USD erfolgt. Sie erhöht den Verbindlichkeitensaldo der Anleihe in jeder Periode bis zum Rückzahlungsdatum um 25 USD.

2. Konstanter Ertrag

Bei der Methode der konstanten Ausbeute der Wertzuwachs der Anleihe ist am nächsten zum Fälligkeitstermin am stärksten. Im Gegensatz zur geradlinigen Methode der Zuwachs ist nicht gleichmäßig und einige Zeiträume neigen dazu, größere Gewinne zu zeigen als andere Zeiträume. Die Gewinne konzentrieren sich auf die letzte Lebensphase der Anleihe.

Bei der Methode der konstanten Ausbeute im ersten Schritt wird die Rendite bis zur Fälligkeit (YTM) bestimmt .. YTM ist das, was die Anleihe bis zum Fälligkeitsdatum verdient. Wenn Sie die Rendite mit einer Tabellenkalkulation oder einem Taschenrechner berechnen, Sie benötigen den Nennwert der Anleihe, Preis, Jahre bis zur Reife, und der Anleihezinssatz als Inputfaktoren.

Akquisitionsakkretion

Eines der Ziele des Erwerbs eines weiteren Geschäfts und der Fusion mit dem bestehenden Geschäft ist die Erhöhung von Synergien. Das neue kombinierte Geschäft hat einen höheren Wert als die Summe der beiden separaten Einheiten. Das kombinierte Unternehmen profitiert von reduzierten Kosten, größere SkaleneffekteEconomies of ScaleEconomies of scale beziehen sich auf den Kostenvorteil, den ein Unternehmen erfährt, wenn es sein Produktionsniveau erhöht. Der Vorteil ergibt sich aus der, und höhere Einnahmen.

Der Erwerber generiert einen Akquisitionszuwachs, indem er das EBITDA/Gewinn-Verhältnis des kleineren Unternehmens zum EBITDA/Gewinn-Verhältnis des größeren Unternehmens addiert. Akquisitionszuwachs ist eine gute Sache für Unternehmen, da es den Aktionärswert steigert.

Beispiel für Akquisitionsakkretion

Angenommen, Unternehmen ABC möchte Unternehmen XYZ erwerben, um seinen Gewinn pro Aktie zu erhöhen. Firma ABC meldete $200, 000 Nettoeinkommen im letzten Jahr, und es besitzt 1, 000, 000 in ausstehenden Aktien. Auf der anderen Seite, Unternehmen XYZ meldete einen Nettogewinn von 100 US-Dollar, 000 im letzten Jahr, und 200, 000 neue Aktien wurden verkauft, um Barmittel für den Kauf der Anzahl der ausstehenden Aktien zu beschaffen. Wir können die gegebenen Informationen verwenden, um den Erwerbszuwachs des kombinierten Unternehmens zu bestimmen.

EPS des Erwerbers:

EPS =200, 000/1, 000, 000 =0,20 $

EPS des kombinierten Unternehmens:

=(200, 000+100, 000)/(1, 000, 000+200, 000) =300, 000/1, 200, 000 =0,25 $

Der Gewinn je Aktie des zusammengeschlossenen Unternehmens (0,25 USD) ist 0,05 USD höher als der ursprüngliche Gewinn je Aktie des Unternehmens ABC (0,20 USD). Dies bedeutet, dass der Erwerbszuwachs für die Transaktion 0,05 $ .

Mehr Ressourcen

CFI bietet den Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- DiskontsatzDiscount RateIn der Unternehmensfinanzierung, Ein Diskontierungssatz ist die Rendite, die verwendet wird, um zukünftige Cashflows auf ihren Barwert abzuzinsen. Dieser Satz ist oft der gewichtete Durchschnitt der Kapitalkosten (WACC) eines Unternehmens. erforderliche Rendite, oder die Hurdle Rate, die Anleger im Verhältnis zum Anlagerisiko erwarten.

- FinanzkennzahlenFinanzkennzahlen werden unter Verwendung von Zahlenwerten aus Jahresabschlüssen erstellt, um aussagekräftige Informationen über ein Unternehmen zu erhalten

- Par ValuePar ValuePar Value ist der Nominal- oder Nennwert einer Anleihe, oder Lager, oder Kupon, wie auf einer Anleihe oder einem Aktienzertifikat angegeben. Es ist ein statischer Wert

- Arten von SynergienArten von SynergienM&A-Synergien können durch Kosteneinsparungen oder Umsatzsteigerungen entstehen. Bei Fusionen und Übernahmen gibt es verschiedene Arten von Synergien. Dieser Leitfaden enthält Beispiele. Eine Synergie ist jeder Effekt, der den Wert eines fusionierten Unternehmens über den kombinierten Wert der beiden getrennten Unternehmen erhöht. Bei M&A-Transaktionen können Synergien entstehen

investieren

-

Können kalifornische Veteranen Arbeitslosigkeit und die GI-Rechnung einziehen?

Können kalifornische Veteranen Arbeitslosigkeit und die GI-Rechnung einziehen? Die Verwendung der GI-Rechnung für Bildungszwecke hat keinen Einfluss auf Ihr Arbeitslosengeld. Die kalifornische Arbeitslosenversicherung wirkt wie ein Sicherheitsnetz für diejenigen, die für länger...

-

Gründe für eine Versicherungsgesellschaft, einen Hausbrand abzulehnen

Gründe für eine Versicherungsgesellschaft, einen Hausbrand abzulehnen Jedes Jahr, viele Häuser werden bei Bränden zerstört. Diese Brände entstehen aus einer Vielzahl von Gründen:Einige sind versehentlich (Rauchen im Bett), und einige sind von Kaminen, Raumheizungen oder...

-

Bitcoin durchbricht Allzeithoch:Warum jetzt investieren?

Bitcoin durchbricht Allzeithoch:Warum jetzt investieren? Wie heißt es so schön: rote Kerzen kaufen, verkaufe grüne kerzen . In diesem Artikel, Wir zeigen Ihnen, warum Sie jetzt Bitcoin kaufen sollten, So können Sie die Fallen vermeiden, die neue Investoren...

-

Was ist Fidelity-FCASH?

Was ist Fidelity-FCASH? Erwachsenes Paar schaut sich den Jahresabschluss an Fidelity bietet Privatpersonen und Unternehmen eine Vielzahl von Finanz- und Anlagedienstleistungen. Bei der Eröffnung eines Anlagekontos Fidelity ...