Die Formel zur Berechnung des internen Zinsfußes

Die Berechnung des internen Zinsfußes (IRR) für eine mögliche Investition ist zeitaufwendig und ungenau. IRR-Berechnungen müssen über Schätzungen durchgeführt werden, Annahmen, und Versuch und Irrtum. Im Wesentlichen, eine IRR-Berechnung beginnt mit zwei zufälligen Schätzungen möglicher Werte und endet entweder mit einer Validierung oder Ablehnung. Bei Ablehnung, neue Vermutungen sind notwendig.

Der Zweck des internen Zinsfußes

Der IRR ist der Diskontsatz, bei dem der Nettobarwert (NPV) zukünftiger Cashflows aus einer Investition gleich Null ist. Funktionell, Der IRR wird von Investoren und Unternehmen verwendet, um herauszufinden, ob eine Investition eine sinnvolle Verwendung ihres Geldes ist. Ein Ökonom könnte sagen, dass es dabei hilft, die Opportunitätskosten von Investitionen zu ermitteln. Ein Finanzstatistiker würde sagen, dass er den gegenwärtigen Geldwert und den zukünftigen Geldwert für eine bestimmte Investition verknüpft.

Dies sollte nicht mit dem Return on Investment (ROI) verwechselt werden. Return on Investment ignoriert den Zeitwert des Geldes, im Wesentlichen zu einer nominalen Zahl und nicht zu einer reellen Zahl. Der ROI kann einem Investor die tatsächliche Wachstumsrate von Anfang bis Ende anzeigen, aber es braucht den IRR, um die Rendite zu zeigen, die erforderlich ist, um alle Cashflows zu entnehmen und den gesamten Wert der Investition zurückzuerhalten.

Die Formel für den internen Zinsfuß

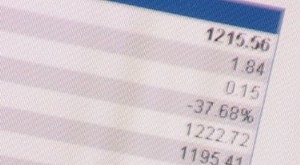

Eine mögliche algebraische Formel für IRR ist:

Hier spielen mehrere wichtige Variablen eine Rolle:die Höhe der Investition, Zeitpunkt der Gesamtinvestition, und der damit verbundene Cashflow aus der Investition. Kompliziertere Formeln sind erforderlich, um zwischen Nettomittelzuflussperioden zu unterscheiden.

Der erste Schritt besteht darin, die möglichen Werte für R1 und R2 zu schätzen, um die Kapitalwerte zu bestimmen. Die meisten erfahrenen Finanzanalysten haben ein Gespür dafür, wie die Vermutungen lauten sollten.

Wenn der geschätzte NPV1 nahe Null ist, dann ist der IRR gleich R1. Die gesamte Gleichung wird mit dem Wissen aufgestellt, dass beim IRR, Der NPV ist gleich Null. Diese Beziehung ist entscheidend für das Verständnis des IRR.

Es gibt andere Methoden zur Schätzung des IRR. Für jeden wird der gleiche grundlegende Prozess befolgt. Jedoch, wenn der NPV zu wesentlich von Null entfernt ist, nimm eine andere Vermutung und versuche es erneut.

Einsatzmöglichkeiten und Einschränkungen

Der IRR kann berechnet und für Zwecke verwendet werden, die Hypothekenanalysen, Private-Equity-Investitionen, Kreditentscheidungen, erwartete Aktienrendite, oder das Finden von Renditen bis zur Fälligkeit von Anleihen.

IRR-Modelle berücksichtigen keine Kapitalkosten. Sie gehen auch davon aus, dass alle während der Projektlaufzeit erwirtschafteten Mittelzuflüsse zum gleichen Satz wie der IRR reinvestiert werden. Diese beiden Aspekte werden im modifizierten internen Zinsfuß (MIRR) berücksichtigt.

Finanzen

- Date Night-Ideen für zu Hause für Paare mit kleinem Budget

- Was ist das Schulden-Einkommens-Verhältnis?

- Cash Central-Kreditüberprüfung:Himmelshohe effektive Jahreszinsen für Notfallausgaben

- Was sind langfristige Schulden (LTD)?

- Gehaltsabrechnung und Arbeitsgesetze für kleine Unternehmen:Was Sie wissen müssen, um konform zu bleiben

- So planen Sie Ihr erstes Jahr des Eigenheims

-

Was ist der Terminmarkt?

Was ist der Terminmarkt? Der Derivatemarkt bezeichnet den Finanzmarkt für Finanzinstrumente wie Terminkontrakte oder Optionen, die auf den Werten ihrer zugrunde liegenden Vermögenswerte basieren. Zusammenfassung ...

-

Wie man Geld von einem 401(k) vorzeitig abhebt

Wie man Geld von einem 401(k) vorzeitig abhebt Eine vorzeitige Auszahlung von Ihrem 401(k) mag zunächst wie eine verlockende Idee klingen – schließlich es ist dein Geld. Aber wenn Sie die Auswirkungen kennen, vielleicht fühlst du dich anders. Es...

-

Was ist nachhaltiges Investieren?

Was ist nachhaltiges Investieren? Nachhaltiges Investieren ist die Praxis, Entscheidungen über die Kapitalallokation auf der Grundlage sozial verantwortlicher und ethischer Strategien zu treffen, um sicherzustellen, dass Portfoliounte...

-

So überwachen Sie Aktienkurse in Microsoft Excel

So überwachen Sie Aktienkurse in Microsoft Excel Überwachen Sie Aktienkurse in Microsoft Excel So überwachen Sie Aktienkurse in Microsoft Excel. Egal, ob Sie ein großes Aktienportfolio haben oder einige Aktien besitzen, Die Überwachung der Performa...