Frag Penny:Ich bin bereit, ein Haus zu kaufen. Was muss ich wissen, um sich als Erstbesitzer zu qualifizieren?

Hallo Penny – ich bin bereit, ein Haus zu kaufen. Was muss ich wissen, um sich als Erstbesitzer zu qualifizieren? —Begeisterter zukünftiger Hausbesitzer

Hey aufgeregter zukünftiger Hausbesitzer,

Ich freue mich, dass Sie bereit sind, ein Eigenheim zu besitzen! Ein solides Verständnis von Dingen wie den typischen Anforderungen von Eigenheimkäufern und der Vorabgenehmigung als Erstkäufer kann Ihnen bei dem Prozess helfen – und bei Entscheidungen, die Ihrem Budget und Ihrem Lebensstil entsprechen.

All diese Informationen können zunächst überwältigend sein, aber Sie werden sich ziemlich schnell selbstbewusster fühlen, wenn Sie sich informiert haben und ein paar Hausaufgaben machen.

Wer qualifiziert sich als Erstkäufer von Eigenheimen?

Wussten Sie, dass Sie auch dann als Erstkäufer gelten können, wenn Sie bereits ein Haus gekauft haben? Überraschend, rechts?

So funktioniert es:Zu einem Erstkäufer gehört auch jemand, der seit drei Jahren oder länger kein Eigenheim besitzt. Die Bundeswohnungsverwaltung, oder FHA, sagt, dass Sie sich auch als Erstkäufer von Eigenheimen qualifizieren können, wenn Sie …

- Ein alleinerziehender Elternteil, der während Ihrer Ehe nur ein Haus mit einem ehemaligen Ehepartner besessen hat.

- Jemand, der eine Weile nicht erwerbstätig war, sich aber um Ihr Zuhause oder Ihre Familie gekümmert hat und nur ein Haus mit einem Ehepartner besessen hat.

- Jemand, der nur ein Wohnmobil oder eine andere Art von Immobilie besessen hat, die nicht mit einer dauerhaften Stiftung verbunden war.

- Jemand, der nur eine Immobilie besessen hat, die nicht dem Staat entspricht, lokale oder Modellbauvorschriften und konnten nicht für weniger als die Kosten für den Bau einer neuen Immobilie auf den neuesten Stand gebracht werden.

Typische Anforderungen für Erstkäufer von Eigenheimen

Sie wissen wahrscheinlich bereits, dass ein Umzug als eines der stressigsten Dinge gilt, die Sie tun können. Wenn Sie zum ersten Mal ein Eigenheim kaufen, Ein großer Beitrag zu diesem Stress können alle Anforderungen sein, die Sie für Ihr Darlehen erfüllen müssen.

Diese Anforderungen hängen stark vom gewählten Hypotheken- und Wohnungsbaudarlehensprogramm ab. Hier ist ein kurzer Überblick über die Kreditwürdigkeit, Anzahlung und andere Anforderungen für verschiedene Arten von Hypotheken.

- Konventionelle Kredite: Herkömmliche Hypotheken – solche, die von einem privaten Kreditgeber wie einer Bank im Vergleich zu einem staatlichen Programm besichert werden – können eine gute Option sein, wenn Sie über eine starke Kredithistorie verfügen. Diese Kredite haben in der Regel niedrigere Zinsen. Möglicherweise müssen Sie jedoch eine private Hypothekenversicherung bezahlen, oder PMI, wenn Sie weniger als 20 % ablegen. Um sich für ein konformes Darlehen zu qualifizieren – eine Art konventionelles Darlehen, das von Fannie Mae und Freddie Mac unterstützt wird – benötigen Sie im Allgemeinen eine Kreditwürdigkeit von mindestens 620; ein Verhältnis von Schulden zu Einkommen, oder DTI, die 50 % nicht überschreitet; und einen Mindestbetrag an Bargeld. Sie werden auch begrenzt sein, wie viel Sie ausleihen können – das Limit für eine Immobilie mit einer Einheit im Jahr 2021 beträgt 548 US-Dollar. 250 an den meisten Standorten. Aber die gute Nachricht ist, dass Sie möglicherweise Anspruch auf eine Anzahlung von nur 3% haben.

- FHA-Darlehen: FHA-Darlehen sind staatlich versichert und können sinnvoll sein, wenn Sie nicht die beste Kreditwürdigkeit haben. Sie können sich mit einem FICO®-Score von nur 500 qualifizieren, solange Sie eine Anzahlung von 10 % haben. Wenn Ihre Kreditwürdigkeit 580 oder höher ist, Sie können möglicherweise nur 3,5% nach unten legen. Sie benötigen außerdem eine Schulden-Einkommens-Relation von unter 43 %. festes Einkommen und Beschäftigungsnachweis. Es ist auch erwähnenswert, dass Sie eine jährliche Hypothekenversicherungsprämie zahlen müssen, wenn Sie für das FHA-Darlehen genehmigt werden. Im Jahr 2021, das FHA-Darlehenslimit beträgt 356 USD, 362 für eine Einheitsimmobilie, Daher können Sie sich möglicherweise nicht qualifizieren, wenn Sie planen, ein teureres Haus zu kaufen.

- USDA-Darlehen: Ein USDA-Darlehen wird auch von der Regierung unterstützt und kann Ihnen beim Kauf eines Eigenheims in einem förderfähigen ländlichen Gebiet helfen. Sie müssen wahrscheinlich keine Anzahlung leisten, Sie müssen jedoch die Einkommensanforderungen für das Gebiet erfüllen, in dem Sie ein Haus kaufen möchten.

- VA-Darlehen: Wenn Sie ein Veteran oder Service-Mitglied sind, Sie können sich möglicherweise für ein vom Department of Veterans Affairs versichertes VA-Darlehen qualifizieren, auch wenn Sie eine schlechte Kreditwürdigkeit haben. VA-Darlehen verlangen nicht, dass Sie PMI zahlen, und solange der Kaufpreis des Hauses den Schätzwert nicht übersteigt, Sie müssen keine Anzahlung leisten.

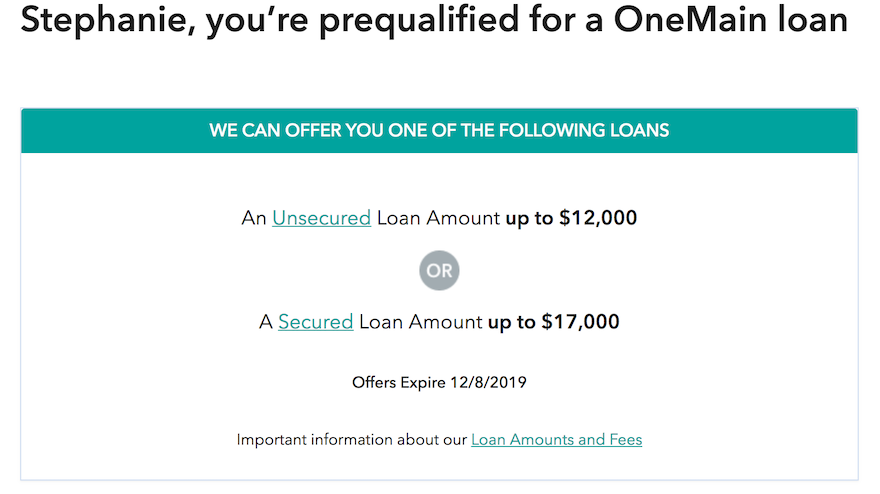

So erhalten Sie eine Vorabgenehmigung als Erstkäufer von Eigenheimen

Eine Vorabgenehmigung kann Ihnen beim Hauskauf in vielerlei Hinsicht helfen. Eine Vorabgenehmigung ist ein Schreiben eines Hypothekengebers, in dem angegeben wird, dass Sie für einen bestimmten Kreditbetrag unter Vorbehalt genehmigt wurden. Mit einer Vorabgenehmigung Sie können herausfinden, wie viel Eigenheim Sie sich leisten können, positionieren Sie sich als ernsthafter Käufer für Verkäufer und wählen Sie den besten Zinssatz und die besten Bedingungen für Ihre Situation. Denken Sie daran, dass die Vorabgenehmigung kein garantiertes Kreditangebot ist.

Erwägen Sie, eine Vorabgenehmigung zu beantragen, wenn Sie bereit sind, ernsthaft ein Haus zu kaufen. Einige Vorabgenehmigungsschreiben laufen innerhalb von 30 bis 60 Tagen ab. Um eine Vorabgenehmigung zu erhalten, ein Kreditgeber muss Ihre Kreditwürdigkeit prüfen, beruflicher Werdegang, Einkommens- und Finanzvermögen und können Dokumente wie Gehaltsabrechnungen oder Steuererklärungen verlangen. Es ist eine gute Idee, sich innerhalb von 14 Tagen von mehreren Kreditgebern vorab zu genehmigen. Auch wenn der Zeitrahmen unterschiedlich sein kann, Viele Kreditbewertungsmodelle betrachten mehrere Anfragen innerhalb eines zweiwöchigen Fensters als nur eine harte Kreditanfrage.

Recherchieren Sie Programme für Erstkäufer von Eigenheimen

Sie können auf eine Reihe von Ressourcen zugreifen, um Hilfe beim Kauf eines Hauses zu erhalten. Die Regierung (Bundes- und Landesregierung) und sogar einige Kreditgeber möchten Erstkäufern wie Ihnen helfen. Diese Programme haben ihre eigenen spezifischen Anforderungen und bieten Vorteile wie wettbewerbsfähige Zinssätze, Unterstützung bei einer Anzahlung und Abschlusskosten, Rabatte und Steuerermäßigungen.

Zum Beispiel, Das Good Neighbour Next Door-Programm des Department of Housing and Urban Development bietet Strafverfolgungsbeamten, Lehrer, Feuerwehrleute und Rettungssanitäter einen Rabatt von bis zu 50 % auf den Preis eines Eigenheims in einem förderfähigen Gebiet. Im Austausch, Sie müssen zustimmen, für mindestens drei Jahre in der Wohnung als Hauptwohnsitz zu leben.

Nehmen Sie sich die Zeit, diese Programme zu recherchieren, bevor Sie ein Haus kaufen, damit Sie keine Hilfe verpassen, die Ihnen zur Verfügung steht. Wenn du Hilfe benötigst, wenden Sie sich an einen Kreditsachbearbeiter oder Wohnungsberater. Sie können Ihnen dabei helfen, verfügbare Programme zu finden und Sie durch den Hauskaufprozess zu führen.

Finanzen

-

Günstige Geburtstagsideen für einen 14-jährigen Jungen

Günstige Geburtstagsideen für einen 14-jährigen Jungen Planen Sie die Party gemeinsam, damit Ihr Sohn glücklich ist. Die Planung einer Geburtstagsfeier für einen 14-jährigen Jungen kann eine Herausforderung sein. Jugendliche haben Angst, sich ihren Alter...

-

Sollten Sie Ihre Hypothek refinanzieren, während die Zinsen niedrig sind?

Sollten Sie Ihre Hypothek refinanzieren, während die Zinsen niedrig sind? Die Hypothekenbranche (und die Zinssätze) haben ein etwas kompliziertes Verhältnis zum Rest der Gesamtwirtschaft. Allgemein gesagt, wenn es der Wirtschaft gut geht, die Federal Reserve wird die Zinsen...

-

Was ist ein W-9-Versicherungsformular?

Was ist ein W-9-Versicherungsformular? Versicherungsunternehmen und der Internal Revenue Service sind weit entfernt von ähnlichen Organisationen, aber manchmal erfordern sie ähnliche Papiere. Versicherungsnehmer werden überrascht sein, wen...

-

Stehen die Steuerrückerstattungen der Amerikaner ihren Sparzielen im Weg?

Stehen die Steuerrückerstattungen der Amerikaner ihren Sparzielen im Weg? Viele Amerikaner betrachten die Überzahlung ihrer Bundeseinkommenssteuern als eine Möglichkeit, sich jedes Jahr zum Sparen zu zwingen. eine frühere Credit Karma-Umfrage hat ergeben. Jawohl, Wenn Sie...