So kaufen Sie ein Haus mit schlechter Bonität:Ihre Kreditoptionen

Es ist möglich, ein Haus mit „schlechter Kreditwürdigkeit“ zu kaufen (normalerweise definiert als Kreditwürdigkeit unter 630), Sie müssen jedoch wahrscheinlich höhere Hypothekenzinsen oder eine höhere Anzahlung zahlen als diejenigen mit guter Bonität.

Das liegt daran, dass Kreditgeber diejenigen mit schlechter Kreditwürdigkeit als riskantere Kreditnehmer ansehen, die eher Zahlungen verpassen oder Zahlungen ganz einstellen.

Wie niedrig ist eine Kreditwürdigkeit zu niedrig? Es hängt davon ab, ob. Im ersten Halbjahr 2019, die durchschnittliche Kreditwürdigkeit derjenigen, die eine neue Hypothek aufgenommen haben, lag bei etwa 730, nach Angaben der Bundesagentur für Wohnungsbaufinanzierung. Das gilt als gutes Ergebnis. Natürlich, es gab Kreditnehmer mit einer Kreditwürdigkeit von mehr und weniger als 730.

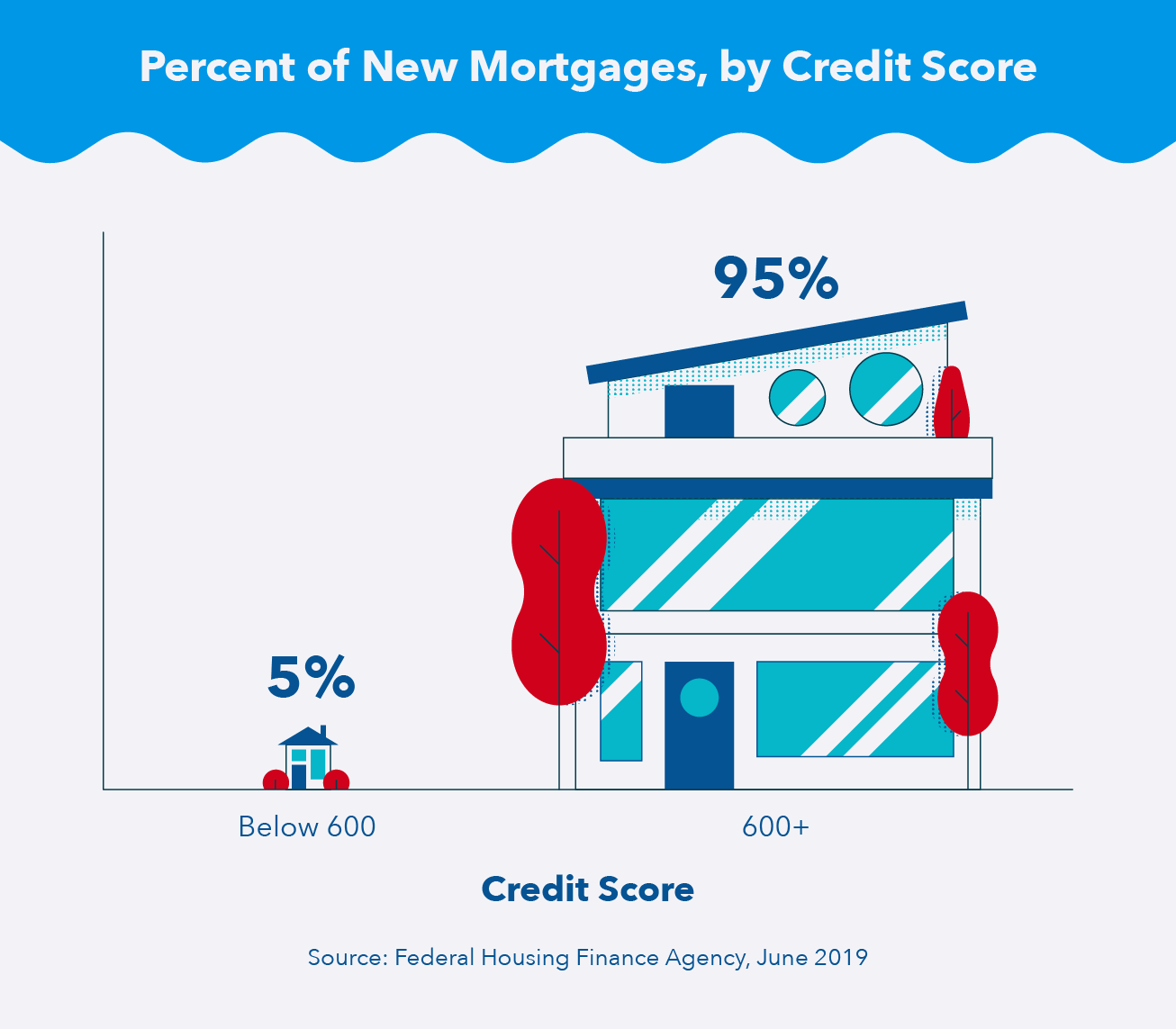

Inzwischen, im gleichen Zeitraum, nur 4–5 Prozent der neuen Hypotheken gingen an Kreditnehmer mit einer Kreditwürdigkeit von weniger als 600. Wenn Ihre Kreditwürdigkeit abnimmt, Es wird viel schwieriger (wenn auch nicht unmöglich), einen Wohnungsbaukredit zu erhalten.

- Kreditwürdigkeit unter 600: schwierig, aber es ist nicht unmöglich, einen Wohnungsbaukredit zu erhalten

- Kreditwürdigkeit in den 600er Jahren: weniger Wohnungsbaudarlehen

- Kreditwürdigkeit 700+: viele Möglichkeiten des Wohnungsbaudarlehens

Wir werden genau untersuchen, wie man ein Haus mit schlechter Bonität kauft, von der Kreditwürdigkeit, die Sie für bestimmte Kredite benötigen, bis hin zur Erhöhung Ihrer Chancen auf eine Genehmigung, wenn Ihre Kreditwürdigkeit nicht so hoch ist, wie Sie es sich wünschen.

Überprüfen Sie Ihre Kreditwürdigkeit

Vielleicht haben Sie Ihr ganzes Leben gemietet, und Sie sind bereit, eine Immobilie zu besitzen. Zuerst, Sie müssen Ihre Kreditwürdigkeit überprüfen, um festzustellen, ob Sie für bestimmte Arten von Wohnungsbaudarlehen berechtigt sind.

Abgesehen davon, dass Sie Ihre Kreditwürdigkeit kennen, Es lohnt sich auch, Ihre gesamte Kreditauskunft zu durchforsten, die Informationen über Ihre Kredithistorie enthält, Kontostände, Zahlungshistorie, Sammlungsgegenstände, und andere Aufzeichnungen. Wenn Sie fehlende oder falsche Informationen finden, Sie sollten den Bericht sechs Monate bis zu einem Jahr vor dem Kauf eines Hauses anfechten, um sicherzustellen, dass Fehler Ihre Fähigkeit für einen Wohnungsbaukredit nicht beeinträchtigen.

Hier ist eine Übersicht über die Möglichkeiten des Wohnungsbaudarlehens basierend auf Ihrer Kreditwürdigkeit:

Kreditwürdigkeit unter 500:Steigern Sie Ihre Hypothekengenehmigungsquoten

FICO bezeichnet Kreditwürdigkeiten unter 580 als „sehr schlecht“. Bei einer Kreditwürdigkeit unter 500, Sie werden sich wahrscheinlich nicht für viele Arten von Wohnungsbaudarlehen qualifizieren. Jedoch, Wenn Sie Lust auf einen weißen Lattenzaun und einen großen Garten haben, Sie haben einige Möglichkeiten, um Ihre Chancen auf einen zukünftigen Kredit zu erhöhen.

Stash Cash für eine größere Anzahlung

Im Allgemeinen, Bieten Sie den Kreditgebern mehr Bargeld im Voraus an, dass Sie es ernst meinen mit dem Kauf eines Hauses. Höhere Anzahlungen können in manchen Fällen, Überzeugen Sie Kreditgeber, Ihnen einen Kredit anzubieten, auch wenn Ihre Kreditwürdigkeit als „schlecht“ eingestuft wird.

Auch wenn Ihre Kreditwürdigkeit als fair oder gut gilt, größere Anzahlungen reduzieren Ihren zu finanzierenden Betrag und Ihre zukünftigen Zinszahlungen.

Cosigner finden

Kreditgeber vergeben eher Wohnungsbaudarlehen, wenn ein Mitunterzeichner mit guter Bonität beteiligt ist. Es kann schwierig sein, einen zu finden, da die Mitunterzeichner für die Zahlung von Hypothekenzahlungen am Haken sind, wenn Sie dies nicht können.

Immer noch, Die Entscheidung für einen Cosigner könnte eine gute Option für Sie sein, wenn Ihre Kreditwürdigkeit nicht so hoch ist, wie Sie es gerne hätten, und Sie jemanden finden, der bereit ist, das Risiko einzugehen.

Begleichen Sie andere Schulden

Eigenheimkreditgeber prüfen Ihr Schulden-Einkommens-Verhältnis (DTI), die vergleicht, wie viel Sie jeden Monat schulden, mit Ihrem Einkommen, und Ihre Kreditausnutzung, Das ist, wie viel Guthaben Sie derzeit verwenden, verglichen mit Ihrem Guthaben.

Wenn Sie diese Quoten niedrig halten, steigern Sie Ihre Kreditwürdigkeit und können Ihre Chancen erhöhen, für einen Wohnungsbaukredit genehmigt zu werden.

Kreditwürdigkeit 500+:Ziehen Sie ein FHA-Darlehen in Betracht (hohe Anzahlung)

FHA-Darlehen sind Darlehen von privaten Kreditgebern, wie Kreditgenossenschaften und Banken, aber unterstützt von der Federal Housing Administration (FHA). Das bedeutet, dass die FHA den privaten Kreditgeber bezahlt, wenn Sie mit Ihren Hypothekenzahlungen in Verzug geraten. Da der Bund die Rückzahlung dieser Kredite garantiert, Private Kreditgeber sind in der Regel bereit, mildere Kreditkonditionen anzubieten.

Wenn Ihre Kreditwürdigkeit zwischen 500 und 580 liegt, Sie haben möglicherweise Anspruch auf ein FHA-Darlehen. Jedoch, Sie müssen eine Anzahlung von 10 Prozent leisten. Zusätzlich, Bei FHA-Darlehen müssen Sie in der Regel bestimmte Abschlusskosten decken und einen DTI von unter 50 Prozent beibehalten.

FHA-Darlehen können verwendet werden, um Einfamilienhäuser zu kaufen, Mehrfamilienhäuser, Eigentumswohnungen, und bestimmte Arten von Fertighäusern und Wohnmobilen. Sie können auch verwendet werden, um bestimmte Heimwerkerarbeiten vorzunehmen.

Kreditwürdigkeit 580+:Ziehen Sie ein FHA-Darlehen in Betracht (geringere Anzahlung)

Wenn Ihre Kreditwürdigkeit mindestens 580 beträgt, Sie könnten sich für ein FHA-Darlehen mit einer niedrigeren Mindesteinzahlung von 3,5 Prozent qualifizieren.

Das ist deutlich weniger als die übliche Anzahlung. Nach Angaben des Landesverbandes der Immobilienmakler 2019 leisteten Hauskäufer eine durchschnittliche Anzahlung für ihre Häuser von etwa 12 Prozent.

Es ist wichtig zu beachten, Obwohl FHA-Darlehen von der Bundesregierung unterstützt werden, private Kreditgeber können strengere Mindestanforderungen als die FHA-Richtlinien festlegen. Sie sollten sich umschauen und die Bedingungen überprüfen, die verschiedene Kreditgeber anbieten, unabhängig von den Umständen.

Kreditwürdigkeit 620+:Ziehen Sie ein VA-Darlehen in Betracht

Ähnlich wie bei der FHA, das U.S. Department of Veterans Affairs (VA) unterstützt ein Wohnungsdarlehen für Veteranen und Mitglieder des aktiven Dienstes, die bestimmte Dienstanforderungen erfüllen, sowie für bestimmte Reservisten, Mitglieder der Nationalgarde, und überlebende Ehegatten verstorbener Veteranen.

VA-Darlehen, die von privaten Kreditgebern ausgegeben werden, kann verwendet werden, um ein Haus als Hauptwohnsitz zu kaufen oder ein bestehendes Darlehen zu refinanzieren. Es gibt kein erforderliches Mindest-Kredit-Score, da die VA von den Kreditgebern verlangt, alle finanziellen Umstände der Kreditnehmer zu berücksichtigen. Jedoch, Viele private Kreditgeber legen eine Mindestanforderung für die Kreditwürdigkeit von 620 fest.

Die meisten VA-Darlehen erfordern keine Anzahlungen, Sie erfordern jedoch, dass bestimmte Einkommens- und Vermögensschwellen eingehalten werden. Zusätzlich, es gibt keine spezifizierte DTI, aber wenn Ihr DTI über 41 Prozent liegt, Sie müssen den Nachweis erbringen, dass Sie das Darlehen zurückzahlen können.

Kreditwürdigkeit 620+:Ziehen Sie einen konventionellen Kredit in Betracht

Sie kennen wahrscheinlich konventionelle, oder konform, Kredite, die Darlehen sind, die nicht von der FHA gedeckt sind, VA, USDA, oder andere staatliche Stellen. Diese Kredite erfordern in der Regel Kredit-Scores im Bereich von 620 bis 640 – und oft höher.

Nach Angaben der Bundesagentur für Wohnungsbaufinanzierung der durchschnittliche Kreditscore derjenigen, die im ersten Halbjahr 2019 konventionelle Kredite aufgenommen haben, lag bei 750, was als sehr gut gilt. Trotz der relativ hohen Anforderungen an die Kreditwürdigkeit Einige konventionelle Kredite ermöglichen es Kreditnehmern, nur 3 Prozent ihrer Anzahlungen einzuzahlen.

Kreditwürdigkeit 640+:Ziehen Sie ein USDA-Darlehen in Betracht

Wenn Sie es vorziehen, ein Haus in einer ländlichen oder vorstädtischen Gegend zu besitzen, Sie könnten sich für ein USDA-Darlehen qualifizieren, die von privaten Kreditgebern ausgegeben und vom US-Landwirtschaftsministerium unterstützt wird.

Diese Kredite, für einkommensschwache Kreditnehmer konzipiert, erfordern keine Anzahlungen und bieten niedrige Zinsen. Wie ein VA-Wohnungsbaudarlehen, es gibt keine erforderliche Mindestkreditwürdigkeit. Jedoch, diejenigen mit Kredit-Scores über 640 qualifizieren sich für eine optimierte Kreditanalyse. Das bedeutet, dass, wenn diese Kreditwürdigkeitsschwelle von 640 erreicht wurde, „zusätzliche Kreditanalyse (durch private Kreditgeber) ist nicht angebracht, “ laut USDA.

Personen mit einer Kreditwürdigkeit von weniger als 640 können für USDA-Darlehen in Betracht gezogen werden, unterliegen jedoch zusätzlichen Qualifikationsanforderungen.

Können Sie ein Haus ohne Anzahlung und schlechte Kreditwürdigkeit kaufen?

Wenn Sie sich für VA- oder USDA-Wohnungsbaudarlehen qualifizieren, Sie müssen keine Anzahlung leisten. Jedoch, herkömmliche Kredite verlangen fast immer eine Anzahlung, wenn Ihre Kreditwürdigkeit niedrig ist.

Sollten Sie ein Haus mit schlechter Bonität kaufen?

Nur weil Ihnen ein Wohnungsbaudarlehen genehmigt wurde, heißt das nicht, dass Sie es unbedingt aufnehmen sollten. Einige Finanzexperten empfehlen, dass nicht mehr als 28 Prozent Ihres monatlichen Bruttoeinkommens für Ihre Hypothekenzahlung verwendet werden sollten. Grundsteuern, und Versicherung. Wenn Sie diesen Prozentsatz überschreiten, sollten Sie sich mit der Kreditaufnahme zurückhalten.

Denken Sie daran, dass es möglich ist, ein Haus mit schlechter Bonität zu kaufen, indem Sie Kredite verwenden, die von staatlichen Stellen und auf andere Weise unterstützt werden. Jedoch, um die bestmöglichen Konditionen zu erhalten, Es ist oft sinnvoll, zuerst die Schuldentilgung und die Erhöhung Ihrer Kreditwürdigkeit zu priorisieren.

Quellen:Bundesagentur für Wohnungsbaufinanzierung | Eidgenössische Wohnungsverwaltung | Nationaler Maklerverband | U.S. Department of Veterans Affairs | US-Landwirtschaftsministerium

Finanzen

- Achten Sie auf diese 5 finanziellen Fallstricke

- Was ist der durchschnittliche Verkaufspreis (ASP)?

- Immobilien verkaufen und kaufen:So holen Sie das Beste aus dem Geschäft heraus

- Fast die Hälfte der Amerikaner sagt, dass COVID-19 das Sprechen über Geld weniger tabuisiert hat.

- So verbessern Sie Ihren persönlichen Stil mit kleinem Budget

- So budgetieren Sie für ein umweltfreundliches Haus

-

Was ist die Richtlinie für stabile Dividenden?

Was ist die Richtlinie für stabile Dividenden? Ein Unternehmen mit einer stabilen Dividendenpolitik zahlt in jeder Periode eine konstante Dividende aus, unabhängig von der VolatilitätVolatilityVolatility ist ein Maß für die Kursschwankungen eines ...

-

Wie viel Geld sollte man als Ersparnis behalten?

Wie viel Geld sollte man als Ersparnis behalten? Sie brauchen auf jeden Fall einen Notfallfonds, aber legen Sie nicht Ihr ganzes Geld in Ersparnisse an. (iStock) Ein Sparkonto ist für jeden Haushalt wichtig – es schützt Sie vor dem Verlust des Arb...

-

Mit nichts im Weg,

Mit nichts im Weg, Der Markt dreht sich um 2020 Am 16. Dezember Anleger erhielten ein verfrühtes Weihnachtsgeschenk, als die S&P-Futures zum ersten Mal die 3200 brachen. Es war der Höhepunkt einer atemberaubenden...

-

Versicherungsschutz beim Fahren eines fremden Autos

Versicherungsschutz beim Fahren eines fremden Autos Wenn Sie das Auto einer anderen Person leihen möchten, sogar einmal, Es ist wichtig herauszufinden, ob und in welcher Höhe der Eigentümer versichert ist. In den meisten Fällen, die Police des Eigentüm...