Was ist der risikofreie Tarif?

Die risikofreie Rendite ist der Zinssatz, den ein Anleger für eine Anlage ohne Risiko erwarten kann. In der Praxis, der risikofreie Zinssatz wird allgemein als gleich dem Zinssatz angesehen, der auf einen 3-monatigen Staatsschatzbrief gezahlt wirdTreasury Bills (T-Bills)Treasury Bills (oder kurz T-Bills) sind ein kurzfristiges Finanzinstrument, das vom US-Finanzministerium ausgegeben wird mit Reifezeiten von wenigen Tagen bis zu 52 Wochen., im Allgemeinen die sicherste Investition, die ein Anleger tätigen kann.

Der risikofreie Zinssatz ist eine theoretische Zahl, da technisch gesehen alle Anlagen ein gewisses Risiko bergen. wie hier erläutertRisiko und RenditeBei Investitionen, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspezifische Risiken, branchenspezifisches Risiko, Wettbewerbsrisiko, internationales Risiko, und Marktrisiko.. Nichtsdestotrotz Es ist gängige Praxis, den T-Bill-Tarif als risikofreien Tarif zu bezeichnen. Es ist zwar möglich, dass die Regierung mit ihren Wertpapieren ausfällt, die Wahrscheinlichkeit dafür ist sehr gering.

Das Wertpapier mit dem risikofreien Zinssatz kann von Anleger zu Anleger unterschiedlich sein. Als allgemeine Faustregel gilt, die stabilste staatliche Stelle in Betracht zu ziehen, die T-Bills in einer bestimmten Währung anbietet. Zum Beispiel, ein Anleger, der in Wertpapiere investiert, die in USD gehandelt werden, sollte den US-T-Bill-Satz verwenden, wohingegen ein Anleger, der in Wertpapiere investiert, die in Euro oder Franken gehandelt werden, einen Schweizer oder deutschen T-Bill verwenden sollte.

Wie wirkt sich der risikofreie Zinssatz auf die Kapitalkosten aus?

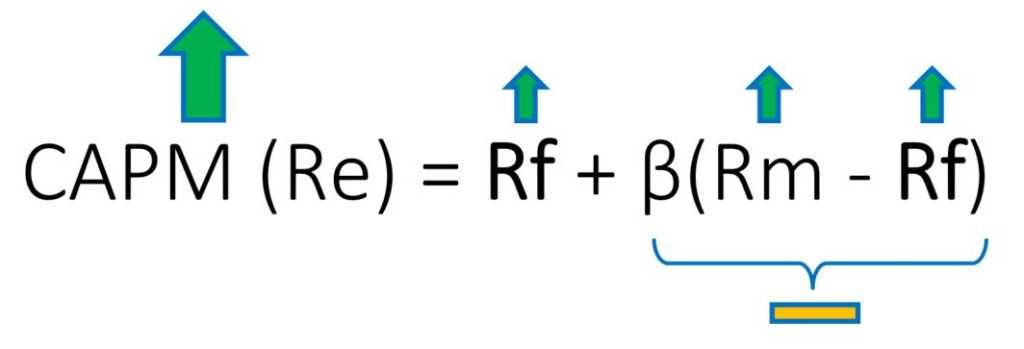

Der risikofreie Zinssatz wird bei der Berechnung der Eigenkapitalkosten verwendet Eigenkapitalkosten Eigenkapitalkosten ist die Rendite, die ein Aktionär für eine Investition in ein Unternehmen benötigt. Die erforderliche Rendite basiert auf dem mit der Anlage verbundenen Risikoniveau (berechnet mit dem CAPMCapital Asset Pricing Model (CAPM)Das Capital Asset Pricing Model (CAPM) ist ein Modell, das die Beziehung zwischen erwarteter Rendite und Risiko einer Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht, basierend auf dem Beta dieses Wertpapiers), der die gewichteten durchschnittlichen Kapitalkosten eines Unternehmens beeinflusst WACCWACC ist der gewichtete durchschnittliche Kapitalkostensatz eines Unternehmens und stellt seine gemischten Kapitalkosten einschließlich Eigen- und Fremdkapital dar Eigenkapital:

Woher:

CAPM (Re) – Eigenkapitalkosten

Rf – Risikofreier Tarif

β – BetaBetaDas Beta (β) eines Anlagepapiers (d. h. einer Aktie) ist ein Maß für seine Renditevolatilität im Verhältnis zum Gesamtmarkt. Es wird als Risikomaß verwendet und ist integraler Bestandteil des Capital Asset Pricing Model (CAPM). Ein Unternehmen mit einem höheren Beta hat ein höheres Risiko und auch höhere erwartete Renditen.

Rm – MarktrisikoprämieMarktrisikoprämieDie Marktrisikoprämie ist die zusätzliche Rendite, die sich ein Anleger durch das Halten eines risikobehafteten Marktportfolios anstelle von risikolosen Vermögenswerten erwartet.

Ein Anstieg des Rf wird die Marktrisikoprämie unter Druck setzen, um zu steigen. Dies liegt daran, dass Anleger eine höhere risikofreie Rendite erzielen können, risikoreichere Anlagen müssen sich besser als bisher entwickeln, um die neuen Standards der Anleger hinsichtlich der geforderten Renditen zu erfüllen. Mit anderen Worten, Anleger werden andere Wertpapiere im Vergleich zum risikofreien Zinssatz als relativ risikoreicher wahrnehmen. Daher, sie verlangen eine höhere RenditeRisiko und RenditeIn Investitionen, Risiko und Rendite sind stark korreliert. Erhöhte potenzielle Renditen gehen in der Regel mit einem erhöhten Risiko einher. Zu den verschiedenen Arten von Risiken gehören projektspezifische Risiken, branchenspezifisches Risiko, Wettbewerbsrisiko, internationales Risiko, und Marktrisiko. um sie für das höhere Risiko zu entschädigen.

Angenommen, die Marktrisikoprämie steigt um den gleichen Betrag wie der risikofreie Zinssatz, der zweite Term in der CAPM-Gleichung bleibt gleich. Jedoch, die erste Amtszeit wird zunehmen, wodurch das CAPM erhöht wird. Die Kettenreaktion würde in die entgegengesetzte Richtung verlaufen, wenn die risikolosen Zinssätze sinken würden.

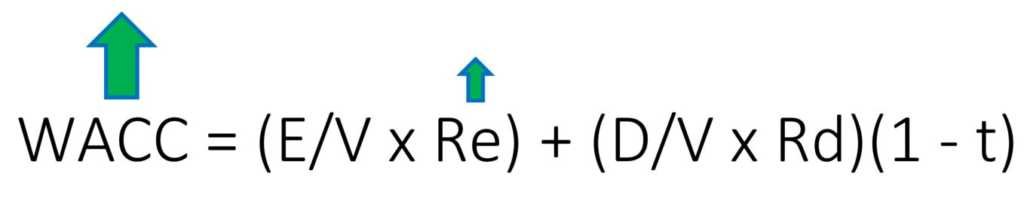

So würde der Anstieg von Re steigen WACCWACCWACC sind die gewichteten durchschnittlichen Kapitalkosten eines Unternehmens und stellen seine gemischten Kapitalkosten einschließlich Eigenkapital und Fremdkapital dar:

Halten der Fremdkapitalkosten des Unternehmens, Kapitalstruktur, und Steuersatz gleich, wir sehen, dass der WACC steigen würde. Das Gegenteil ist auch der Fall (d.h. ein sinkendes Re würde dazu führen, dass der WACC sinkt).

Weitere Überlegungen

Aus Unternehmenssicht, steigende risikofreie Zinsen können stressig sein. Das Unternehmen steht unter Druck, die von den Anlegern geforderten höheren Renditen zu erfüllen. Daher, Die Steigerung der Aktienkurse und das Erreichen der Rentabilitätsprognosen werden zu hohen Prioritäten.

Aus Anlegersicht ist steigende Zinsen sind ein gutes Zeichen, da dies ein zuversichtliches Treasury signalisiert und die Fähigkeit, höhere Renditen zu verlangen.

Historische 3-Monats-T-Rechnungssätze in den USA

Unten ist ein Diagramm der historischen 3-Monats-T-Bill-Sätze in den USA:

T-Rechnungen fielen in den 1940er und 2010er Jahren auf nur 0,01% und stiegen in den 1980er Jahren auf bis zu 16%. Hohe T-Rechnungssätze signalisieren normalerweise prosperierende wirtschaftliche Zeiten, in denen Unternehmen des Privatsektors gut abschneiden, Erreichen der Ertragsziele, und steigende Aktienkurse im Laufe der Zeit.

Zusätzliche Ressourcen

Um mehr über verwandte Themen zu erfahren, Sehen Sie sich die folgenden CFI-Ressourcen an:

- WACC-RechnerWACC-RechnerDieser WACC-Rechner hilft Ihnen, den WACC basierend auf der Kapitalstruktur zu berechnen, Eigenkapitalkosten, Schuldenkosten und Steuersatz. Die gewichteten durchschnittlichen Kapitalkosten (WACC) stellen die gemischten Kapitalkosten eines Unternehmens über alle Quellen hinweg dar. einschließlich Stammaktien, Vorzugsaktien, und Schulden. Die Kosten jeder Kapitalart sind gewichtet

- Fremdkapitalkosten Fremdkapitalkosten Die Fremdkapitalkosten sind die Rendite, die ein Unternehmen seinen Schuldnern und Gläubigern erbringt. Die Fremdkapitalkosten werden in WACC-Berechnungen für die Bewertungsanalyse verwendet.

- KapitalstrukturKapitalstrukturKapitalstruktur bezieht sich auf den Betrag an Fremd- und/oder Eigenkapital, der von einem Unternehmen verwendet wird, um seine Geschäftstätigkeit zu finanzieren und seine Vermögenswerte zu finanzieren. Kapitalstruktur eines Unternehmens

- Capital Assets Pricing Model (CAPM) Das Capital Asset Pricing Model (CAPM) ist ein Modell, das das Verhältnis zwischen erwarteter Rendite und Risiko eines Wertpapiers beschreibt. Die CAPM-Formel zeigt, dass die Rendite eines Wertpapiers der risikofreien Rendite zuzüglich einer Risikoprämie entspricht. basierend auf der Beta dieser Sicherheit

Finanzen

- Warum die 80/20-Regel besser für Ihr Budget sein könnte

- Zehn Schritte, um einen soliden Finanzplan für sich selbst zu erstellen

- Was sind die Levelized Cost of Energy (LCOE)?

- ACH vs. Überweisung:Was ist der Unterschied?

- Kann ich eine Befreiung von der Grundsteuer in Illinois erhalten?

- Sechs erstaunliche Finanzierungsoptionen für Start-up-Unternehmen

-

Was ist ein Geldmarktkonto (MMA)?

Was ist ein Geldmarktkonto (MMA)? Ein Geldmarktkonto (MMA) ist eine Art Sparkonto, das die Merkmale eines Girokontos aufweist – nämlich Es kommt mit Schecks und/oder einer Debitkarte und der Möglichkeit, einige Transaktionen monatlich...

-

Wie wird man ein erfolgreicher Bitcoin-Händler?

Wie wird man ein erfolgreicher Bitcoin-Händler? Bitcoin ist die bekannteste aller Kryptowährungen. Es hat bei so vielen Menschen großes Interesse geweckt. Aufgrund der zunehmenden Popularität von Kryptowährungen, ein neuer Markt entstand, um spezie...

-

Sollten Sie Robinhood verwenden, um Bitcoin zu kaufen?

Sollten Sie Robinhood verwenden, um Bitcoin zu kaufen? Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

Was ist Alpha?

Was ist Alpha? Alpha ist ein Maß für die Wertentwicklung einer Anlage im Vergleich zu einem geeigneten Referenzindex, wie der S&P 500S&P – Standard and PoorsStandard &Poors ist ein amerikanisches Finanzintelligenzun...