ROA-Formel / Berechnung der Kapitalrendite

Return on Assets (ROA) ist eine Art der Kapitalrendite (ROI) ROI-Formel (Return on Investment) Die Kapitalrendite (ROI) ist eine finanzielle Kennzahl, die verwendet wird, um den Nutzen zu berechnen, den ein Anleger im Verhältnis zu seinen Investitionskosten erhält. Es wird am häufigsten als Nettoeinkommen dividiert durch die ursprünglichen Kapitalkosten der Investition gemessen. Je höher das Verhältnis, desto höher ist der erzielte Nutzen. Metrik, die die Rentabilität eines Unternehmens im Verhältnis zu seinem Gesamtvermögen misstVermögensartenZu den üblichen Arten von Vermögenswerten gehören aktuelle, nicht aktuell, körperlich, immateriell, Betriebs, und nicht betriebsbereit. Richtig erkennen und. Dieses Verhältnis gibt an, wie gut ein Unternehmen abschneidet, indem es den Gewinn vergleicht (NettoeinkommenNettoeinkommenNettoeinkommen ist ein wichtiger Posten, nicht nur in der Gewinn- und Verlustrechnung, aber in allen drei Kernabschlüssen. Während es durch erreicht wird, generiert es das Kapital, das es in Vermögenswerte investiert. Je höher die Rendite, die produktivere und effizientere Verwaltung liegt in der Nutzung wirtschaftlicher Ressourcen. Nachfolgend finden Sie eine Aufschlüsselung der ROA-Formel und -Berechnung.

Was ist die ROA-Formel?

Die ROA-Formel lautet:

ROA =Nettoeinkommen / durchschnittliches Vermögen

oder

ROA =Nettoeinkommen / Vermögenswerte am Ende der Periode

Woher:

Nettoeinkommen ist gleich Nettoeinkommen oder Nettoeinkommen im Jahr (Jahresperiode)

Das durchschnittliche Vermögen ist gleich dem Endvermögen minus dem Anfangsvermögen geteilt durch 2

Bild:CFI-Grundlagenkurs zur Finanzanalyse.

Beispiel für die ROA-Berechnung

Gehen wir ein Beispiel durch, Schritt für Schritt, wie Sie die Kapitalrendite mit der obigen Formel berechnen.

Q: Wenn ein Unternehmen ein Nettoeinkommen verbuchtNettoeinkommenNettoeinkommen ist ein wichtiger Posten, nicht nur in der Gewinn- und Verlustrechnung, aber in allen drei Kernabschlüssen. Während es im laufenden Betrieb auf 10 Millionen US-Dollar ankommt, und besitzt laut Bilanz Vermögenswerte im Wert von 50 Millionen US-DollarBilanzDie Bilanz ist einer der drei grundlegenden Jahresabschlüsse. Der Jahresabschluss ist sowohl für die Finanzmodellierung als auch für die Rechnungslegung von entscheidender Bedeutung., Wie hoch ist die Kapitalrendite?

EIN: 10 Millionen US-Dollar dividiert durch 50 Millionen US-Dollar sind 0,2, daher beträgt der ROA des Unternehmens 20 %. Für jeden Dollar an Vermögenswerten, in die das Unternehmen investiert, es gibt 20 Cent Nettogewinn pro Jahr zurück.

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Welche Bedeutung hat die Kapitalrendite?

Die ROA-Formel ist eine wichtige Kennzahl bei der Analyse der Rentabilität eines Unternehmens. Bilanzvermögen, Betriebskosten, und Eigenkapital während eines bestimmten Zeitraums. Sie zeigen, wie gut ein Unternehmen seine Vermögenswerte nutzt, um Gewinn zu erwirtschaften. Das Verhältnis wird normalerweise verwendet, wenn die Leistung eines Unternehmens zwischen Zeiträumen verglichen wird. oder beim Vergleich zweier unterschiedlicher Unternehmen ähnlicher Größe in derselben Branche. Beachten Sie, dass es sehr wichtig ist, die Größe eines Unternehmens und die durchgeführten Operationen zu berücksichtigen, wenn zwei verschiedene Unternehmen mit ROA verglichen werden.

Typischerweise verschiedene Branchen haben unterschiedliche ROA's. Industrien, die kapitalintensiv sind und einen hohen Wert an Anlagevermögen benötigen. Dieses Verhältnis teilt den Nettoumsatz in das Nettoanlagevermögen, über einen jährlichen Zeitraum. Das Nettoanlagevermögen umfasst den Betrag der Immobilien, Pflanze, Anlage, und Ausrüstung abzüglich kumulierter Abschreibungen für den Betrieb, haben im Allgemeinen einen niedrigeren ROA, da ihre große Vermögensbasis den Nenner der Formel vergrößern wird. Natürlich, ein Unternehmen mit einer großen Vermögensbasis kann einen großen ROA haben, wenn ihr Einkommen hoch genug ist.

Was ist Nettoeinkommen?

Der Nettogewinn ist der Nettobetrag, der von einem Unternehmen nach Abzug aller Geschäftskosten in einem bestimmten Zeitraum realisiert wird. Es umfasst alle Zinsen, die auf Schulden gezahlt werden, Einkommensteuer an den Staat, sowie alle betrieblichen und nicht betrieblichen Ausgaben.

Die Betriebskosten können die Kosten der verkauften Waren (COGS) umfassen. Darin enthalten sind Materialkosten, Direkte, Produktionsaufwand, Verwaltungs- und Marketingkosten, und Abschreibungen auf Ausrüstungen und Immobilien.

Zum Nettoertrag zählen auch die zusätzlichen Erträge aus Investitionen oder solche, die nicht direkt aus dem Primärgeschäft resultieren, B. Erlöse aus dem Verkauf von Geräten oder Anlagevermögen. Hinweis:Nicht betriebsnotwendige Posten können von einem Finanzanalysten aus dem Nettoeinkommen korrigiert werdenWerden Sie zertifizierter Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an!.

Der Nettogewinn/-verlust wird am Ende der Gewinn- und Verlustrechnung angezeigt und in das Gesamtvermögen unterteilt, um den ROA zu erhalten.

Videobeispiel für die Kapitalrendite in der Finanzanalyse

ROA wird häufig von Analysten verwendet, die Finanzanalysen durchführenAnalyse des JahresabschlussesSo führen Sie die Analyse des Jahresabschlusses durch. Dieser Leitfaden wird Ihnen beibringen, eine Bilanzanalyse der Gewinn- und Verlustrechnung durchzuführen, der Leistung eines Unternehmens.

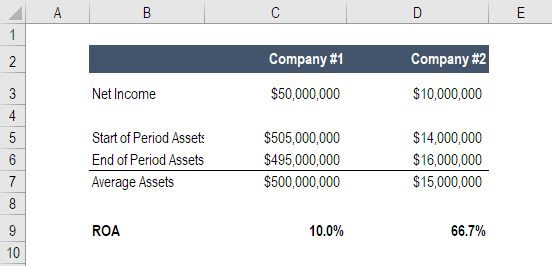

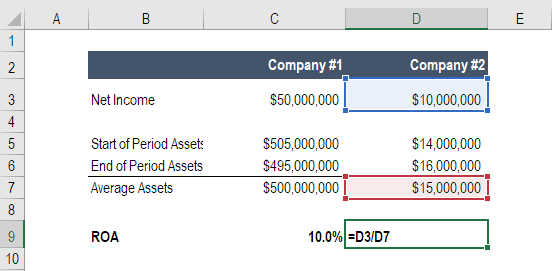

ROA ist wichtig, weil es Unternehmen leichter vergleichbar macht. Stellen Sie sich zwei Unternehmen vor… eines mit einem Nettoeinkommen von 50 Millionen US-Dollar und einem Vermögen von 500 Millionen US-Dollar, der andere mit einem Nettoeinkommen von 10 Millionen US-Dollar und einem Vermögen von 15 Millionen US-Dollar.

Welches Unternehmen würden Sie lieber besitzen?

Das erste Unternehmen erzielt eine Kapitalrendite von 10 % und das zweite einen ROA von 67 %.

Weitere Informationen finden Sie im CFI-Grundlagenkurs zur Finanzanalyse.

Kapitalrendite für Unternehmen

Nachfolgend finden Sie einige Beispiele für die häufigsten Gründe, warum Unternehmen eine Analyse ihrer Kapitalrendite durchführen.

1. Nutzung des ROA zur Ermittlung von Rentabilität und Effizienz

Die Kapitalrendite gibt den Geldbetrag an, der pro Dollar an Vermögenswerten verdient wird. Deswegen, Eine höhere Kapitalrendite weist darauf hin, dass ein Unternehmen profitabler und effizienter ist.

2. Verwendung des ROA zum Leistungsvergleich zwischen Unternehmen

Es ist wichtig zu beachten, dass die Kapitalrendite nicht branchenübergreifend verglichen werden sollte. Unternehmen unterschiedlicher Branchen unterscheiden sich erheblich in der Verwendung von Vermögenswerten. Zum Beispiel, einige Branchen benötigen möglicherweise teures Eigentum, Pflanze, Anlage, und Ausrüstung (PP&E)PP&E (Sach-, Anlagen und Ausrüstung)PP&E (Sach-, Anlage, und Ausrüstung) gehört zu den wesentlichen langfristigen Vermögenswerten der Bilanz. PP&E wird von Capex beeinflusst, Einkommen zu erwirtschaften im Gegensatz zu Unternehmen in anderen Branchen. Deswegen, Diese Unternehmen würden natürlich eine niedrigere Kapitalrendite ausweisen im Vergleich zu Unternehmen, die für ihren Betrieb nicht viele Vermögenswerte benötigen. Deswegen, Die Kapitalrendite sollte nur zum Vergleich mit Unternehmen innerhalb einer Branche verwendet werden. Erfahre mehr über BranchenanalyseBranchenanalyseDie Branchenanalyse ist ein Marktbewertungstool, das von Unternehmen und Analysten verwendet wird, um die Komplexität einer Branche zu verstehen. Es gibt drei häufig verwendete und.

3. Verwendung des ROA zur Bestimmung von anlagenintensiven/anlagenleichten Unternehmen

Die Kapitalrendite kann verwendet werden, um zu messen, wie anlagenintensiv ein Unternehmen ist:

- Je geringer die Kapitalrendite, desto anlagenintensiver ein Unternehmen ist. Ein Beispiel für ein anlagenintensives Unternehmen wäre eine Fluggesellschaft.

- Je höher die Kapitalrendite, desto weniger Asset-intensiv ein Unternehmen ist. Ein Beispiel für ein Asset-Light-Unternehmen wäre ein Softwareunternehmen.

Generell, eine Kapitalrendite von weniger als 5 % gilt als vermögensintensives Geschäft, während eine Kapitalrendite von mehr als 20 % als vermögensarmes Geschäft gilt.

Zusätzliche Ressourcen

Vielen Dank für das Lesen des CFI-Leitfadens zur Kapitalrendite und der ROA-Formel. Um weiter zu lernen und ein erstklassiger Finanzanalyst zu werdenThe Analyst Trifecta® GuideDer ultimative Leitfaden, wie Sie ein erstklassiger Finanzanalyst werden. Möchten Sie ein Finanzanalyst von Weltrang sein? Möchten Sie branchenführende Best Practices befolgen und sich von der Masse abheben? Unser Prozess, genannt The Analyst Trifecta® besteht aus Analytik, Präsentation &Soft Skills, Diese zusätzlichen CFI-Ressourcen werden eine große Hilfe sein:

- Interner ZinssatzInterner Zinssatz (IRR)Der interne Zinssatz (IRR) ist der Diskontsatz, der den Nettobarwert (NPV) eines Projekts auf Null setzt. Mit anderen Worten, Dies ist die erwartete jährliche Gesamtrendite, die mit einem Projekt oder einer Investition erzielt wird.

- EigenkapitalrenditeReturn on Equity (ROE)Return on Equity (ROE) ist ein Maß für die Rentabilität eines Unternehmens, das die Jahresrendite (Nettoeinkommen) eines Unternehmens dividiert durch den Wert seines gesamten Eigenkapitals (d. h. 12 %) berechnet. Der ROE kombiniert die Gewinn- und Verlustrechnung und die Bilanz, da das Nettoergebnis oder der Gewinn dem Eigenkapital gegenübergestellt wird.

- DCF-ModellierungsleitfadenDCF-Modellschulung Kostenloser LeitfadenEin DCF-Modell ist eine spezielle Art von Finanzmodell, das zur Bewertung eines Unternehmens verwendet wird. Das Modell ist einfach eine Prognose des unverschuldeten freien Cashflows eines Unternehmens

- Best Practices für die FinanzmodellierungKostenloser Leitfaden für die FinanzmodellierungDieser Leitfaden für die Finanzmodellierung enthält Excel-Tipps und Best Practices zu Annahmen, Fahrer, Vorhersage, Verknüpfung der drei Aussagen, DCF-Analyse, mehr

Finanzen

-

Was ist Einkommen?

Was ist Einkommen? Einkommen bezieht sich auf das Geld, das eine Person für die Erbringung einer Dienstleistung oder als Austausch für die Bereitstellung eines Produkts verdient. Das Einkommen einer Person wird verwende...

-

Was ist eine Handelsstrategie?

Was ist eine Handelsstrategie? Eine Handelsstrategie ist ein fester Plan für den Kauf und Verkauf von Wertpapieren, der darauf abzielt, eine profitable Rendite aus den Investitionen zu erzielen. Es sollte objektiv sein, konsistent,...

-

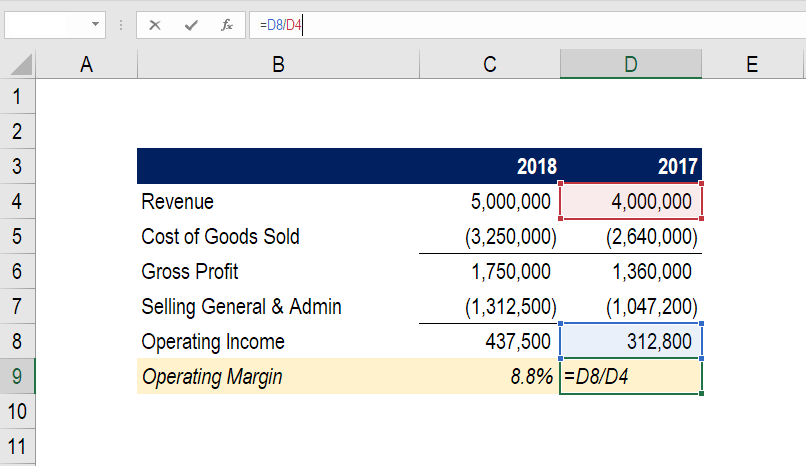

Was ist operative Marge?

Was ist operative Marge? Die Betriebsmarge entspricht dem BetriebsertragOperating IncomeOperating IncomeDer Betriebsgewinn ist der Betrag der Einnahmen, die nach Abzug der operativen direkten und indirekten Kosten von den Ver...

-

Jawohl,

Jawohl, Sie brauchen immer noch einen Notfallfonds im Ruhestand Sie wissen, wie wichtig es ist, während der Arbeit einen Notfallfonds aufzubauen. Aber was Sie vielleicht nicht wissen:Sie müssen diesen Notf...