Was ist das PRAT-Modell?

Das PRAT-Modell, auch bekannt als das Modell der nachhaltigen Wachstumsrate (SGR), wird verwendet, um die optimale Wachstumsrate zu beschreiben, die ein Unternehmen erreichen kann, ohne mehr Fremdkapital aufzunehmen oder Eigenkapital einzusetzen. Das PRAT-Modell zielt darauf ab, Unternehmen dabei zu unterstützen, ihre Umsätze und Einnahmen zu steigern, ohne ihren finanziellen Leverage zu erhöhen.

Unternehmen, die nachhaltige Wachstumsraten erzielen, können eine Überschuldung und finanzielle Notlagen vermeiden.

PRAT-Modell erklärt

Von einem amerikanischen Professor erfunden, Robert C. Higgins, Das PRAT-Modell verwendet mehrere Variablen, um die optimale Wachstumsrate eines Unternehmens zu bestimmen:Die Variablen sind:

- P - Gewinnspanne

- R – Retentionsrate

- EIN – Vermögensumschlag

- T - Verschuldungsgrad

Beachten Sie, dass die Hebelwirkung durch T und nicht durch L dargestellt wird. Um den SGR eines Unternehmens zu berechnen, man multipliziert die vier Metriken. Einfach gesagt, SGR =PRAT.

Praxisbeispiel

ABC Ltd. meldet eine Gewinnmarge von 13%, ein VermögensumsatzAsset TurnoverDer Vermögensumsatz misst den Wert der von einem Unternehmen erzielten Einnahmen im Verhältnis zu seiner durchschnittlichen Bilanzsumme für ein bestimmtes Geschäftsjahr. Rate von 2, eine Leverage Ratio von ½, und er leistet Dividendenzahlungen in Höhe von 60 % seines Gewinns. Berechnen Sie die Rate, mit der ABC Ltd. unbegrenzt wachsen kann:

Wenn man bedenkt, dass 60 % der Einnahmen verwendet werden, der einbehaltene Betrag beträgt 40 %.

SGR =PRAT =13% * 0,4 * 2 * 0,5 = 5,2%

Annahmen

Die obige Zahl bedeutet, dass das Unternehmen mit einer konstanten Rate von 5,2 % weiter wachsen kann. Jedoch, das PRAT-Modell basiert auf mehreren Prämissen. Es wird davon ausgegangen, dass das betreffende Unternehmen:

- Arbeiten mit einer festen KapitalstrukturKapitalstrukturKapitalstruktur bezieht sich auf die Menge an Fremd- und/oder Eigenkapital, die ein Unternehmen zur Finanzierung seiner Geschäftstätigkeit und zur Finanzierung seiner Vermögenswerte einsetzt. Kapitalstruktur eines Unternehmens, ohne neues Eigenkapital emittieren zu müssen

- Beibehalten einer angestrebten Dividendenquote

- Steigert seinen Umsatz so schnell, wie es die Marktbedingungen zulassen

Betriebsabläufe und das PRAT-Modell

Damit jedes Unternehmen über seiner nachhaltigen Wachstumsrate funktioniert, es muss sich auf den Verkauf konzentrieren, sowie auf seine Produkte und Dienstleistungen mit den höchsten Gewinnmargen. Die Bestandsverwaltung ist auch entscheidend, um das gewünschte SGR-Niveau zu erreichen.

Weitgehend, das PRAT-Modell hilft Unternehmen zu beurteilen, wie gut sie ihre täglichen Geschäftsabläufe managen, Dazu gehören die Eintreibung geschuldeter Schulden und die Zahlung von Rechnungen. Durch das effektive Management kurzfristiger Schulden wird sichergestellt, dass sie über einen konstanten Geldfluss verfügen.

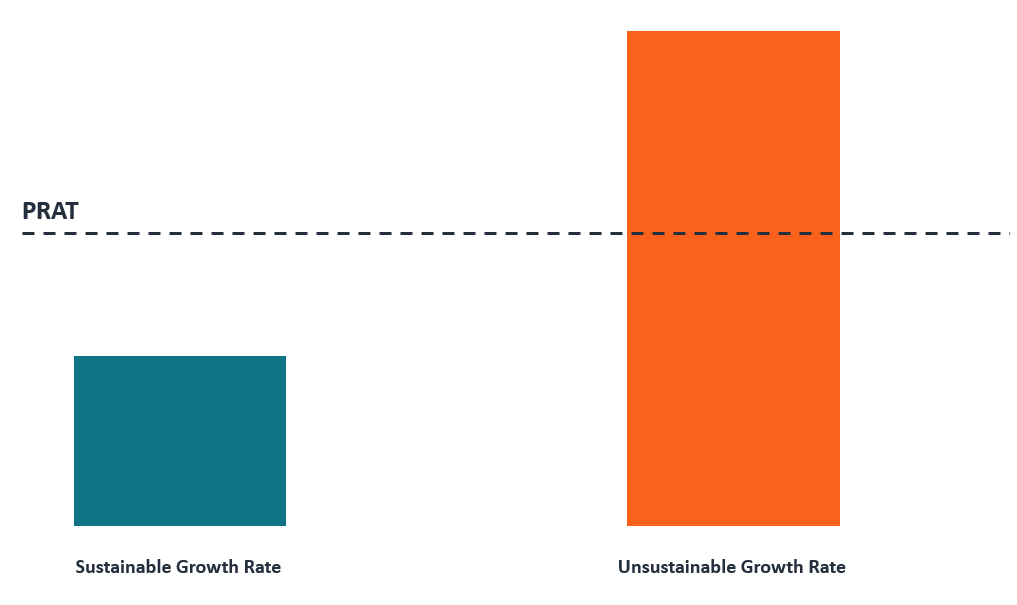

Die Unhaltbarkeit hoher SGRs

Während das Erreichen eines hohen SGR ein guter Indikator für die Leistung eines Unternehmens ist, Es kann schwierig sein, eine solche Wachstumsrate auf lange Sicht aufrechtzuerhalten. Da der Umsatz weiter steigt, das Unternehmen wird wahrscheinlich einen Verkaufssättigungspunkt erreichen.

Der Sättigungspunkt bezieht sich auf den Punkt, an dem ein bestimmtes Produkt oder eine bestimmte Dienstleistung sein maximales Potenzial in dem Maße erreicht, in dem sein Angebot seine Nachfrage übersteigt. Eine Möglichkeit, das Problem zu überwinden, besteht darin, den Betrieb auf eine Reihe anderer Produkte zu diversifizieren, die wahrscheinlich Gewinne bringen.

Trotz des Risikos, einen Verkaufssättigungspunkt zu erreichen, Unternehmen sollten hohe SGRs anstreben. Wenn sie nicht auf ein solches Ziel hinarbeiten, sie riskieren eine Stagnation.

Wenn ein Unternehmen mit einer Rate wächst, die seinen SGR überschreitet, einer oder eine Kombination der vier Faktoren muss geändert werden. Wenn sein normales Wachstum vorübergehend die nachhaltige Rate überschritten hat, sie können Kredite aufnehmen, um Defizite zu finanzieren. Jedoch, wenn das tatsächliche Wachstum sehr lange das nachhaltige Niveau überschreitet, Das Management muss aus diesen Alternativen eine Finanzstrategie entwickeln:Ausgabe neuer Aktien, seinen finanziellen Leverage dauerhaft erhöhen (d. h. Schulden nutzen), Dividendenzahlungen kürzen, seine Gewinnspanne erhöhen, oder den Prozentsatz des Gesamtvermögens im Verhältnis zu den Verkäufen reduzieren.

Praktisch aber Die meisten Unternehmen zögern, eine der oben genannten Lösungen in Betracht zu ziehen. Wenn sie neues Eigenkapital ausgeben, sie können hohe Kosten verursachen. Auf der anderen Seite, Eine Erhöhung des Finanzierungshebels ist nur dann möglich, wenn ein Unternehmen ungenutzte Schulden oder verpfändbare Vermögenswerte hält. Wenn sie sich für eine Reduzierung der Dividendenzahlungen entscheiden, Dies kann zu einem Rückgang des Aktienkurses führen.

Alle oben genannten Faktoren zeigen, wie schwer es für Unternehmen sein kann, ein hohes SGR-Niveau aufrechtzuerhalten. Aus diesem Grund halten die meisten etablierten Unternehmen ihre Wachstumsraten auf einem Niveau, das unter der nachhaltigen Wachstumsrate liegt. Für solche Unternehmen ihr Ziel ist es, produktivere Verwendungen ihrer aktuellen Cashflows zu identifizieren, damit sie ihre Ausgaben übersteigen.

Zusammenfassung

Das PRAT-Modell, oder das SGR-Modell, ist die optimale Wachstumsrate des Geschäftsumsatzes. Dabei werden folgende Faktoren berücksichtigt:die Rentabilität eines Unternehmens, Vermögensauslastung, Schulden (finanzielle Hebelwirkung), und Dividendenausschüttungen. Obwohl das Unternehmen einen hohen SGR anstreben sollte, Es sollte auch darüber nachdenken, wie es die Wachstumsrate aufrechterhalten wird.

Verwandte Lektüre

CFI ist der offizielle Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzen brauchen Werdegang. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihnen zu helfen, ein erstklassiger Finanzanalyst zu werden und Ihre Karriere zu Ihrem vollen Potenzial zu entwickeln, Diese zusätzlichen CFI-Ressourcen werden sehr hilfreich sein:

- Analyse des JahresabschlussesAnalyse des JahresabschlussesSo führen Sie die Analyse des Jahresabschlusses durch. Dieser Leitfaden wird Ihnen beibringen, eine Bilanzanalyse der Gewinn- und Verlustrechnung durchzuführen,

- Fremdkapital- vs. EigenkapitalfinanzierungDebt- vs. EigenkapitalfinanzierungDebt- vs. Eigenkapitalfinanzierung - Welches ist das Beste für Ihr Unternehmen und warum? Die einfache Antwort ist, dass es darauf ankommt. Die Entscheidung zwischen Eigenkapital und Fremdkapital hängt von einer Vielzahl von Faktoren ab, wie dem aktuellen Wirtschaftsklima, die bestehende Kapitalstruktur des Unternehmens, und die Lebenszyklusphase des Unternehmens, um ein paar zu nennen.

- Leverage RatiosLeverage RatiosEine Leverage Ratio gibt an, wie hoch die Schulden eines Unternehmens gegenüber mehreren anderen Konten in seiner Bilanz sind. Gewinn- und Verlustrechnung, oder Kapitalflussrechnung. Excel-Vorlage

- BewertungsmultiplikatorenArten von Bewertungsmultiplikatoren Es gibt viele Arten von Bewertungsmultiplikatoren, die in der Finanzanalyse verwendet werden. Sie können in Eigenkapitalmultiplikatoren und Unternehmenswertmultiplikatoren eingeteilt werden.

Finanzen

- So befreien Sie sich bei geringem Einkommen von den Schulden

- Entdecken Sie die Bankbewertung

- Daten der Federal Reserve zeigen, dass Banken die Kreditvergabestandards für Kreditkarten verschärfen

- Axos Bank Bewertung

- So teilen Sie die Umzugskosten

- So planen Sie den ultimativen Aufenthalt [+ kostenlose Ausdrucke]

-

Was sind homogene Erwartungen?

Was sind homogene Erwartungen? Homogene Erwartungen sind eine subjektive Meinung, verankert in der Modern Portfolio Theory (MPT) des amerikanischen Ökonomen Harry Markowitz, und postuliert, dass alle Anleger die gleichen Erwartunge...

-

Investmentfonds vs. ETF:Sind ETFs eine bessere Anlage?

Sowohl Investmentfonds als auch Exchange Traded Funds (ETF) können viele Vorteile für Ihr Portfolio bieten. einschließlich sofortiger Diversifizierung zu geringen Kosten. Aber sie haben einige wesentl...

-

Sparen vs. Investieren:Wann Sie beides nutzen sollten

Sparen vs. Investieren:Wann Sie beides nutzen sollten Geld für eine zukünftige Zeit beiseite zu legen ist immer eine kluge Entscheidung, aber nicht immer einfach. Hinzu kommt die Wahl zwischen Sparen und Investieren, und die Aufgabe kann ein bisschen übe...

-

Erhöhen Ansprüche Ihre Prämien bei der staatlichen Kfz-Versicherung?

Erhöhen Ansprüche Ihre Prämien bei der staatlichen Kfz-Versicherung? Laut der Website der State Farm Auto Insurance, Ihre Versicherungsprämie kann steigen, nachdem Sie einen Antrag gestellt haben, aber die kosten, Umstände und sogar die Gesetze Ihres Staates werden in ...