Was ist ein Bewertungsbescheid?

Eine Mitteilung über die Veranlagung (NOA) ist eine Erklärung, die von der Canada Revenue Agency (CRA) an kanadische Steuerzahler am Ende eines Steuerjahres ausgestellt wird. Die Erklärung gibt den Betrag der Einkommensteuer an. Zu zahlende EinkommensteuerDie zu zahlende Einkommensteuer ist ein Begriff für die Steuerpflicht einer Unternehmensorganisation gegenüber der Regierung, in der sie tätig ist. Die Höhe der Haftung richtet sich nach der Rentabilität während eines bestimmten Zeitraums und den geltenden Steuersätzen. Die zu zahlende Steuer gilt nicht als langfristige Verbindlichkeit, sondern eine laufende Verbindlichkeit, dass der Steuerzahler der CRA schuldet, die Höhe der Steuerrückerstattung, Steuergutschriften, Steuerabzüge, und bereits gezahlte Einkommensteuer.

Das NOA enthält auch Korrekturen des Einkommensteuerformulars, wichtige Aktualisierungen für das folgende SteuerjahrGeschäftsjahr (FY)Ein Geschäftsjahr (FY) ist ein Zeitraum von 12 Monaten oder 52 Wochen, der von Regierungen und Unternehmen für Buchhaltungszwecke verwendet wird, um jährliche, Mahnungen zu Ratenzahlungen, und andere Fragen, die für die Steuererklärung eines Steuerpflichtigen relevant sind.

Zusammenfassung

- Eine Mitteilung über die Veranlagung (NOA) ist ein Steuerformular, das den Steuerzahlern von der Canada Revenue Agency nach der Bearbeitung der Einkommensteuererklärungen ausgestellt wird.

- Ein NOA enthält eine Zusammenfassung der während des laufenden Steuerjahres zu zahlenden oder zu erstattenden Einkommensteuern.

- Der NOA fasst auch die Beiträge zum Eingetragenen Alterssparplan während des Steuerjahres und allfällige ungenutzte Beiträge zusammen.

Die Bewertungsmitteilung verstehen

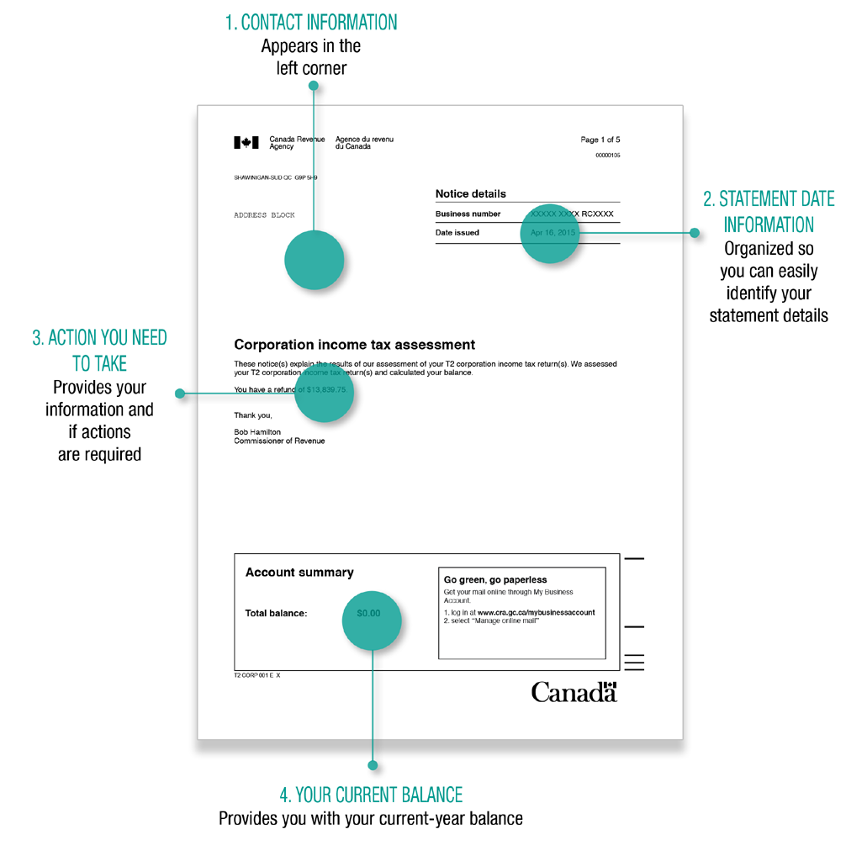

Der Veranlagungsbescheid wird auf der Grundlage der von einem Steuerpflichtigen eingereichten Steuererklärungen berechnet. Es ist ein zweiseitiges Dokument, und es gibt den Namen des Steuerzahlers an, Versicherungsnummer, das Steuerjahr, und das Finanzamt.

Wenn ein Steuerpflichtiger Fehler im NOA findet, sie dürfen einen Anpassungsantrag stellen, die zu behebenden Fehler hervorheben. Die Canada Revenue Agency erlaubt bis zu 90 Tage ab dem Datum der Ausstellung des NOA, Einspruch gegen die Informationen einzulegen, wenn es Informationen gibt, mit denen sie nicht einverstanden ist.

Zum Beispiel, wenn ein Steuerzahler eine Steuerrückerstattung in Höhe von 8 US-Dollar erwartet, 000, aber die NOA gibt an, dass der Steuerzahler der CRA 3 $ schuldet, 000, Ein Steuerpflichtiger kann den Fehler innerhalb von 90 Tagen anfechten. Beim Einspruch, der Steuerpflichtige ist verpflichtet, Belege beizufügen, die seinen Einspruch gegen die veranlagte Einkommensteuer begründen.

Nach Einreichung einer Beschwerde, der Steuerpflichtige ist nicht verpflichtet, den strittigen Betrag zu zahlen, bis die Überprüfung abgeschlossen ist. Einsprüche nach Ablauf der 90 Tage werden nicht berücksichtigt, und die Steuerzahlerinformationen werden an die Sammlungen gesendet.

Registrierter Altersvorsorgeplan (RRSP)

Einer der wichtigsten Punkte des Bescheids ist der Registered Retirement Savings Plan (RRSP). Der Abschnitt listet die RRSP-Beiträge auf, die ein Steuerpflichtiger während des Steuerjahres geleistet hat, während des Steuerjahres nicht verbrauchte Beiträge, und die Beitragsgrenzen für das folgende Steuerjahr. Die CRA verwendet die in den Steuererklärungen für das betreffende Steuerjahr enthaltenen Informationen, um die maximalen Beiträge zu bestimmen, die Einzelpersonen zu ihrem RRSP für das folgende Jahr beitragen können.

Steuerpflichtige können die RRSP-Beiträge als Abzug vom steuerpflichtigen Einkommen geltend machenSteuerpflichtiges EinkommenSteuerpflichtiges Einkommen bezieht sich auf die Vergütung einer natürlichen oder geschäftlichen Person, die zur Ermittlung der Steuerschuld verwendet wird. Der Gesamteinkommensbetrag oder das Bruttoeinkommen wird als Grundlage für die Berechnung verwendet, wie viel die natürliche Person oder Organisation der Regierung für den bestimmten Steuerzeitraum schuldet. Der Steuerpflichtige ist nicht verpflichtet, die Abzüge während des Steuerjahres geltend zu machen, und die Abzüge werden auf das folgende Steuerjahr vorgetragen, wenn sie ein höheres Einkommen erwarten. Es ermöglicht ihnen, einen höheren Abzug von der Steuerrechnung für das folgende Jahr geltend zu machen.

Jedoch, wenn ein Steuerpflichtiger ungenutzte Beiträge ansammelt, wenn frühere Beiträge und die Beiträge des laufenden Jahres die RRSP-Abzugsgrenze überschreiten, ein Steuerzahler kann von der CRA bestraft werden. Der Steuerzahler muss eine Strafe in Höhe von 1 % pro Monat für den überhöhten RRSP-Beitrag zahlen.

So erhalten Sie eine Bewertungsmitteilung

Nach Abgabe der Jahressteuererklärung ein Steuerpflichtiger mit dem Erhalt des Bescheids in zwei bis acht Wochen rechnen kann, abhängig davon, ob sie die Steuererklärung elektronisch oder in Papierform abgegeben haben. Ein Steuerzahler kann die NOA auf zwei Arten erhalten:

1. Schneckenpost

Wenn sich eine Person nicht für Online-Mail registriert hat, die NOA wird per Post verschickt.

2. Online-Mail-Dienst (von CRA)

Steuerzahler können sich registrieren, um die NOA per Online-Mail zu erhalten, wenn sie elektronische Steuererklärungen einreichen. Die Option wird unter dem CRA-Dienst „Mein Konto“ aktiviert. Steuerpflichtige können auch ihren Steuererklärungsstatus und die NOA unter der Registerkarte „Mein Konto“ einsehen. Wenn die NOA verfügbar ist, Sie können die Erklärung als PDF herunterladen.

CRA-Audits

Die Canada Revenue Agency kann eine Prüfung des geschäftlichen oder persönlichen Einkommens durchführen. Vergütung Vergütung ist jede Art von Vergütung oder Zahlung, die eine Person oder ein Mitarbeiter als Bezahlung für ihre Dienstleistungen oder die Arbeit, die sie für eine Organisation oder ein Unternehmen leisten, erhält. Es umfasst das Grundgehalt, das ein Mitarbeiter erhält, neben anderen Zahlungsarten, die im Rahmen ihrer Tätigkeit anfallen, welcher der Steuerzahler, insbesondere wenn die Agentur den Verdacht hat, dass ein Steuerpflichtiger das Jahreseinkommen zu wenig oder die jährlichen Ausgaben zu hoch ausgewiesen hat, um die Steuerschuld zu verringern.

Die Steuerprüfung beinhaltet ein Kreuzverhör aller Einnahmen und Ausgaben, die dem Steuerpflichtigen während des Steuerjahres angefallen sind, und manchmal der Ehepartner. Eine Steuerprüfung kann auch stichprobenartig für eine ausgewählte Anzahl von Steuerpflichtigen oder Mitgliedern einer Steuergruppe durchgeführt werden.

Sobald ein Wirtschaftsprüfer einen Antrag auf eine Betriebsprüfung gestellt hat, ein Steuerpflichtiger ist verpflichtet, dem Wirtschaftsprüfer alle verlangten Auskünfte zu erteilen, wie Nachweise über die im Laufe des Jahres angefallenen Ausgaben, Jahresabschlüsse für das laufende und vergangene Steuerjahre, usw.

Aus Steuergründen, Steuerpflichtige sind verpflichtet, Aufzeichnungen über die Steuerunterlagen und relevante Dokumente der letzten sechs Jahre zu führen, einschließlich des laufenden Jahres. Ergeben sich im Ergebnis der Prüfung Unstimmigkeiten in den ausgewiesenen Einnahmen und Ausgaben, die CRA kann eine Neubewertung der Einkommensteuern des laufenden Jahres und der Vorjahre anordnen.

Mehr Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Bitte erkunden Sie die zusätzlichen relevanten Ressourcen unten:

- Kanadische EinkommensteuerklassenKanadische EinkommensteuerklassenIn diesem Artikel wird die Funktionsweise der kanadischen Steuerklassen beschrieben. Das Einkommensteuersystem in Kanada ist ein progressives System, Das bedeutet, dass Personen, die mehr verdienen, in der Regel mehr besteuert werden. Im Gegensatz, in einem Pauschalbesteuerungssystem, alle zahlen den gleichen prozentsatz

- Permanente/temporäre Differenzen in der SteuerbilanzierungPermanente/temporäre Differenzen in der SteuerbilanzierungPermanente Differenzen entstehen, wenn eine Diskrepanz zwischen dem Bucheinkommen vor Steuern und dem steuerpflichtigen Einkommen gemäß Steuererklärung und Steuern besteht

- Progressive SteuerProgressive SteuerEine progressive Steuer ist ein Steuersatz, der sich mit steigendem steuerpflichtigen Wert erhöht. Es ist normalerweise in Steuerklassen unterteilt, die zu

- Körperschaftsteuer vs. EinkommensteuerKörperschaft vs. EinkommensteuerIn diesem Artikel, Wir werden die Körperschaftsteuer vs. die Einkommensteuer besprechen. Die Körperschaftsteuer ist eine Betriebsausgabe (Mittelabfluss), die von der Regierung erhoben wird

Finanzen

- Wissenswertes über Hypothekenzinsen in Louisiana

- So arbeiten Sie von zu Hause aus:11 Tipps, um produktiv zu bleiben

- Ist der Kauf einzelner Aktien eine gute Idee?

- Umzugscheckliste zur Vorbereitung des Umzugs in ein neues Haus

- Natürliche Fruchtbarkeitsbehandlungen, die die Bank nicht sprengen

- 3 Fehler beim Heizen zu Hause, die Sie ein Vermögen kosten können

-

Einkommensgrenze für Lebensmittelmarken in Alabama

Einkommensgrenze für Lebensmittelmarken in Alabama SNAP ermöglicht es Menschen mit begrenztem Einkommen, nahrhafte Lebensmittel zu kaufen. Das Supplemental Nutrition Assistance Program (SNAP) ist der Name des Lebensmittelmarkenprogramms. Das Programm...

-

Wie finde und beanspruche ich verlassenes Land im Bundesstaat New Mexico?

Wie finde und beanspruche ich verlassenes Land im Bundesstaat New Mexico? Beanspruchen Sie verlassenes Land in New Mexico. Die Inanspruchnahme von aufgegebenem Land in New Mexico ist möglich, solange das Land seit mehr als fünf Jahren nicht vom ursprünglichen Eigentümer be...

-

Stimulus-Update:Neue Studie zeigt, wie das Kindersteuerguthaben Kindern direkt zugute kam

Stimulus-Update:Neue Studie zeigt, wie das Kindersteuerguthaben Kindern direkt zugute kam Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

5 beliebte Anlagestrategien für Einsteiger

Wenn Sie anfangen, selbst zu investieren, die Welt des Investierens mag weit erscheinen, oft zu breit. Aber Sie können die Dinge mit einigen bewährten Strategien vereinfachen. Eine solide Anlagestrate...