Was ist eine verhandelbare Widerrufsbelehrung (JETZT)?

Eine verhandelbare Widerrufsbelehrung, auch bekannt als NOW-Konto, ist eine Art von Einlagenkonto, das Zinsen bietet und es dem Einleger ermöglicht, Wechsel gegen das eingezahlte Geld zu schreiben.

In den USA, GeschäftsbankenCommercial BankEine Geschäftsbank ist ein Finanzinstitut, das Kredite vergibt, nimmt Einlagen entgegen, und bietet grundlegende Finanzprodukte wie Sparkonten an., Kreditgenossenschaften, und Sparkassen auf Gegenseitigkeit dürfen NOW-Konten anbieten. Einzelpersonen, einige staatliche Stellen, und bestimmte gemeinnützige Organisationen dürfen auch NOW-Konten eröffnen.

Was ist eine Sichteinlage?

Ein Sichteinlagenkonto ist ein Bankkonto, auf dem die gehaltenen Gelder jederzeit abgehoben werden können. Sie werden normalerweise als Girokonten angesehen.GirokontoEin Girokonto ist eine Art Einlagekonto, das Einzelpersonen bei Finanzinstituten eröffnen, um Geld abzuheben und einzuzahlen. Auch als Transaktions- oder Bedarfskonto bekannt, ein Girokonto ist sehr liquide. Einfach gesagt, es bietet Benutzern eine schnelle Möglichkeit, auf ihr Geld zuzugreifen. und zeichnen sich dadurch aus, dass sie sehr liquide sind und wenig bis gar kein Interesse bieten.

Was ist ein Entwurf?

Ein Wechsel oder Scheck ist ein Dokument, in dem sich ein Zahler bereit erklärt, einen bestimmten Betrag von einem Konto einer anderen Partei zu zahlen, in der Regel eine Bank oder ein anderes Finanzinstitut.

Verhandelbare Reihenfolge des Abhebungskontos erklärt

Anleger, die nach einer Methode suchen, um liquides Kapital in eine kurzfristige Anlage zu investieren, können zwischen mehreren Alternativen wählen. Dazu gehören Einlagen oder Investitionen, wie zum Beispiel:

- Verzinsliche Girokonten

- Verzinsliche Sparkonten

- Geldmarktkapital

- Einzahlungsscheine (CDs)

Vor dem Dodd-Frank-GesetzDodd-Frank-GesetzDer Dodd-Frank-Gesetz, oder der Wall Street Reform and Consumer Protection Act von 2010, wurde während der Obama-Regierung als Reaktion auf die Finanzkrise von 2008 in Kraft gesetzt. Es zielte darauf ab, wesentliche Änderungen der Finanzregulierung vorzunehmen und neue Regierungsbehörden zu schaffen, die mit der Umsetzung der verschiedenen Klauseln des Gesetzes beauftragt sind. Bis 2011 NOW-Konten wurden häufig von Verbrauchern und Einzelhandelskunden verwendet, die ihre ungenutzten Gelder zurückerhalten wollten, während sie die Gelder bei Bedarf verwenden konnten. NOW-Konten wurden von den US-Bankenaufsichtsbehörden aufgrund von Regulation Q klar von „Sichteinlagenkonten“ unterschieden.

Was ist die Regulierung Q

Regulation Q ist eine Verordnung des Federal Reserve Board, die Kapitalanforderungen und Kapitalreservestandards für US-Finanzinstitute festlegt. Die Verordnung wurde im Laufe ihrer Geschichte mehrmals aktualisiert, hauptsächlich, um sicherzustellen, dass die Banken über ausreichend Kapital verfügen, um eine wirtschaftliche Rezession zu überstehen.

Verordnung Q verbot den Banken, Zinsen auf Girokonten und Sichteinlagen zu zahlen. Jedoch, es wurde durch den Dodd-Frank Wall Street Reform Act im Gefolge der globalen Finanzkrise von 2008 2008-2009 aufgehoben Die globale Finanzkrise von 2008-2009 bezieht sich auf die massive Finanzkrise, mit der die Welt von 2008 bis 2009 konfrontiert war forderte seinen Tribut von Einzelpersonen und Institutionen auf der ganzen Welt, Millionen von Amerikanern sind tief betroffen. Finanzinstitute begannen zu sinken, viele wurden von größeren Einheiten absorbiert, und die US-Regierung war gezwungen, Rettungspakete anzubieten.

Als Vorschrift Q aufgehoben wurde, Banken durften dann Zinsen auf Sichteinlagen zahlen, wodurch die Attraktivität der NOW-Konten aufgehoben wurde.

Geschichte der NOW-Konten

In den USA, „Das Bankengesetz, “ bestand 1933, festgelegt, dass keine Mitgliedsbank eine täglich fällige Einlage verzinsen darf. Der Grund war, dass die auf Girokonten gezahlten Zinsen einen übermäßigen Wettbewerb im US-Bankensektor verursachten. Der übermäßige Wettbewerb führte zu einer geringeren Rentabilität und mehr Bankenausfällen. Als die Zinsen stiegen, Banken sahen den Anreiz, die Regel zu umgehen, um mehr Kunden zu gewinnen.

Das NOW-Konto wurde geschaffen, um die Bandbreite der Zinszahlungen auf Girokonten „herauszufordern“. Präsident und CEO der Verbrauchersparkasse, Ronald Haselton, war der erste, der das Konzept der NOW-Konten einführte, und es führte dazu, dass der Kongress 1974 NOW-Konten in den Bundesstaaten Massachusetts und New Hampshire mit einer Zinsobergrenze von 5 % zuließ.

Bis 1986, im Rahmen der Zinsderegulierung, die Zinsobergrenze für NOW-Konten wurde aufgehoben, Zinsen auf Sichteinlagenkonten waren jedoch weiterhin nicht zulässig.

NOW-Konten wurden nie verboten, aber nach 2011 das Verbot der Zahlung von Zinsen auf Sichteinlagen wurde aufgehoben. Deswegen, der einzige Unterschied zwischen NOW-Konten und Sichteinlagenkonten war weg.

NOW-Konten vs. Sichteinlagenkonten

NOW-Konten und Sichteinlagenkonten sind sich sehr ähnlich. Es handelt sich im Wesentlichen um Einlagenkonten, mit denen Gelder sehr schnell und ohne Verzögerung abgehoben werden können.

NOW-Konten werden nicht mehr verwendet – meist nach dem Dodd-Frank Act. Der Hauptvorteil, den ein NOW-Konto bot, war die Tatsache, dass es verzinst war. Nach der Aufhebung der Regel Q der Zinsvorteil war nicht mehr da, da Zinsen auf Giro- und Sichteinlagenkonten gezahlt werden könnten.

Ein weiterer wesentlicher Unterschied bestand darin, dass NOW-Konten für eine Haltedauer von sieben Tagen verfügbar waren. Verbraucher mussten daher mindestens sieben Tage im Voraus planen. Jedoch, das Merkmal wird in der Praxis nicht oft ausgeübt.

Super NOW-Konten

Super NOW-Konten sind NOW-Konten, die mit Geldmarktkonten kombiniert werden. Die Konten sind in der Regel mit einem niedrigeren Zinssatz ausgestattet als ein Geldmarktkonto, aber einen höheren Zinssatz als ein NOW-Konto. Super NOW-Konten verfügen über mehr Liquidität als ein Geldmarktkonto. aber weniger Liquidität als ein NOW-Konto.

Zusätzliche Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Kündbares EinlagenzertifikatKündbares EinlagenzertifikatEin kündbares Einlagenzertifikat ist ein FDIC-versichertes Festgeld bei einer Bank oder einem anderen Finanzinstitut. Callable CDs können vom Emittenten vor ihrem tatsächlichen Fälligkeitsdatum eingelöst werden, innerhalb eines bestimmten Zeitrahmens und Anrufpreises.

- LiquiditätLiquiditätIn den Finanzmärkten, Liquidität bezieht sich darauf, wie schnell eine Anlage verkauft werden kann, ohne den Preis negativ zu beeinflussen. Je liquider eine Anlage ist, je schneller verkauft werden kann (und umgekehrt), und desto einfacher ist es, es zum fairen Wert zu verkaufen. Alles andere ist gleich, liquidere Vermögenswerte werden mit einem Aufschlag und illiquide Vermögenswerte mit einem Abschlag gehandelt.

- GeldmarktGeldmarktDer Geldmarkt ist ein organisierter Devisenmarkt, an dem Teilnehmer kurzfristige Kredite und Kredite vergeben können, hochwertige Schuldverschreibungen.

- Sarbanes-Oxley ActSarbanes-Oxley ActDer Sarbanes-Oxley Act ist ein US-Bundesgesetz, das darauf abzielt, Anleger zu schützen, indem Unternehmensangaben zuverlässiger und genauer gemacht werden.

Finanzen

-

Was ich von meiner 79-jährigen Nonna gelernt habe, die sich weigert, in Rente zu gehen

Was ich von meiner 79-jährigen Nonna gelernt habe, die sich weigert, in Rente zu gehen Nonna hat den gleichen Job gemacht, während ihrer gesamten Karriere bei der gleichen Firma und im Ruhestand mit 64. Meine Nonna, der soziale Schmetterling, die nie eine Freitag- oder Samstagnacht traf...

-

Wie man Münzen rollt

Wie man Münzen rollt Rollende Münzen erleichtern die Aufbewahrung und die Einzahlung oder den Wechsel in Wechsel bei der Bank. Sparen Sie Geld, indem Sie zu Hause Münzen rollen, anstatt sich auf Münzzählmaschinen zu verla...

-

Die 11 besten Geld-Apps für Teenager und Kinder

Die 11 besten Geld-Apps für Teenager und Kinder Finanzielle Bildung ist unerlässlich und sollte so früh wie möglich im Leben beginnen. Während die Zahl der Schulen, die ihren Lehrplänen persönliche Finanzmittel hinzufügen, weiter zunimmt, vielen ...

-

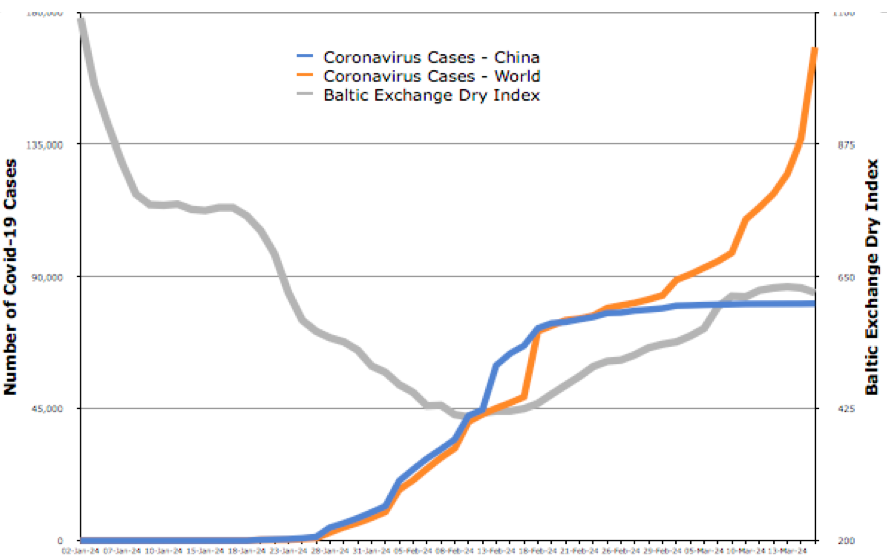

Coronavirus und die Weltwirtschaft:Ja,

Coronavirus und die Weltwirtschaft:Ja, es gibt wirklich grund zu optimismus Die Aktienmärkte erholen sich aufgrund des neu vereinbarten US-amerikanischen Konjunkturprogramms in Höhe von 2 Billionen US-Dollar. Es kommt nach einer Woche, di...