Was ist der modifizierte interne Zinsfuß (MIRR)?

Der modifizierte interne Zinsfuß (allgemein als MIRR bezeichnet) ist eine finanzielle Kennzahl, die hilft, die Attraktivität einer Anlage zu bestimmen und mit der verschiedene Anlagen verglichen werden können. Im Wesentlichen, der modifizierte interne Zinsfuß ist eine Modifikation des internen Zinsfußes (IRR)Interner Zinsfuß (IRR)Der interne Zinsfuß (IRR) ist der Diskontsatz, der den Nettobarwert (NPV) eines Projekts auf Null setzt . Mit anderen Worten, Dies ist die erwartete jährliche Gesamtrendite, die mit einem Projekt oder einer Investition erzielt wird. Formel, wodurch einige Probleme im Zusammenhang mit dieser finanziellen Maßnahme gelöst werden.

Der MIRR wird hauptsächlich in der Investitionsplanung verwendet, um die Realisierbarkeit eines Investitionsprojekts zu ermitteln. Zum Beispiel, wenn der MIRR eines Projekts höher ist als seine erwartete Rendite, Erwartete Rendite Die erwartete Rendite einer Anlage ist der Erwartungswert der Wahrscheinlichkeitsverteilung möglicher Renditen, die sie den Anlegern bieten kann. Die Kapitalrendite ist eine unbekannte Variable mit unterschiedlichen Werten, die mit unterschiedlichen Wahrscheinlichkeiten verbunden sind. eine Investition gilt als attraktiv.

Umgekehrt, Es wird nicht empfohlen, ein Projekt durchzuführen, wenn sein MIRR geringer ist als die erwartete Rendite. Zusätzlich, der MIRR wird häufig verwendet, um mehrere alternative Projekte zu vergleichen, die sich gegenseitig ausschließen. In einem solchen Fall, das Projekt mit dem höchsten MIRR ist das attraktivste.

So berechnen Sie den modifizierten internen Zinsfuß

Bei der Berechnung des MIRR werden drei Schlüsselvariablen berücksichtigt:(1) der zukünftige Wert positiver Cashflows, diskontiert mit dem Reinvestitionssatz, (2) der Barwert der negativen Cashflows, diskontiert mit dem Finanzierungssatz, und (3) die Anzahl der Perioden.

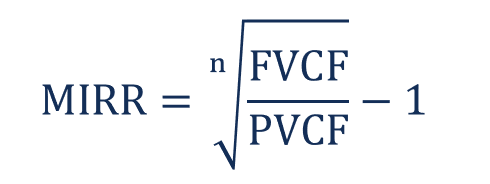

Mathematisch, die Berechnung des MIRR wird durch die folgende Gleichung ausgedrückt:

Woher:

- FVCF – der zukünftige Wert positiver Cashflows, diskontiert mit dem Reinvestitionssatz

- PVCF – Barwert negativer Cashflows, diskontiert mit dem Finanzierungssatz

- n – die Anzahl der Perioden

Allgemein, die manuelle Berechnung des MIRR ist ein mühsamer und fehleranfälliger Prozess. Alternative, der MIRR kann einfach in Tabellenkalkulationsanwendungen wie Microsoft Excel berechnet werden. Zum Beispiel, in MS-Excel, es kann mit der Funktion " =MIRR (Cashflows, Finanzierungsrate, Wiederanlagequote) .“

MIRR vs. IRR

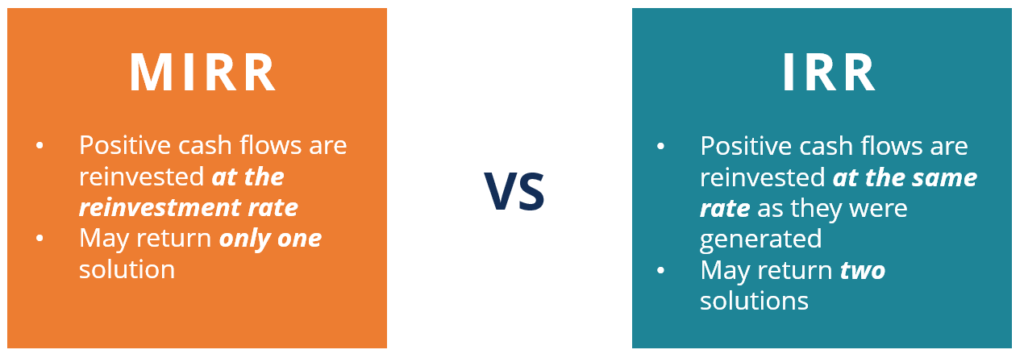

Der modifizierte interne Zinsfuß (MIRR) und der interne Zinsfuß (IRR) sind zwei eng verwandte Konzepte. Der MIRR wurde eingeführt, um einige Probleme im Zusammenhang mit dem IRR anzugehen. Zum Beispiel, Eines der Hauptprobleme bei der IRR ist die Annahme, dass die erzielten positiven Cashflows mit der gleichen Rate reinvestiert werden, zu der sie erwirtschaftet wurden. Alternative, Der MIRR geht davon aus, dass die Erlöse aus den positiven Cashflows eines Projekts zum externen Zinssatz reinvestiert werden. Häufig, die externe Verzinsung wird den Kapitalkosten des Unternehmens gleichgesetzt.

Ebenfalls, in manchen Fällen, die Berechnungen des IRR können zwei Lösungen liefern. Diese Tatsache schafft Mehrdeutigkeit und unnötige Verwirrung bezüglich des korrekten Ergebnisses. Im Gegensatz zum IRR, die MIRR-Berechnungen liefern immer eine einzige Lösung.

Die allgemeine Ansicht ist, dass der MIRR ein realistischeres Bild der Rendite des Investitionsprojekts im Vergleich zum Standard-IRR liefert. Der MIRR ist in der Regel niedriger als der IRR.

Beispiel für MIRR

Betrachten wir das folgende Beispiel. Unternehmen A möchte die Rentabilität seines bevorstehenden Projekts des Baus einer neuen Anlage bewerten. Das Unternehmen muss 200 Millionen US-Dollar für den Bau der Anlage ausgeben. Zur selben Zeit, es erwartet, dass das neue Werk im ersten Jahr einen Umsatz von 50 Millionen US-Dollar erzielen wird, 100 Millionen Dollar im zweiten Jahr, und 150 Millionen Dollar im dritten Jahr. Beachten Sie, dass die Kapitalkosten von Unternehmen A 10 % betragen.

Unter Verwendung der obigen Informationen, wir können den modifizierten internen Zinsfuß des Projekts berechnen. Zuerst, Wir müssen den zukünftigen Wert positiver Cashflows zum Reinvestitionssatz berechnen. Wir können davon ausgehen, dass die Reinvestitionsrate den Kapitalkosten des Unternehmens entspricht. Bevor ein Unternehmen Gewinne erzielen kann, sie muss zumindest ausreichende Einnahmen erwirtschaften, um die Kosten für die Finanzierung ihres Betriebs zu decken.

Der Barwert der negativen Cashflows, diskontiert mit dem Finanzierungssatz, beträgt lediglich 200 Millionen US-Dollar, da vor dem Projekt nur ein Cashflow abfließt. Deswegen, können wir die Variablen verwenden, um den modifizierten internen Zinsfuß (MIRR) zu berechnen:

Der modifizierte interne Zinsfuß für das Projekt beträgt 17,02 %. Um die Investitionsfähigkeit des Projekts zu ermitteln, die Zahl kann später mit der erwarteten Rendite des Projekts verglichen werden.

Verwandte Lektüre

CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Financial Modeling and Valuation Analyst (FMVA)®-Zertifizierung von CFI hilft Ihnen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

- KapitalflussrechnungKapitalflussrechnungEine Kapitalflussrechnung enthält Informationen darüber, wie viel Geld ein Unternehmen in einem bestimmten Zeitraum generiert und verwendet hat.

- Due Diligence in der ProjektfinanzierungDue Diligence in der ProjektfinanzierungDue Diligence in der Projektfinanzierung umfasst die Verwaltung und Überprüfung der Aspekte im Zusammenhang mit einer Transaktion. Eine ordnungsgemäße Due Diligence sorgt dafür, dass es bei einer Finanztransaktion nicht zu Überraschungen kommt. Der Prozess beinhaltet eine umfassende Prüfung der Transaktion und die Erstellung eines Bonitätsgutachtens.

- Return on Investment (ROI)Return on Investment (ROI)Return on Investment (ROI) ist eine Leistungskennzahl, die verwendet wird, um die Rendite einer Investition zu bewerten oder die Effizienz verschiedener Investitionen zu vergleichen.

- Erforderliche RenditeErforderliche RenditeDie erforderliche Rendite (Hurdle Rate) ist die Mindestrendite, die ein Anleger für seine Anlage erwartet. Im Wesentlichen, Die erforderliche Rendite ist die minimale akzeptable Entschädigung für das Risiko der Anlage.

Finanzen

- Einkommen vor Steuern vs. Einkommen nach Steuern:Ihr realer Lohn

- Top 13 Tipps zum Spesenmanagement für 2020:Sparen Sie Ihrem Unternehmen Zeit,

- So verdienen Sie 1000 US-Dollar im Monat:23 Möglichkeiten

- Was ist eine Verdienstberatung?

- Bruttoeinkommen erklärt

- Besorgen Sie Ihrem Kind eine Debitkarte? Das müssen Sie wissen

-

Finanzielle Notfälle? Hier sind alternative Kredite, die Sie jetzt kennen müssen

Finanzielle Notfälle? Hier sind alternative Kredite, die Sie jetzt kennen müssen Der schwierigste Teil bei der Budgetierung Ihres Geldes ist, wenn unerwartete finanzielle Notfälle eintreten. Ob medizinischer Notfall, plötzliche Autoreparaturen, oder Renovierungen, Der Umgang mit d...

-

Wie viel kostet die Wartung eines Inground-Pools im Monat?

Wie viel kostet die Wartung eines Inground-Pools im Monat? Ein Hinterhof-Swimmingpool neben Liegestühlen. Die monatlichen Kosten für den unterirdischen Pool variieren. Ihre Ausgaben werden von der Größe Ihres Pools beeinflusst, wie oft benutzt du es, die Art...

-

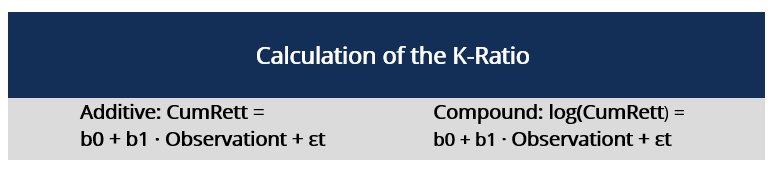

Was ist das K-Verhältnis?

Was ist das K-Verhältnis? Das K-Verhältnis ist ein statistisches Werkzeug, das uns hilft, zwei Dinge zu messen – das Wachstum der Rendite und die Beständigkeit dieses Wachstums über einen bestimmten Zeitraum. Es wird oft verwe...

-

So schützen Sie Ihr Geld vor Gerichtsverfahren und anderen rechtlichen Zugriffen

So schützen Sie Ihr Geld vor Gerichtsverfahren und anderen rechtlichen Zugriffen Die vielleicht größte einzelne Finanztragödie wäre der Aufbau eines beträchtlichen Nettovermögens, nur um sie im Rahmen einer Klage gegen Sie beschlagnahmen zu lassen. Alle Ihre hart erarbeiteten Verm...