Was ist das Liquiditätsrisiko bei der Finanzierung?

Das Refinanzierungsliquiditätsrisiko bezeichnet das Risiko, dass ein Unternehmen seinen kurzfristigen finanziellen Verpflichtungen bei Fälligkeit nicht nachkommen kann. Mit anderen Worten, Das Finanzierungsliquiditätsrisiko ist das Risiko, dass ein Unternehmen seine aktuellen ausstehenden Rechnungen nicht begleichen kann.

Liquidität verstehen

Liquidität ist definiert als die Fähigkeit, unmittelbaren und kurzfristigen Verpflichtungen (innerhalb eines Jahres) nachzukommen. Als solche, Das Refinanzierungsliquiditätsrisiko ist das Risiko, dass ein Unternehmen seinen unmittelbaren und kurzfristigen Verpflichtungen nicht fristgerecht nachkommen kann.

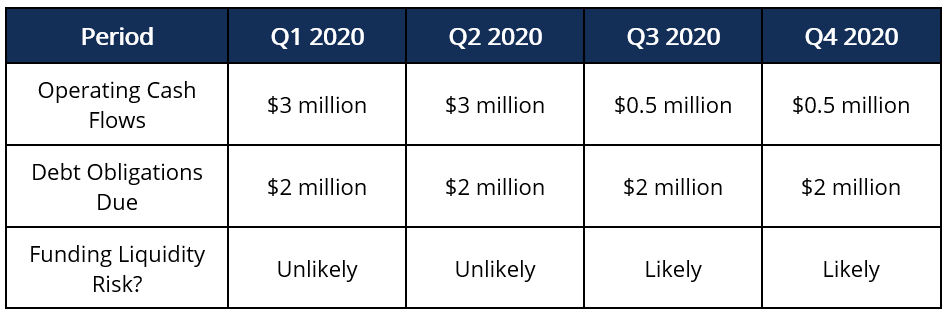

Dieses Risiko ist ein großes Problem für zyklische Unternehmen, bei denen operativer CashflowOperativer CashflowDer operative Cashflow (OCF) ist der Geldbetrag, der durch die reguläre operative Geschäftstätigkeit eines Unternehmens in einem bestimmten Zeitraum generiert wird. und die Fälligkeitstermine von Schuldverschreibungen stimmen möglicherweise nicht perfekt überein. Zum Beispiel, ein Unternehmen kann eine Saison mit starker Leistung erleben, gefolgt von einer Saison mit schwacher Leistung. In der Zeit der Verlangsamung, das unternehmen kann einem refinanzierungsliquiditätsrisiko ausgesetzt sein, wenn die in dieser zeit fälligen verpflichtungen die erwirtschafteten operativen cashflows übersteigen. Dies kann wie folgt veranschaulicht werden:

Im 3. Quartal 2020 und 4. Quartal 2020 Das Unternehmen ist möglicherweise nicht in der Lage, genügend Cashflows zu generieren (unter der Annahme, dass es keine Barreserve hält), um seine Verbindlichkeiten zu erfüllen.

Wenn ein Unternehmen ein Finanzierungsliquiditätsrisiko eingeht, sie sehen sich dem Potenzial ausgesetzt, Kapitalanlagen (oder andere Betriebsmittel) zu einem niedrigeren Preis als dem Marktpreis zu liquidieren, um ihre Schulden zu erfüllen. Der Verkauf von Betriebsvermögen könnte schwerwiegende Auswirkungen auf die zukünftige Ertragsgenerierungsfähigkeit des Unternehmens haben.

Faktoren, die das Risiko erhöhen

Das Liquiditätsrisiko bei der Finanzierung kann durch die folgenden Faktoren erhöht werden:

- Saisonale Schwankungen in der Umsatzgenerierung

- Betriebsstörungen

- Ungeplante InvestitionenInvestitionenInvestitionen beziehen sich auf Mittel, die von einem Unternehmen für den Kauf, Verbesserung, oder Erhaltung langfristiger Vermögenswerte zur Verbesserung

- Erhöhte Betriebskosten

- Schlechtes Working Capital Management

- Schlechte Anpassung der Duration der Aktiva an die Duration der Schulden

- Begrenzte Finanzierungsmöglichkeiten

- Schlechtes Cashflow-Management

Liquiditätsrisiko messen

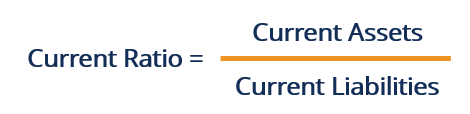

Liquiditätskennzahlen, wie das aktuelle VerhältnisCurrent-Ratio-FormelDie Current-Ratio-Formel lautet =Umlaufvermögen / kurzfristige Verbindlichkeiten. Das aktuelle Verhältnis, auch als Working-Capital-Quote bekannt, misst die Fähigkeit eines Unternehmens, seinen kurzfristigen Verpflichtungen nachzukommen, die innerhalb eines Jahres fällig sind. Die Kennzahl berücksichtigt das Gewicht des gesamten Umlaufvermögens gegenüber dem gesamten kurzfristigen Fremdkapital. Es zeigt die finanzielle Gesundheit eines Unternehmens und Quick ratio anQuick RatioThe Quick Ratio, auch als Säuretest bekannt, misst die Fähigkeit eines Unternehmens, seine kurzfristigen Verbindlichkeiten mit Vermögenswerten zu begleichen, die leicht in Bargeld umgewandelt werden können, kann als Indikator für das Liquiditätsrisiko eines Unternehmens verwendet werden. Das aktuelle Verhältnis, die gebräuchlichste Kennzahl zur Messung eines solchen Risikos, wird unten gezeigt:

Woher:

- Umlaufvermögen sind Vermögenswerte, die voraussichtlich innerhalb eines Jahres in Zahlungsmittel umgewandelt werden.

- Kurzfristige Verbindlichkeiten sind Verbindlichkeiten, die voraussichtlich innerhalb eines Jahres fällig werden.

Zusätzliche Kennzahlen wie der ZinsdeckungsgradInterest Coverage RatioInterest Coverage Ratio (ICR) ist eine Finanzkennzahl, die verwendet wird, um die Fähigkeit eines Unternehmens zu bestimmen, die Zinsen auf seine ausstehenden Schulden zu zahlen., Schulden zu Brutto-Cashflows, schnelles Verhältnis, usw. sollten verwendet werden, um ein besseres Bild des Finanzierungsliquiditätsrisikos eines Unternehmens zu erhalten.

Risikominderungen

Um das Liquiditätsrisiko der Finanzierung zu mindern, ein Unternehmen sollte seine Liquiditätslage beurteilen. Zum Beispiel, ein Unternehmen könnte Folgendes beurteilen:

1. Ausmaß der Finanzierungsabhängigkeit

Unternehmen, die stark auf Finanzierungen angewiesen sind, unterliegen einem höheren Finanzierungsliquiditätsrisiko. Deswegen, es wäre wichtig, Finanzierungsfazilitäten zu bewerten und zu versuchen, unnötige Finanzierungen zu minimieren.

2. Saisonalität der Verkäufe

Zyklische Unternehmen können in bestimmten Zeiträumen mit schlechten Cashflows konfrontiert sein. Deswegen, Es wäre wichtig, zyklische Perioden mit schwachen Cashflows zu bewerten und Wege zu finden, um die Betriebskosten in diesen Perioden zu senken.

3. Verfügbarkeit von Mitteln

Eine Kreditlinie ist eine klassische Abschwächung des Liquiditätsrisikos. Eine Kreditlinie ist ein vorgegebener Kreditbetrag, der einem Kreditnehmer gewährt wird. Dem Kreditnehmer werden nur Zinsen auf den von der Kreditlinie entnommenen Betrag berechnet. Eine hohe Verfügbarkeit von Mitteln würde dem Unternehmen helfen, seinen Verbindlichkeiten nachzukommen.

Beispiel

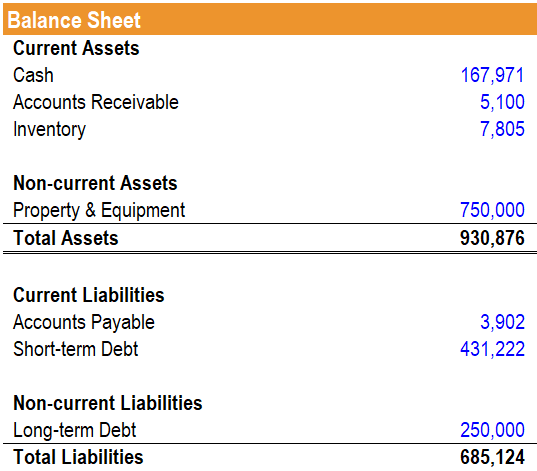

Die Bilanz eines Unternehmens sieht wie folgt aus:

Wenn man nur die Bilanz betrachtet, Was kann ein Investor über das Liquiditätsrisiko des Unternehmens bei der Finanzierung sagen?

Das Unternehmen zeigt ein aktuelles Verhältnis von 0,42x und ein schnelles Verhältnis von 0,40x. Deswegen, Dies würde bedeuten, dass das Unternehmen einem erheblichen Risiko ausgesetzt ist.

Verwandte Lektüre

CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Sehen Sie sich bitte die zusätzlichen relevanten CFI-Ressourcen unten an:

- GeschäftsrisikoGeschäftsrisikoGeschäftsrisiko bezieht sich auf eine Bedrohung der Fähigkeit des Unternehmens, seine finanziellen Ziele zu erreichen. Im Geschäft, Risiko bedeutet, dass die Pläne eines Unternehmens oder einer Organisation möglicherweise nicht wie ursprünglich geplant ausfallen oder dass sie ihr Ziel nicht erreichen oder ihre Ziele erreichen.

- LiquiditätsereignisLiquiditätsereignisEin Liquiditätsereignis ist ein Prozess, bei dem ein Anleger seine Anlageposition in einem Privatunternehmen liquidiert und gegen Bargeld eintauscht. Der Hauptzweck eines Liquiditätsereignisses ist die Übertragung eines illiquiden Vermögenswerts (eine Investition in ein privates Unternehmen) in den liquidesten Vermögenswert – Bargeld.

- OverheadsOverheadsOverheads sind Geschäftskosten, die mit dem täglichen Betrieb des Geschäfts zusammenhängen. Im Gegensatz zu den Betriebsausgaben Gemeinkosten können nicht sein

- KapitalflussrechnungKapitalflussrechnungDie Kapitalflussrechnung (auch als Kapitalflussrechnung bezeichnet) ist einer der drei Schlüsselabschlüsse, die die Zahlungsmittel ausweisen

Finanzen

- Was ist ein Nominierungsausschuss?

- Was Sie wissen müssen, bevor Sie Ihr erstes Haus kaufen

- Was ist das Betriebsverhältnis?

- Überprüfung der Verbraucherkreditgenossenschaft

- So teilen Sie die Miete fair mit Mitbewohnern

- Die neuen Vorschriften zur Bilanzierung von Leasingverhältnissen:ASC 842 und IFRS 16

-

So berechnen Sie den Zahlungsfaktor

So berechnen Sie den Zahlungsfaktor Der Geldfaktor ist bei Autokrediten wichtig. Wenn Sie eine Immobilie vermieten, wie bei einem Autoleasing, Sie müssen mehr Geld zurückzahlen, als Sie den Vermögenswert verwenden. Um herauszufinden, w...

-

Wie man gewichtete durchschnittliche Zinssätze berechnet

Wie man gewichtete durchschnittliche Zinssätze berechnet Wenn Sie den gewichteten Durchschnitt Ihrer Kredite kennen, können Sie entscheiden, ob ein Konsolidierungskredit eine gute Idee ist. Um die gewichteten durchschnittlichen Zinssätze einer Reihe von Da...

-

So beantragen Sie einen staatlichen Zuschuss für Flipping Houses

So beantragen Sie einen staatlichen Zuschuss für Flipping Houses Spitze Forschung ist sehr wichtig. Der Versuch, überzeugende Informationen zu schreiben, ohne gründlich zu recherchieren, scheint falsch zu sein. Kopieren Sie die einzureichenden Dokumente mehrmals....

-

Was ist der Unterschied zwischen EBIT und EBITDA?

Was ist der Unterschied zwischen EBIT und EBITDA? Die Differenz zwischen EBIT EBIT GuideEBIT steht für Earnings Before Interest and Taxes und ist eine der letzten Zwischensummen der Gewinn- und Verlustrechnung vor Jahresüberschuss. Das EBIT wird manc...