Was ist der Gewinn pro Aktie (EPS)?

Der Gewinn pro Aktie (EPS) ist eine wichtige Kennzahl zur Bestimmung des Eigenkapitals des StammaktionärsStockholders Equity (auch bekannt als Shareholders Equity) ist ein Konto in der Bilanz eines Unternehmens, das sich aus dem Grundkapital plus einem Teil des Unternehmensgewinns zusammensetzt. EPS misst die Gewinnverteilung jeder Stammaktie im Verhältnis zum Gesamtgewinn des Unternehmens. IFRS verwendet den Begriff „Stammaktien“, um sich auf Stammaktien zu beziehen.

Der EPS-Wert ist wichtig, da er von Investoren und Analysten verwendet wird, um die Unternehmensleistung zu bewerten, um zukünftige Einnahmen vorherzusagen, und den Wert der Aktien des Unternehmens zu schätzen. Je höher der EPS, je rentabler das Unternehmen ist und desto mehr Gewinne stehen zur Ausschüttung an die Aktionäre zur Verfügung.

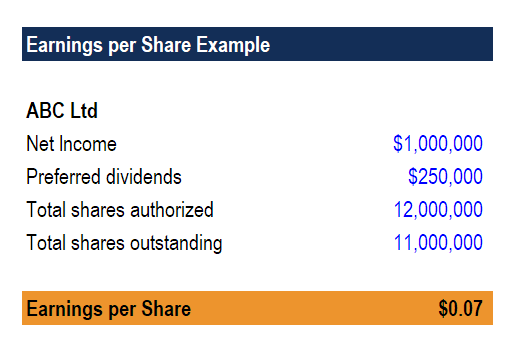

Beispiel für das Ergebnis pro Aktie

Kapitalstrukturen

Kapitalstrukturen, die keine potenziell verwässernden Wertpapiere enthalten, werden als einfache Kapitalstrukturen bezeichnet. Auf der anderen Seite, komplexe Kapitalstrukturen umfassen solche Wertpapiere.

Verwässernde Wertpapiere beziehen sich auf jedes Finanzinstrument, das umgewandelt werden kann oder die Anzahl der ausstehenden Stammaktien des Unternehmens erhöhen kann. Verwässernde Wertpapiere können Wandelanleihen sein, wandelbare Vorzugsaktien, oder Aktienoptionen oder Optionsscheine.

Basisches und verdünntes EPS

Es gibt zwei verschiedene Arten des Gewinns je Aktie: Basic und verdünnt . Die Angabe des Basis-EPS ist erforderlich, da dies die Vergleichbarkeit der Ergebnisse zwischen verschiedenen Unternehmen erhöht. Verdünntes EPS ist erforderlich, um Moral Hazard zu reduzierenMoral HazardMoral Hazard bezieht sich auf die Situation, die auftritt, wenn eine Person die Möglichkeit hat, einen Deal oder eine Situation zu nutzen. zu wissen, dass alle Risiken und Probleme.

Ohne verdünntes EPS, Es wäre für das Management einfacher, die Aktionäre hinsichtlich der Rentabilität des Unternehmens irrezuführen. Dies geschieht durch die Ausgabe von wandelbaren Wertpapieren wie Anleihen, Vorzugsaktien, und Aktienoptionen, die nicht die sofortige Ausgabe von Stammaktien erfordern, aber zu einer zukünftigen Ausgabe führen können.

Basis-EPS Verdünntes EPS Zeigt an, wie viel des Unternehmensgewinns jeder Stammaktie zuzurechnen ist ausstehende Aktien) Betrag des Unternehmensgewinns, der jedem Stammaktionär in einem hypothetischen Szenario zuzurechnen ist, in dem alle verwässernden Wertpapiere in Stammaktien umgewandelt werden

Grundlegende EPS-Formel

Der den Aktionären für EPS-Zwecke zur Verfügung stehende Nettogewinn bezieht sich auf den Nettogewinn abzüglich Dividenden auf Vorzugsaktien. Dividenden an Vorzugsaktionäre stehen Stammaktionären nicht zur Verfügung und müssen zur Berechnung des EPS abgezogen werden.

Es gibt zwei Arten von Vorzugsaktien, die wir kennen müssen: kumulativ und nicht kumulativ . Für kumulierte Vorzugsaktien, der Anspruch des Vorzugsaktionärs ist unabhängig davon, ob er erklärt oder ausgezahlt wird, immer in Abzug zu bringen.

Es sollten nur die Dividenden der aktuellen Periode berücksichtigt werden, keine rückständige Dividende. Für nicht kumulative Vorzugsaktien, die Dividenden sollten nur abgezogen werden, wenn die Dividende erklärt wurde.

Um die Gesamtzahl der Stammaktien zu bestimmen, berechnen wir den gewichteten Durchschnitt der ausstehenden Stammaktien. Anstelle einer Jahresendzahl wird eine gewichtete Durchschnittszahl verwendet, da sich die Anzahl der Stammaktien im Laufe des Jahres häufig ändert.

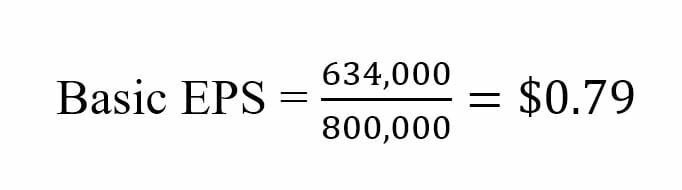

Betrachten Sie das folgende Beispiel:

Angenommen, am 1. Januar 2017, Das Unternehmen XYZ hat Folgendes gemeldet:

Vorzugsaktien: 1, 000, 000 autorisiert, 400, 000 ausgegeben und ausstehend, 4 USD pro Aktie pro Jahr Dividende, kumulativ, Wandelbar zum Kurs von 1 Vorzugsaktie in 5 Stammaktien.

Stammaktien: 5, 000, 000 autorisiert, 800, 000 ausgegeben und ausstehend, kein Nennwert, und keine feste Dividende.

Berechnen Sie den Basis-EPS, wenn das Nettoeinkommen 2 USD beträgt, 234, 000.

Schritt 1:Berechnen Sie den Nettogewinn, der den Stammaktionären zur Verfügung steht

Nettoeinkommen 2 $, 234, 000Weniger:Kumulierte Vorzugsdividenden ($1, 600, 000) Den Stammaktionären zur Verfügung stehendes Nettoeinkommen 634 USD, 000

Schritt 2:Gewichteter Durchschnitt der ausstehenden Aktien

In unserem Beispiel, Es gibt keine Fälle der Ausgabe oder des Rückkaufs von Stammaktien. Deswegen, der gewichtete Durchschnitt entspricht der Anzahl der ausstehenden Aktien:800, 000

Schritt 3:Wenden Sie die grundlegende EPS-Formel an

Laden Sie die kostenlose Vorlage herunter

Geben Sie Ihren Namen und Ihre E-Mail-Adresse in das untenstehende Formular ein und laden Sie jetzt die kostenlose Vorlage herunter!

Berechnung des verdünnten EPS

Bei der Berechnung des verwässerten EPS, wir müssen immer alle potenziellen Stammaktien berücksichtigen und identifizieren.

Eine potenzielle Stammaktie beschreibt jedes Finanzinstrument, das in Zukunft zu einer oder mehreren Stammaktien führen kann. Daher, eine potenziell verwässernde Aktie ist eine Aktie, die den Gewinn pro Aktie verringert, weil der Nennerwert für die Anzahl der Aktien steigt. Wie bereits erwähnt, Zu den potentiellen Stammaktien gehören:

- Wandelanleihen, die in Stammaktien gewandelt werden können

- Wandelbare Vorzugsaktien, die in Stammaktien umgewandelt werden können

- Aktienoptionen und Optionsscheine, die es dem Inhaber ermöglichen, Stammaktien zu einem vorher festgelegten Preis zu kaufen

Bei der Berechnung des verwässerten EPS, wir benutzen immer die if-konvertierte Methode . Die If-Converted-Methode geht davon aus, dass das Wertpapier zu Beginn der Periode in Stammaktien umgewandelt wird, sofern nicht anders angegeben, und dass die Gesellschaft im Laufe des Jahres keine Zinsen oder Vorzugsaktiendividenden gezahlt hat, da angenommen wird, dass die Umwandlung zu Beginn des Jahr.

Denken Sie daran, dass Zinsen auf zahlbare Anleihen eine steuerlich abzugsfähige Ausgabe sind, Dividenden auf Vorzugsaktien jedoch nicht. Schließlich, für Aktienoptionen und Optionsscheine, wir dürfen nur Optionen in Betracht ziehen, die „im Geld“ sind. Sie beziehen sich auf Optionen, bei denen der Ausübungspreis niedriger ist als der durchschnittliche Börsenkurs der Aktien.

Video-Erklärung zum Ergebnis pro Aktie (EPS)

Sehen Sie sich das kurze Video unten an, um die hier behandelten Hauptkonzepte schnell zu verstehen. einschließlich des Gewinns pro Aktie, die Formel für EPS, und ein Beispiel für die EPS-Berechnung.

Bedeutung des Gewinns pro Aktie (EPS)

Anleger kaufen die Aktien eines Unternehmens, um Dividenden zu verdienen und verkaufen die Aktien in Zukunft zu höheren Preisen. Die Ertragskraft eines Unternehmens bestimmt die Dividendenzahlungen und den Wert seiner Aktien am Markt. Somit, Der Gewinn pro Aktie (EPS) ist für bestehende und potenzielle Stammaktionäre sehr wichtig.

Jedoch, Die tatsächliche Ertragskraft eines Unternehmens lässt sich nicht anhand des EPS-Werts für eine Rechnungsperiode beurteilen. Anleger sollten den EPS des Unternehmens für mehrere Jahre berechnen und mit den EPS-Zahlen anderer ähnlicher Unternehmen vergleichen, um die am besten geeignete Anlageoption auszuwählen.

Ein Unternehmen mit einem stetig steigenden EPS-Wert gilt in der Regel als verlässliche Anlageoption. Außerdem, Anleger sollten die EPS-Zahl in Verbindung mit anderen Kennzahlen verwenden, um den zukünftigen Aktienwert eines Unternehmens zu schätzen.

Aktienoptionen – gut oder schlecht?

Viele Unternehmen geben heute als Teil ihres Leistungspakets Aktienoptionen und Optionsscheine an ihre Mitarbeiter aus. Wäre ein solcher Vorteil für Sie attraktiv oder handelt es sich lediglich um eine Marketingtaktik? Obwohl sich die Vorteile als nützlich erweisen können, sie kommen auch mit Einschränkungen. Lassen Sie uns einen Blick auf die Vor- und Nachteile von Aktienoptionsvorteilen werfen.

Vorteile Nachteile Behebt das Thema Moral Hazard – Mitarbeiter sind motiviert, härter zu arbeiten, weil der Wert ihrer Vergütung durch bessere Leistung steigen kann. Mitarbeiter haben möglicherweise eine geringe Risikotoleranz und können daher Sie mögen das mit Aktienoptionen verbundene Risiko möglicherweise nicht. die Optionen haben eine Sperrfrist, in der Mitarbeiter sie erst zu einem späteren Zeitpunkt ausüben können, was hilft, Mitarbeiter zu halten. Wenn Mitarbeiter den Wert der Optionen nicht verstehen, sie werden dies nicht als Vorteil betrachten.Wenn die Optionen ausgeübt werden, Mitarbeiter werden Aktionäre, wodurch sichergestellt wird, dass sie im besten Interesse des Unternehmens handeln. Die Mitarbeiter haben nur begrenzte Möglichkeiten, den Aktienkurs zu beeinflussen, und daher Aktienoptionen sind möglicherweise nicht motivierend genug, um hart zu arbeiten.

Verwandte Lektüre

CFI ist der offizielle globale Anbieter des Financial Modeling and Valuation Analyst (FMVA)™Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierung, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln. Um Ihr Wissen zu erweitern und Ihre Karriere voranzutreiben, siehe die folgenden kostenlosen CFI-Ressourcen:

- Shareholders EquityStockholders EquityStockholders Equity (auch als Shareholders Equity bekannt) ist ein Konto in der Bilanz eines Unternehmens, das aus dem Grundkapital plus . besteht

- Einbehaltene GewinneEinbehaltene GewinneDie Formel für einbehaltene Gewinne stellt den gesamten kumulierten Nettogewinn abzüglich aller an die Aktionäre gezahlten Dividenden dar. Gewinnrücklagen sind Teil

- Earnings SeasonEarnings SeasonDie Earnings Season ist die Zeit, in der börsennotierte Unternehmen ihre Finanzergebnisse auf dem Markt bekannt geben. Die Zeit findet am Ende jedes Quartals statt, d.h., viermal im Jahr für US-Unternehmen. Unternehmen in anderen Regionen haben andere Berichtszeiträume, wie Europa, wo Unternehmen halbjährlich berichten.

- Gewichteter Durchschnitt der ausstehenden AktienGewichteter Durchschnitt der ausstehenden Aktien Der gewichtete Durchschnitt der ausstehenden Aktien bezieht sich auf die Anzahl der Aktien eines Unternehmens, die nach Anpassung um Veränderungen des Grundkapitals über einen Berichtszeitraum berechnet wurde. Die Anzahl der gewichteten durchschnittlichen ausstehenden Aktien wird bei der Berechnung von Kennzahlen wie dem Gewinn pro Aktie (EPS) im Jahresabschluss eines Unternehmens verwendet

Finanzen

-

Wie ich jeden Tag reicher werde

Wie ich jeden Tag reicher werde Ich habe keinen Geldhunger. Im Vergleich zu vor einigen Jahren Als ich weniger Geld hatte, Ich habe immer noch das gleiche Leben. Es ist ein reiches Leben. Ich wache auf, trinke meinen frisch gebrüh...

-

Aktionäre vs. Der Aufsichtsrat

Aktionäre vs. Der Aufsichtsrat Vorstandssitzung Unternehmen haben unterschiedliche Führungsebenen, und einige der Hauptaufgaben des Unternehmens werden zwischen den Aktionären und dem Vorstand aufgeteilt. Die Mitglieder des Verwal...

-

So investieren Sie, wenn Sie sich Sorgen über einen Börsencrash machen

So investieren Sie, wenn Sie sich Sorgen über einen Börsencrash machen Es scheint, dass jedes Mal, wenn ich einen Finanzbericht einschalte, Jemand warnt, dass der Bullenmarkt, den wir seit mehr als acht Jahren genießen, kurz vor dem Zusammenbruch steht. Einige Analysten ...

-

8 Dinge, die Menschen mit guter Bonität niemals tun

8 Dinge, die Menschen mit guter Bonität niemals tun Wenn Sie Ihre Kreditkarte jeden Monat pünktlich bezahlen, kann dies Ihre Kreditwürdigkeit erhöhen, und mit einem ausgezeichneten FICO-Score ist es einfacher, sich für Kredite und einen niedrigen Zinss...