Was ist Downround?

Der Begriff „Down Round“ bezieht sich auf ein Szenario, in dem der Wert eines Unternehmens zum Zeitpunkt der Investition unter dem Wert desselben Unternehmens während einer vorherigen Periode oder Finanzierungsrunde liegt.

Normalerweise während einer Down-Runde, Investoren erwerben Eigenkapital zu einem niedrigeren Preis, im Vergleich zu früheren Investoren. Gleiches gilt für WandelschuldverschreibungenWandelschuldverschreibungEine Wandelschuldverschreibung ist eine Art Schuldverschreibung, die einem Anleger das Recht oder die Pflicht einräumt, die Anleihe zu bestimmten Zeiten der Laufzeit einer Anleihe in eine vorgegebene Anzahl von Aktien des emittierenden Unternehmens umzutauschen. Eine Wandelanleihe ist ein hybrides Wertpapier. Abwärtsrunden können aus verschiedenen Gründen auftreten; jedoch, Häufige Gründe sind ein verstärkter Wettbewerb auf dem Markt, allgemeine Wirtschafts- oder Börsenrückgänge, oder die veränderte Wahrnehmung der Investoren in Bezug auf den Wert des Unternehmens während der Finanzierungsrunde.

Während einer Down-Runde, festgestellt wird, dass ein Unternehmen möglicherweise mehr Kapital benötigt als ursprünglich geplant, und das Unternehmen erkennt, dass sein Wert geringer ist als in der vorherigen Finanzierungsrunde. Eine solche Veräußerung führt zum Verkauf des Eigenkapitals oder der Aktien des Unternehmens zu einem geringeren Preis pro Aktie.

Zusammenfassung

- Down Round bezieht sich auf ein Szenario, in dem der Wert eines Unternehmens zum Zeitpunkt der Investition unter dem Wert desselben Unternehmens während einer vorherigen Periode oder Finanzierungsrunde liegt.

- Normalerweise während einer Down-Runde, Investoren erwerben Eigenkapital zu einem niedrigeren Preis, im Vergleich zu früheren Investoren.

- Down Rounds sind üblich, wenn die vom Unternehmen festgelegten Meilensteine nicht erreicht werden. Die Meilensteine können die Produkt- oder Serviceentwicklung, Meilensteine zur Umsatzgenerierung und Rentabilität, Produktionsleistung, Einstellung von Schlüsselpersonal, usw.

Abwärtsrunden verstehen

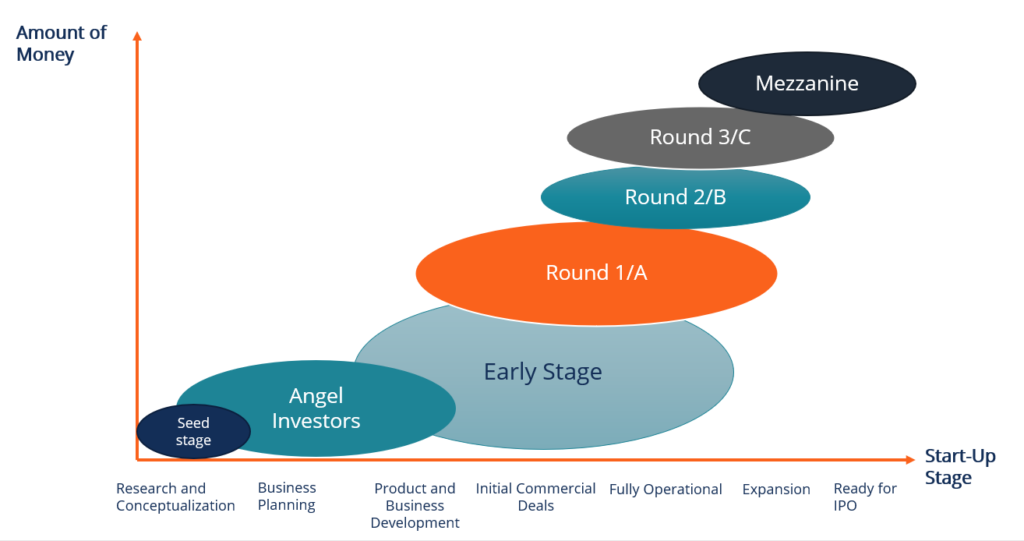

Eine Runde wird verwendet, um auf eine Förderphase hinzuweisen. Üblich für Start-up-Unternehmen, Mittel für das Geschäft werden von Investoren über eine Reihe von Finanzierungsphasen eingeworben. Das folgende Bild gibt einen Überblick über den Zyklus der Anschubfinanzierung bzw. die sogenannten Investitionsphasen:

Das Wachstum eines Unternehmens geht typischerweise mit einer Wertsteigerung des jeweiligen Unternehmens einher. Es bietet dem Unternehmen die Möglichkeit, seine Aktien oder Aktienkurse in Verbindung mit der höheren Bewertung zu erhöhen. Im Gegensatz, während einer Down-Runde, Investoren neigen dazu, das Geschäft mit einem niedrigeren Betrag zu bewerten. Es führt dazu, dass die Aktien und/oder Aktien des Unternehmens zu einem niedrigeren Preis verkauft werden, in Verbindung mit dem Rückgang der Unternehmensbewertung.

Während der Spendenaktion, Unternehmen legen einige Meilensteine oder Benchmarks fest, die von Investoren verwendet werden, um die Leistung des Unternehmens zu bewerten und einen Wert für das Geschäft abzuleiten. Down Rounds sind üblich, wenn die vom Unternehmen festgelegten Meilensteine nicht erreicht werden. Die Meilensteine können die Produkt- oder Serviceentwicklung, Meilensteine zur Umsatzgenerierung und Rentabilität, Produktionsleistung, Einstellung von Schlüsselpersonal, usw.

Obwohl es schwieriger sein kann, ein Start-up zu bewertenStartup-BewertungsmethodenMehrere Start-up-Bewertungsmethoden stehen Finanzanalysten zur Verfügung. Unter, Wir werden einige beliebte Methoden zur Bewertung von Startups diskutieren, Investoren sind in der Regel in der Lage, die Performance des Unternehmens während der nächsten Finanzierungsrunde zu bewerten, und sie neigen dazu, die ursprünglich vom Unternehmen festgelegten Meilensteine zu nutzen. Sollte ein Unternehmen einige der Meilensteine nicht erreichen, Anleger in vorangegangenen Runden können den Nachteil nutzen, um die Aktienkurse und die Gesamtbewertung des Unternehmens zu senken.

Neue Marktteilnehmer führen neue Wettbewerber ein, und es kann, manchmal, führen zu einer Abwärtsrunde. Es kann für Unternehmen schwierig sein, Investoren von ihrem Wert zu überzeugen, wenn sie einem starken Wettbewerb ausgesetzt sind. In einem Szenario, in dem Wettbewerb auf dem Markt vorhanden ist, Anleger neigen dazu, den Wert der Aktienkurse zu senken, um das mit den Anlagen verbundene Risiko zu berücksichtigen.

Mit anderen Worten, der gesunkene Aktienkurs, und niedrigere Unternehmensbewertung durch Investoren, dient ihnen als Absicherungsinstrument. Zusätzlich, Investoren neigen dazu, bestimmte Elemente der Wettbewerber zu untersuchen, um den fairen Wert des Unternehmens für kommende Finanzierungsrunden zu bestimmen.

Außerdem, Down Rounds können auch auf Anleger zurückgeführt werden, die den Wert eines Unternehmens senken, um dem Risikomanagement Rechnung zu tragen Analyse, und Reaktion auf Risikofaktoren, die Teil des Lebens eines Unternehmens sind. Es wird normalerweise mit und Down Rounds bedeuten oft, dass ein Unternehmen oder eine Gesellschaft möglicherweise eine größere Anzahl von Aktien verkaufen muss, um seinen Kapitalbedarf zu decken. Ein solches Szenario kann zu einer Verwässerung der derzeitigen Aktionäre führen, dadurch sinken die Eigentumsverhältnisse.

Schließlich, Abwärtsrunden können zum Vertrauensverlust der Anleger, oder der Markt insgesamt, im Geschäft haben. Die Verwässerung des Eigentums, Vertrauensverlust der Anleger und des Marktes, und eine verminderte Arbeitsmoral des Unternehmens und der Mitarbeiter, die aus einem Abschwung resultiert, kann das Geschäft bis zu einem gewissen Grad unattraktiv machen. Down Rounds werden normalerweise als Versuch eines Unternehmens angesehen, sich über Wasser zu halten.

Einige Alternativen zu Down-Runden sind Sourcing Bridge oder kurzfristige FinanzierungBridge FinancingBridge Financing ist eine Form der temporären Finanzierung, die die kurzfristigen Kosten eines Unternehmens decken soll, bis eine regelmäßige langfristige Finanzierung gesichert ist., Neuverhandlung der Konditionen mit bestehenden Aktionären, die aktuelle Burn-Rate des Unternehmens deutlich zu senken, oder das Geschäft schließen.

Mehr Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- Angel-InvestorenAngel-InvestorEin Angel-Investor ist eine Person oder ein Unternehmen, die Start-up-Unternehmen im Austausch gegen Eigenkapital oder Wandelschuldverschreibungen Kapital zur Verfügung stellt. Sie können eine einmalige Investition oder eine laufende Kapitalspritze bereitstellen, um dem Unternehmen zu helfen, die schwierigen Anfangsphasen zu überstehen.

- Equity Capital Market (ECM)Equity Capital Market (ECM)Der Eigenkapitalmarkt ist eine Teilmenge des Kapitalmarktes, wo Finanzinstitute und Unternehmen interagieren, um Finanzinstrumente zu handeln

- Series-A-FinanzierungSeries-A-FinanzierungDie Series-A-Finanzierung (auch bekannt als Series-A-Runde oder Series-A-Finanzierung) ist eine der Phasen im Kapitalbeschaffungsprozess eines Startups. Im Wesentlichen, Die Series-A-Runde ist die zweite Stufe der Startup-Finanzierung und die erste Stufe der Venture-Capital-Finanzierung.

- Kurs „Grundlagen der Unternehmensbewertung“

Finanzen

- Geld-Meilensteine:Der Leitfaden für Jungvermählten zum Geld

- Heteroskedastizität

- Was ist das Zinsrisiko festverzinslicher Wertpapiere?

- Wie man aufhört, arm zu sein:Den Kreislauf der Armut durchbrechen

- Wie wichtig sind Begünstigte für Kunden?

- Warum Sie ein UGMA/UTMA-Konto für Ihre Kinder eröffnen müssen

-

Die 5 besten Investmentfonds für das Gesundheitswesen auf lange Sicht

Die 5 besten Investmentfonds für das Gesundheitswesen auf lange Sicht Getty Images Es ist schwierig, bei Investmentfonds das Beste aus beiden Welten herauszuholen. Einige Produkte sind vielleicht großartig, um opportunistisch nach Wachstum zu jagen, aber sie ziehen si...

-

Was bedeutet eingetragene Strandrechte?

Was bedeutet eingetragene Strandrechte? Beim Kauf einer Immobilie in Strandnähe Der Zugang zum Strand wird durch verbriefte Strandrechte gewährleistet. Bei den Urkundenrechten das Wort Strand wird verwendet, um jedes Gewässer mit angeschlos...

-

Was ist Marktbreite?

Was ist Marktbreite? Marktbreite bezieht sich auf eine Reihe von technischen Indikatoren, die den Kursanstieg und -rückgang eines bestimmten Aktienindex bewerten. Markt, oder Sektor. Ein Aktienindex wird häufig von Anlege...

-

Diese 3 Worte haben meine ganze Aussicht auf Geld verändert

Diese 3 Worte haben meine ganze Aussicht auf Geld verändert Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...