Was ist die Dividendenwachstumsrate?

Die Dividendenwachstumsrate (DGR) ist die prozentuale Wachstumsrate der Dividende eines Unternehmens. Eine Dividende ist ein Anteil am Gewinn und an den Gewinnrücklagen, den ein Unternehmen an seine Aktionäre ausschüttet. Wenn ein Unternehmen einen Gewinn erwirtschaftet und einbehaltene Gewinne ansammelt, Diese Erträge können entweder in das Unternehmen reinvestiert oder als Dividende an die Aktionäre ausgeschüttet werden. in einem bestimmten Zeitraum erreicht. Häufig, der DGR wird jährlich berechnet. Jedoch, Falls benötigt, er kann auch vierteljährlich oder monatlich berechnet werden.

Die Dividendenwachstumsrate ist eine wichtige Kennzahl, insbesondere bei der Bestimmung der langfristigen Rentabilität eines Unternehmens. Da Dividenden aus den Gewinnen des Unternehmens ausgeschüttet werden, einbehaltene GewinneDie Formel der einbehaltenen Gewinne stellt alle kumulierten Nettoerträge abzüglich aller an die Aktionäre gezahlten Dividenden dar. Gewinnrücklagen sind Teil, man kann seine Fähigkeit, seine Rentabilität aufrechtzuerhalten, beurteilen und analysieren, indem man den DGR im Zeitverlauf vergleicht.

Dividendenwachstumsrate und die Preisgestaltung eines Wertpapiers

Ebenfalls, die Dividendenwachstumsrate kann bei der Preisgestaltung eines Wertpapiers verwendet werden. Sie ist eine wesentliche Variable im Dividendendiskontierungsmodell (DDM).

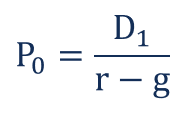

Das Dividendendiskontierungsmodell basiert auf der Idee, dass der aktuelle Aktienkurs des Unternehmens gleich dem Nettobarwert istNet Present Value (NPV)Net Present Value (NPV) ist der Wert aller zukünftigen Cashflows (positiv und negativ) über die gesamte Lebensdauer einer auf die Gegenwart abgezinsten Investition. der zukünftigen Dividenden des Unternehmens. Mathematisch, das Dividendendiskontierungsmodell wird mit der folgenden Gleichung geschrieben:

Woher:

- P 0 – der aktuelle Aktienkurs des Unternehmens

- D 1 – die Dividenden des nächsten Jahres

- R – Eigenkapitalkosten des Unternehmens

- g – die Dividendenwachstumsrate

So berechnen Sie die Dividendenwachstumsrate

Die einfachste Methode zur Berechnung des DGR besteht darin, die Wachstumsraten für die ausgeschütteten Dividenden zu ermitteln.

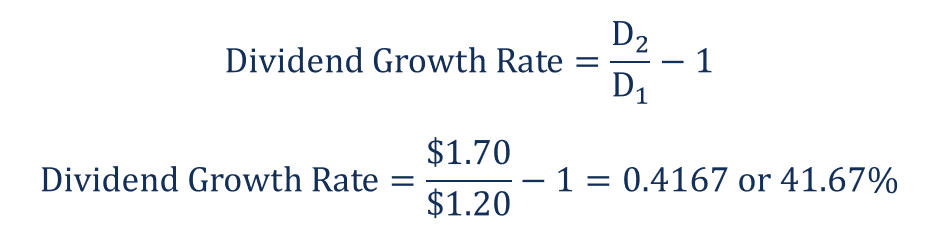

Nehmen wir an, ABC Corp. zahlte seinen Aktionären im ersten Jahr 1,20 US-Dollar und im zweiten Jahr 1,70 US-Dollar. Um die Wachstumsrate der Dividende von Jahr eins bis Jahr zwei zu bestimmen, wir verwenden die folgende Formel:

Jedoch, in manchen Fällen, B. bei der Bestimmung der Dividendenwachstumsrate im Dividendendiskontierungsmodell, wir müssen die zukunftsweisende Wachstumsrate erarbeiten.

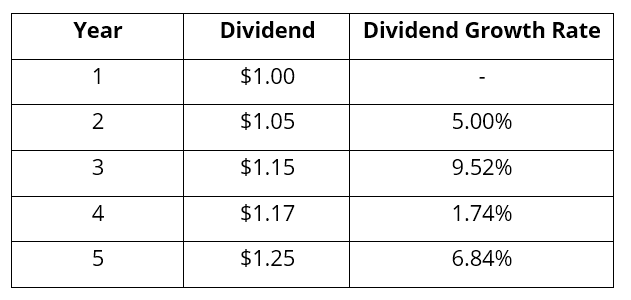

Bevor Sie die Ansätze studieren, betrachten wir das folgende Beispiel. Nachfolgend finden Sie die Aufstellung der gezahlten Dividenden von ABC Corp. mit der berechneten jährlichen DGR:

Es gibt drei Hauptansätze, um die zukunftsgerichtete Wachstumsrate zu berechnen:

- Verwenden Sie historische Dividendenwachstumsraten.

A. Mit dem historischen DGR, Wir können das arithmetische Mittel der Raten berechnen:

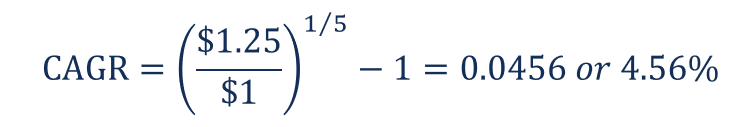

B. Wir können auch die historische DGR des Unternehmens verwenden, um die durchschnittliche jährliche Wachstumsrate (CAGR) zu berechnen:

2. Beobachten Sie die in der Branche, in der das Unternehmen tätig ist, vorherrschende Dividendenwachstumsrate.

Stellen Sie sich vor, dass der durchschnittliche DGR in der Branche, in der die ABC Corp. tätig ist, bei 4% liegt. Dann, Wir können diesen Satz für ABC Corp.

- Berechnen Sie die nachhaltige Wachstumsrate.

Die nachhaltige Wachstumsrate ist die maximale Wachstumsrate, die ein Unternehmen ohne externe Finanzierung aufrechterhalten kann. Die nachhaltige Wachstumsrate lässt sich mit folgender Formel ermitteln:

Wenn der ROEReturn on Equity (ROE)Return on Equity (ROE) von ABC Corp. ein Maß für die Rentabilität eines Unternehmens ist, das die Jahresrendite (Nettoeinkommen) eines Unternehmens dividiert durch den Wert seines gesamten Eigenkapitals (dh 12%) . Der ROE kombiniert die Gewinn- und Verlustrechnung und die Bilanz, da das Nettoergebnis oder der Gewinn dem Eigenkapital gegenübergestellt wird. 15 % und die Ausschüttungsquote 65 % beträgt, dann beträgt die nachhaltige Wachstumsrate des Unternehmens:

Mehr Ressourcen

CFI bietet den Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden CFI-Ressourcen sind hilfreich:

- CAGR-RechnerCAGR-RechnerDieser CAGR-Rechner hilft Ihnen, die durchschnittliche jährliche Wachstumsrate einer Investition zu bestimmen. CAGR ist ein großartiges Maß für Wachstum, da es den Effekt der Compoundierung auf das Wachstum isolierte, die manchmal von anderen Wachstumskennzahlen verdeckt wird. CAGR steht für die durchschnittliche jährliche Wachstumsrate.

- Capital Gains YieldCapital Gains YieldCapital Gains Yield (CGY) ist die in Prozent ausgedrückte Kurssteigerung einer Anlage oder eines Wertpapiers. Da die Berechnung der Kapitalertragsrendite den Marktpreis eines Wertpapiers im Zeitverlauf berücksichtigt, es kann verwendet werden, um die Schwankung des Marktpreises eines Wertpapiers zu analysieren. Siehe Berechnung und Beispiel

- Ex-Dividenden-DatumEx-Dividenden-DatumDas Ex-Dividenden-Datum ist ein Anlagebegriff, der bestimmt, welche Aktionäre Anspruch auf den Erhalt erklärter Dividenden haben. Wenn ein Unternehmen eine Dividende ankündigt, Der Verwaltungsrat hat einen Nachweisstichtag festgelegt, an dem nur Aktionäre, die zu diesem Zeitpunkt in den Büchern der Gesellschaft eingetragen sind, Anspruch auf Dividenden haben.

- Return on Total CapitalReturn on Total CapitalReturn on Total Capital (ROTC) ist eine Kapitalrendite, die quantifiziert, wie viel Rendite ein Unternehmen durch die Nutzung seiner Kapitalstruktur erwirtschaftet hat. Dieses Verhältnis unterscheidet sich von der Eigenkapitalrendite (ROCE), da erstere die Rendite quantifiziert, die ein Unternehmen mit seiner Common-Equity-Investition erzielt hat.

Finanzen

-

Können Sie gegen Ihre Rente Kredite aufnehmen?

Können Sie gegen Ihre Rente Kredite aufnehmen? In den meisten Fällen, Ihnen drohen Strafen und Steuern, wenn Sie eine Rente als Sicherheit verwenden. Eine Annuität ist ein Altersvorsorgeprodukt mit steuerbegünstigtem Wachstum. Renten sind entwede...

-

Wie berechnet man CARG

Wie berechnet man CARG Wie berechnet man CARG CARG steht für Compound Annual Rate Growth, das häufiger als CAGR abgekürzt wird. CAGR stellt typischerweise eine über mehrere Jahre berechnete jährliche Rate des Investitionsw...

-

8 Geldfehler mit 20, die Sie um 30 verschulden werden

8 Geldfehler mit 20, die Sie um 30 verschulden werden Nur wenige Fehler sind schwieriger zu löschen als Geldfehler. Die Fehler der Jugend verfolgen uns noch lange nachdem wir unser Verhalten geändert haben und zu Modellen verantwortungsvoller persönliche...

-

Kann ich alte S&H Green Stamps einlösen?

Kann ich alte S&H Green Stamps einlösen? Sie können alte Briefmarken sammeln. S&H Green Stamps waren Teil eines Kundenbindungsprogramms, das sich von den 1930er bis in die 1970er Jahre großer Beliebtheit erfreute. Kunden erhielten Briefmark...