Wie können wir die Verschuldungsrendite berechnen?

Die Verschuldungsrendite bezieht sich auf die Rendite, die ein Anleger erwarten kann, wenn er einen Schuldtitel bis zur Fälligkeit hält. Zu diesen Instrumenten gehören staatlich besicherte T-BillsTreasury Bills (T-Bills)Treasury Bills (kurz T-Bills) sind ein kurzfristiges Finanzinstrument, das vom US-Finanzministerium mit Laufzeiten von wenigen Tagen bis zu 52 Wochen emittiert wird., UnternehmensanleihenAnleihenAnleihen sind festverzinsliche Wertpapiere, die von Unternehmen und Regierungen zur Kapitalbeschaffung ausgegeben werden. Der Emittent der Anleihe leiht sich beim Anleihegläubiger Kapital und leistet für einen bestimmten Zeitraum feste Zahlungen zu einem festen (oder variablen) Zinssatz., Private-Debt-Vereinbarungen, und andere festverzinsliche WertpapiereFestverzinsliche WertpapiereFestverzinsliche Wertpapiere sind eine Art von Schuldtiteln, die Erträge in Form von regelmäßigen, oder fest, Zinszahlungen und Tilgungen der. In diesem Artikel, Wir werden die vier verschiedenen Arten von Renditen untersuchen:Bankdiskont, Haltedauer, Geldmarkt, und effektiv jährlich.

Bankdiskontrendite (BDY)

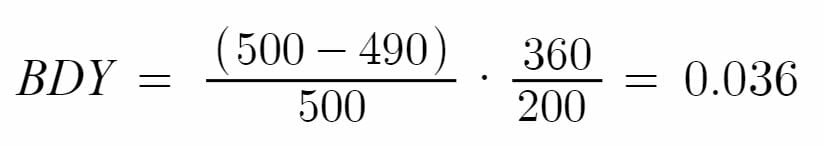

Die BDY-Formel ist am besten geeignet, um die Rendite von kurzfristigen Schuldtiteln wie staatlichen T-Bills zu berechnen. Die Formel zur Berechnung des BDY lautet:

Woher:

D – Abschlag/Agio vom Nennwert (Nennwert – Marktpreis)

F – Nennwert

360 – Anzahl Tage im Jahr (gemäß Bankkonventionen)

T – Anzahl Tage bis Fälligkeit

BDY-Beispiel

Ein Investor möchte eine US-T-Rechnung kaufen. Der aktuelle Marktpreis beträgt 490 US-Dollar und das Wertpapier hat einen Nennwert von 500 US-Dollar. Die T-Rechnung ist ab heute in 200 Tagen fällig. Sollte der Anleger den T-Bill heute kaufen, Was ist der erwartete BDY?

Der BDY für diese Investition ist 3,6% .

Halteperiodenrendite (HPY)

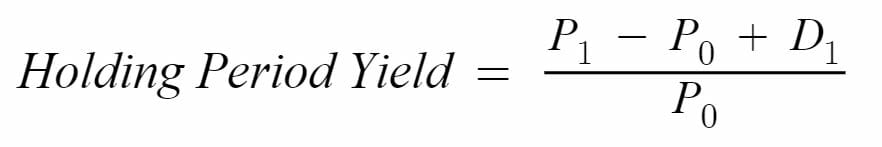

HPY misst alle Kapitalgewinne und/oder -verluste aus Schuldtiteln, die während einer bestimmten Haltedauer entstanden sind. Die Formel zur Berechnung von HPY lautet:

Woher:

P1 – Kurs des Wertpapiers am Ende der Haltedauer (Fälligkeit)

P0 – Kurs des Wertpapiers zu Beginn der Haltedauer (Kaufpreis)

D1 – Barausschüttungen während der Haltedauer (Coupons)

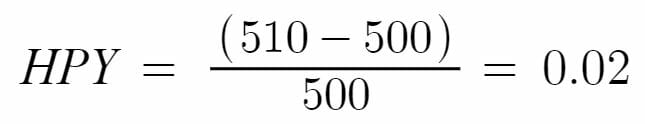

HPY-Beispiel

Ein Investor kauft einen T-Bill zum Nennwert für 500 US-Dollar. Anschließend verkauft er den T-Bill bei Fälligkeit für 510 US-Dollar. Was ist sein HPY?

Der HPY für diese Investition ist 2% . Beachten Sie, dass T-Bills Nullkupon-Wertpapiere sind und den Anlegern keinen monatlichen Kupon zahlen. Daher, der D1-Term in diesem Beispiel ist gleich 0.

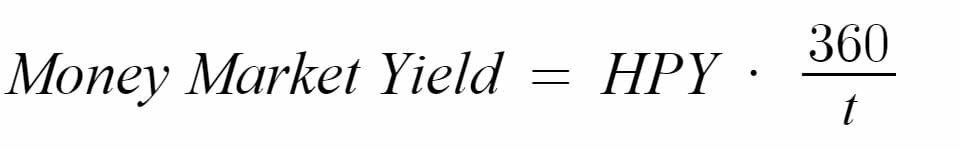

Geldmarktrendite (MMY)

MMY berechnet die Rendite hochliquider, kurzfristige Schuldtitel wie Einlagenzertifikate, Handelspapier, oder T-Rechnungen. MMY unterscheidet sich von BDY, da es die Rendite basierend auf dem Kaufpreis des Wertpapiers und nicht auf dem Nennwert des Wertpapiers berechnet. Die Gleichung für MMY lautet:

Woher:

360 – Anzahl Tage im Jahr (gemäß Bankkonventionen)

T – Anzahl Tage bis Fälligkeit

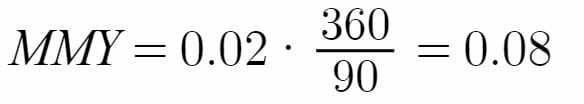

MMY-Beispiel

In diesem Beispiel werden dieselben Zahlen wie im obigen HPY-Beispiel verwendet. Jetzt, Wir erfahren, dass die T-Rechnung eine 3-Monats-T-Rechnung war, die in 90 Tagen fällig wird. Was ist der MMY der Investition?

Unter Verwendung des HPY, das wir zuvor berechnet haben, der MMY dieser Investition ist 8% .

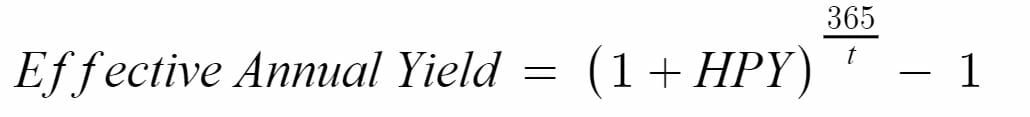

Effektiver Jahresertrag (EAY)

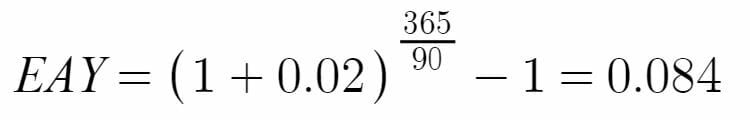

EAY ist im Wesentlichen die annualisierte Version von HPY. Er liefert eine Zahl, die leicht mit den Jahresrenditen anderer Wertpapiere vergleichbar ist. Die Gleichung für EAY lautet:

Woher:

365 – Anzahl Tage im Jahr (abweichend von Bankkonvention)

T – Anzahl Tage bis Fälligkeit

EAY-Beispiel

In diesem Beispiel werden dieselben Zahlen wie in den obigen HPY- und MMY-Beispielen verwendet. wobei HPY 0,02 und t 90 Tage beträgt.

Die annualisierte Rendite für diese Investition beträgt 8,4 % .

Mehr Ressourcen

Wir hoffen, Ihnen hat die Erklärung von CFI zur Schuldenrendite gefallen. CFI bietet die Zertifizierung Financial Modeling &Valuation Analyst (FMVA)™Werden Sie zum zertifizierten Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung zum Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie für Ihre Finanzkarriere benötigen. Melden Sie sich noch heute an! Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um mehr über verwandte Themen zu erfahren, Sehen Sie sich die folgenden CFI-Ressourcen an:

- WandelanleiheWandelanleiheEine Wandelanleihe ist eine Art von Schuldverschreibung, die einem Anleger das Recht oder die Pflicht einräumt, die Anleihe zu bestimmten Zeiten der Laufzeit einer Anleihe in eine vorgegebene Anzahl von Aktien des emittierenden Unternehmens umzutauschen. Eine Wandelanleihe ist ein hybrides Wertpapier

- Risikofreier ZinssatzRisikofreier ZinssatzDer risikofreie Zinssatz ist der Zinssatz, den ein Anleger für eine Anlage ohne Risiko erwarten kann. In der Praxis, der risikofreie Zinssatz wird im Allgemeinen als gleich dem Zinssatz angesehen, der für einen 3-Monats-Schatzwechsel des Staates gezahlt wird, im Allgemeinen die sicherste Investition, die ein Anleger tätigen kann.

- LiquiditätsprämieLiquiditätsprämieEine Liquiditätsprämie entschädigt Anleger für Investitionen in Wertpapiere mit geringer Liquidität. Liquidität bezieht sich darauf, wie leicht eine Anlage gegen Bargeld verkauft werden kann. T-Bills und Aktien gelten als hochliquide, da sie in der Regel jederzeit zum aktuellen Marktpreis verkauft werden können. Auf der anderen Seite, Anlagen wie Immobilien oder Schuldtitel

- Grundlagenkurs für festverzinsliche Anlagen – CFI

Finanzen

-

Was ist kumulative Abstimmung?

Was ist kumulative Abstimmung? Kumulative Abstimmung, auch Akkumulationsabstimmung oder gewichtete Abstimmung genannt, ist ein Mehrstimmigkeitssystem, das von Unternehmen verwendet wird, um eine proportionalere Vertretung der Aktio...

-

Was ist eine Hedge-Klausel?

Was ist eine Hedge-Klausel? Eine Absicherungsklausel ist eine Klausel, die in Finanzberichten und Dokumenten zu finden ist. Ihr Zweck besteht darin, den Verfasser von Finanzberichten und Finanzdokumenten vor Risiken oder Haftung...

-

Was ist das Wertpapiergesetz von 1933?

Was ist das Wertpapiergesetz von 1933? Der Securities Act von 1933 war das erste wichtige Bundeswertpapiergesetz, das nach dem Börsencrash von 1929 verabschiedet wurde. Das Gesetz wird auch als Truth in Securities Act bezeichnet. das Bunde...

-

Wie viel in Investmentfonds investieren, um ₹ 1 Crore zu verdienen?

Wie viel in Investmentfonds investieren, um ₹ 1 Crore zu verdienen? Auf der Suche nach Anlagemöglichkeiten, um einen bestimmten Betrag zu erzielen, Es gibt mehrere Fragen, die Sie sich stellen müssen. Zuerst, Bestimmen Sie den Zeitrahmen, in dem Sie Ihr Ziel erreichen...