Finanzmodellierung definiert:Übersicht,

Wenn Sie jemals eine einfache Excel-Formel erstellt haben, um zu testen, wie sich die Änderung einer Variablen auf Ihren Umsatz auswirkt, Sie haben bereits eine Art einfaches Finanzmodell erstellt. Finanzmodelle sind im Wesentlichen komplexe Rechner – normalerweise in Tabellenkalkulationen eingebaut –, die Informationen über wahrscheinliche Ergebnisse basierend auf Annahmen aus Finanzprognosen liefern. Geschäftseinschätzungen, die von Bewertungen bis hin zu Kreditrisiken reichen, basieren auf Finanzmodellen.

Video:Was ist Finanzmodellierung?

Was ist Finanzmodellierung?

Finanzmodellierung ist ein Werkzeug zur Bestimmung wahrscheinlicher finanzieller Ergebnisse basierend auf der historischen Leistung eines Unternehmens und Annahmen über zukünftige Einnahmen. Ausgaben und andere Variablen. Die Finanzmodellierung basiert auf Finanzprognosen:Es nimmt die Annahmen einer Prognose und spielt sie anhand des Jahresabschlusses eines Unternehmens aus, um zu zeigen, wie diese Aussagen in der Zukunft aussehen könnten. Da Modelle aus Jahresabschlüssen erstellt werden, sie generieren meistens Ergebnisse für einen Monat, Quartal oder Jahr.

Die meisten Finanzmodelle werden in einer Excel-Tabelle erstellt und erfordern eine manuelle Dateneingabe. Einer der einfachsten Typen, als Drei-Aussagen-Modell bekannt, verlangt nur eine Gewinn- und Verlustrechnung, Bilanz, Kapitalflussrechnung und unterstützende Zeitpläne. Jedoch, die Verwendungsmöglichkeiten für Modelle sind sehr unterschiedlich, manche sind also viel komplexer. Unternehmen passen Modelle routinemäßig für ihre eigenen Zwecke an.

Es gibt Software, die es Benutzern ermöglicht, Prognoseschätzungen mit einem strengen, vorgefertigte statistische Modellierungs-Engine. Mit wenigen Klicks, prädiktive Modellierung sammelt historische Daten, sie mit statistischen Modellen nach Industriestandard abgleichen und ein Dashboard generieren, bietet Vorhersagen für zukünftige Finanzergebnisse und ermöglicht es Benutzern, vorhergesagte Werte direkt in ihren Plan oder ihre Prognose anzuwenden. Diese Software kann in Tabellenkalkulationstools wie Excel integriert werden, sodass Sie Daten selbst schneiden und würfeln können. Es kann Ihre historischen Daten auch selbst durch vorgefertigte Modelle ausführen. um Finanzprognosen ohne Ihre Eingabe zu erstellen.

Wofür wird ein Finanzmodell verwendet?

Finanzmodelle sind für viele Anwendungen nützlich. Unternehmen verwenden sie häufig für:

- Bewertungen und Kapitalbeschaffung . Wenn Sie an die Öffentlichkeit gehen möchten, zum Beispiel, Banker führen Finanzmodelle durch, um den Wert des Unternehmens zu bestimmen. Möglicherweise müssen Sie auch Modelle bereitstellen, um Risikokapitalfinanzierungen zu erhalten, Kredite oder andere Finanzierungsformen.

- Budgetierung und Prognose . Budget- und Prognosemodelle helfen dem Finanzwesen, die Leistung des Unternehmens basierend auf den Eingaben seiner verschiedenen Komponenten zu verstehen. Wie jedes Programm, Abteilung und Geschäftseinheit erstellen ihr eigenes Budget, Sie können sie dann in einem einzigen Gesamtfinanzmodell für das gesamte Unternehmen zusammenfassen, um Ressourcen zuzuweisen und die Finanzergebnisse für das kommende Jahr vorherzusagen.

- Messung möglicher Ergebnisse von Managemententscheidungen . Sie könnten ein Finanzmodell verwenden, um Umsatzänderungen vorherzusagen, wenn Sie sagen, erhöhen Sie den Preis Ihres meistverkauften Produkts im nächsten Jahr.

- Bonitätsanalyse . Investoren werden Finanzmodelle verwenden, um die Wahrscheinlichkeit zu bestimmen, dass Ihr Unternehmen seine Schulden zurückzahlt, wenn sie dir Geld leihen sollen.

Warum sind Finanzmodelle wichtig?

Finanzmodelle sind die einfachste Möglichkeit, die Leistung zu berechnen und die prognostizierten Ergebnisse für Ihr Unternehmen auszudrücken. Je nach konkretem Modell, sie können Sie bezüglich des Risikogrades beraten, das mit der Umsetzung bestimmter Entscheidungen verbunden ist. Finanzmodelle können auch verwendet werden, um einen effektiven Jahresabschluss zu erstellen, der die Finanzen und den Betrieb des Unternehmens widerspiegelt. Dies ist wichtig für das Pitchen von Investoren, Kredite zu sichern oder den Versicherungsbedarf zu kalkulieren. Die Anwendungen sind nahezu grenzenlos, aber die Grundidee ist, dass sie Ihnen helfen zu verstehen, wo Ihr Unternehmen jetzt steht. wie es sich in der Vergangenheit entwickelt hat und was in der Zukunft zu erwarten ist.

Wer verwendet Finanzmodelle?

Jeder, der ein Interesse an der finanziellen Leistung und den Aussichten eines Unternehmens hat, könnte ein Finanzmodell verwenden, und es gibt Kurse zur Entwicklung der Fähigkeit. Jedoch, Fachleute in der Geschäftsentwicklung, Buchhaltung, Finanzplanung und -analyse (FP&A), Aktienforschung, Private Equity und Investment Banking entwickeln im Rahmen ihrer üblichen Aufgaben häufig Modelle. Jeder dieser Analysten verwendet je nach Schwerpunkt seines Geschäfts unterschiedliche Arten von Modellen.

Was sind einige Beispiele für Finanzmodelle?

Die Formen von Finanzmodellen sind so unterschiedlich wie ihre Funktionen. Zum Beispiel, das bereits erwähnte Drei-Statement-Modell ist die grundlegendste Variante. Es nimmt einfach frühere Abschlüsse und projiziert sie in die Zukunft. Es bietet einen vollständigen Überblick über die Vergangenheit des Unternehmens, Gegenwart und Zukunft und hat den zusätzlichen Vorteil, dass Sie sehen können, was passieren würde, wenn Sie einige Annahmen ändern würden. Zum Beispiel, Was würde passieren, wenn wir 200 weitere Einheiten verkaufen würden? Oder, Was wäre, wenn wir unsere Arbeitskosten um 12 % senken würden?

Ein weiteres Beispiel für ein Finanzmodell ist das Discounted-Cashflow-Modell. Um die Bewertung für ein ganzes Unternehmen oder ein bestimmtes Projekt oder eine Investition zu ermitteln, Viele Analysten würden dieses Modell verwenden, um den aktuellen Wert des Unternehmens zu ermitteln und die zukünftige Leistung vorherzusagen.

Die zentralen Thesen

- Gute Finanzmodelle sind leicht verständlich und für ihren Zweck gut geeignet.

- Wenn Sie über Grundkenntnisse im Rechnungswesen und solide Excel-Kenntnisse verfügen, Sie können ein grundlegendes Finanzmodell erstellen.

- Finanzierungsmodelle unterscheiden sich in Struktur und Zweck, aber es gibt einige wichtige Industriestandards zu befolgen, einschließlich derjenigen rund um Farbcodierung und Formatierung.

- Ein Finanzmodell ist nur so gut wie die Annahmen und Formeln, auf denen es aufgebaut ist. Überprüfen Sie daher Ihre Zahlen gründlich.

- Nehmen Sie keine Annahmen in Ihre Formel auf, und geben Sie dasselbe Datum nicht zweimal in Ihr Arbeitsblatt ein. Das Ändern Ihrer Annahmen sollte sich automatisch auf die Ausgaben im gesamten Arbeitsblatt auswirken.

Beispiele für Finanzmodellierung

Um sich ein besseres Bild von einem verwendeten Finanzmodell zu machen, Stellen Sie sich vor, eine Bäckerei erwirbt ein Süßwarenunternehmen. Die Bäckerei könnte ein komplexes Finanzmodell für Fusionen und Übernahmen verwenden, um die Bewertung beider Unternehmen zusammenzufassen und die neue Bewertung des zusammengeschlossenen Unternehmens vorzulegen.

Beim Pitching an einen Investor, Ihr Unternehmen erstellt möglicherweise Modelle, die das Wachstum demonstrieren, das Investoren erwarten können, basierend auf den prognostizierten Umsätzen Ihres Unternehmens oder Verbesserungen der Gemeinkosten aufgrund von Skaleneffekten.

Oder, wenn Ihre Druckerei mit einer Kreditfinanzierung ein neues Geschäft aufbauen möchte, Anhand von Modellen ermittelt die Bank die Bonität Ihres Unternehmens und die Erfolgswahrscheinlichkeit Ihres neuen Standorts.

Best Practices für die Finanzmodellierung

Auch bei aller Vielfalt und Individualisierung der Finanzmodelle, es gibt einige allgemeine branchenerwartungen, Formatierung und Best Practices. Die besten Modelle sind leicht zu lesen, präzise, optimal auf die Anwendung abgestimmt und flexibel genug, um die Komplexität der anstehenden Aufgabenstellung vollständig zu bewältigen. Hier sind einige Best Practices:

- Verständnis für das Problem entwickeln, die Benutzer der Modelle und das übergeordnete Ziel des Modells.

- Es sei denn, Sie können es absolut nicht vermeiden, Konstruieren Sie das gesamte Finanzmodell auf einem Arbeitsblatt. Dies macht das Modell leichter verständlich und verhindert Benutzerfehler.

- Für mehr Übersichtlichkeit und Flexibilität, gruppieren Sie Ihre Abschnitte. Beginnen Sie mit Ihren Annahmen, dann Ihre Bilanz und Gewinn- und Verlustrechnung. Ihre Abschnitte variieren je nachdem, welches Finanzmodell Sie verwenden, aber halten Sie sie in logischen Gruppen, die leicht zu unterscheiden sind.

- Befolgen Sie die Standardprotokolle für die Farbcodierung. Verwenden Sie eine blaue Schrift für hartcodierte Zahlen (Annahmen). Formeln sollten schwarz sein. Grün ist für Links zu anderen Arbeitsblättern reserviert, und Rot zeigt Links zu anderen Dateien an.

- Achten Sie im gesamten Modell auf konsistente Zahlenformate. Zum Beispiel, Wenn Sie negative Dollarwerte mit Klammern kennzeichnen, Sie sollten immer Klammern verwenden. In Excel, Sie können diese Konsistenz beibehalten, indem Sie mit der rechten Maustaste auf alle Zellen klicken, die Finanzwerte darstellen. Wählen Sie "Zellen formatieren, “ wählen Sie die Registerkarte Nummer und klicken Sie auf „Buchhaltung“. Sie können auch „Währung, “, aber dies bietet mehr Optionen und damit mehr Möglichkeiten für versehentliche Inkonsistenzen.

- Um Fehler zu vermeiden und die Lesbarkeit des Modells zu erhalten, Jeder Wert sollte eine Zelle für sich haben und nur einmal im Blatt vorkommen. Sie sollten niemals eine Annahme in eine Formel einbetten. Wenn Sie tun, Sie werden wahrscheinlich vergessen, dass es da ist, wenn Sie Ihr Modell anpassen. und dies könnte die Genauigkeit Ihrer Ausgabe später erheblich beeinträchtigen.

- Halten Sie Ihre Formeln so einfach wie möglich, und unterteilen Sie komplexe Berechnungen in mehrere Formeln.

- Überprüfe deine Zahlen und deine Formeln. Ihr Modell ist nur so gut wie seine Konstruktion, und Ihre Ausgabe ist nur so gut wie die Daten, mit denen Sie sie generieren.

- Testen Sie Ihr Modell. Versuchen Sie, Szenarien zu konstruieren, damit es scheitert, damit Sie es verfeinern oder zumindest seine Grenzen verstehen können.

12 Schritte zum Aufbau eines Finanzmodells

Ein grundlegendes Finanzmodell lässt sich relativ einfach in Excel erstellen. und es ist gut, um die Excel-Kenntnisse zu üben, Formellogik und Konventionen, die Sie später benötigen, um komplexere Modelle zu erstellen. Außerdem können Sie mit Ihren Annahmen herumspielen, um zu sehen, wie sich diese auf die Ausgabe auswirken. Befolgen Sie diese Schritte, um ein Basismodell zu erstellen:

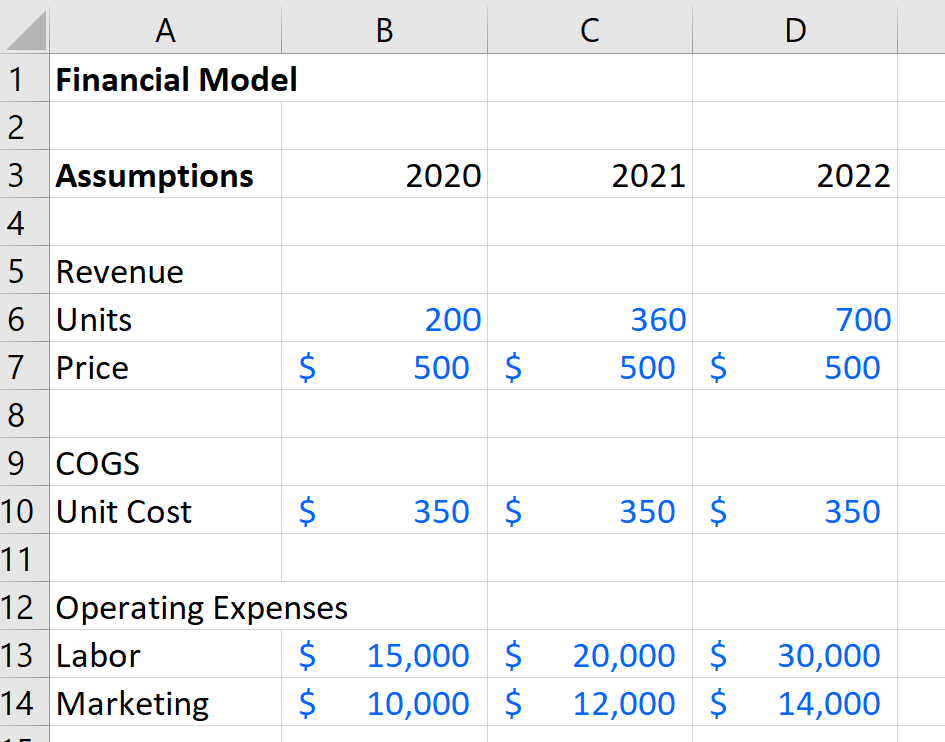

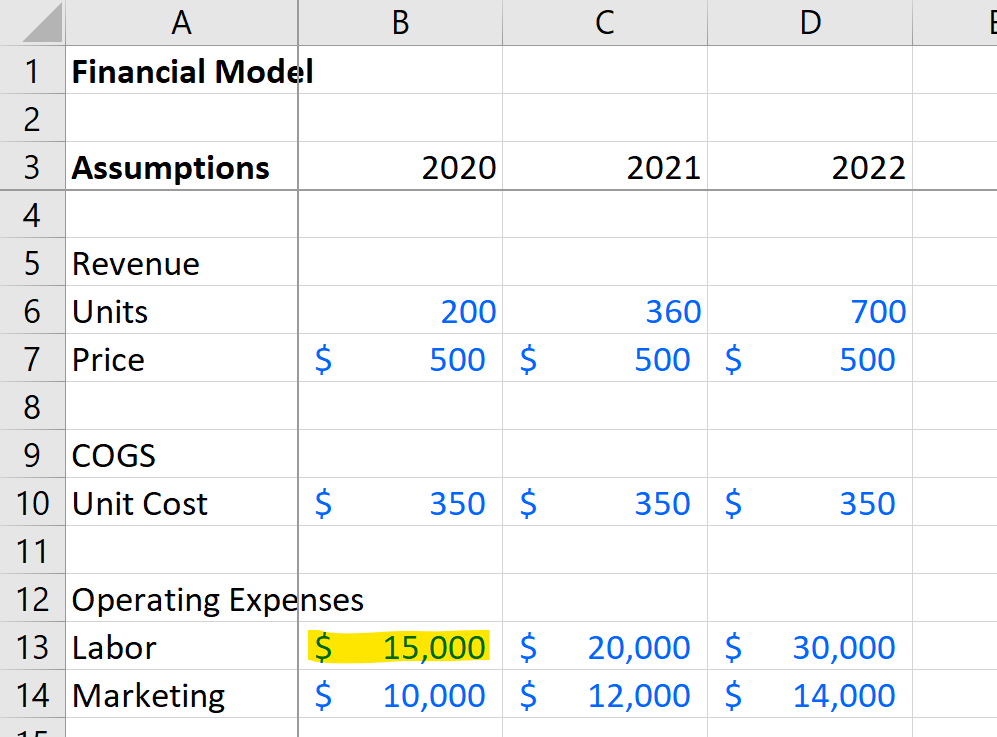

1. Erstellen Sie eine neue Tabelle und beschriften Sie die erste Zeile mit „Annahmen“. Spalten B beschriften, C, und D mit drei zukünftigen Geschäftsjahren. In diesen Spalten, Sie machen Vorhersagen über Ihre Leistung in jedem dieser Jahre, für eine Vielzahl von Metriken.

2. Zeilen mit Umsatz beschriften, Einheiten, Preis, Kosten der verkauften Waren (COGS) und Betriebskosten wie Marketing, Arbeit oder welche Ausgabenkategorien für Ihr Unternehmen relevant sind.

3. Tragen Sie die Werte mit Ihren Annahmen ein, basierend auf Finanzprognosen und Ihren aktuellen Jahresabschlüssen. Verwenden Sie in den entsprechenden Zellen eine blaue Schrift, die sich leicht von Schwarz unterscheiden lässt. Denken Sie daran, alle Dollarzahlen mit dem Buchhaltungszahlenformat zu formatieren, indem Sie mit der rechten Maustaste auf die Zellen klicken. Gehen Sie zu "Zellen formatieren" und wählen Sie "Buchhaltung" auf der Registerkarte "Zahlen".

In diesem Stadium, dein Arbeitsblatt sollte ungefähr so aussehen:

4. Dies ist ein guter Zeitpunkt, um Scheiben einzufrieren. Um das zu erreichen, Markieren Sie Zelle B4 oder eine Entsprechung in Ihrem Arbeitsblatt, gehen Sie in der Taskleiste auf "Ansicht", und klicken Sie auf "Fenster einfrieren". Dadurch bleiben Ihre Beschriftungen sichtbar, während Sie im Blatt hin- und herwechseln. Wenn Sie im weiteren Verlauf auf die Zeilennummern achten, Sie werden sehen, wie dies die Lesbarkeit verbessert.

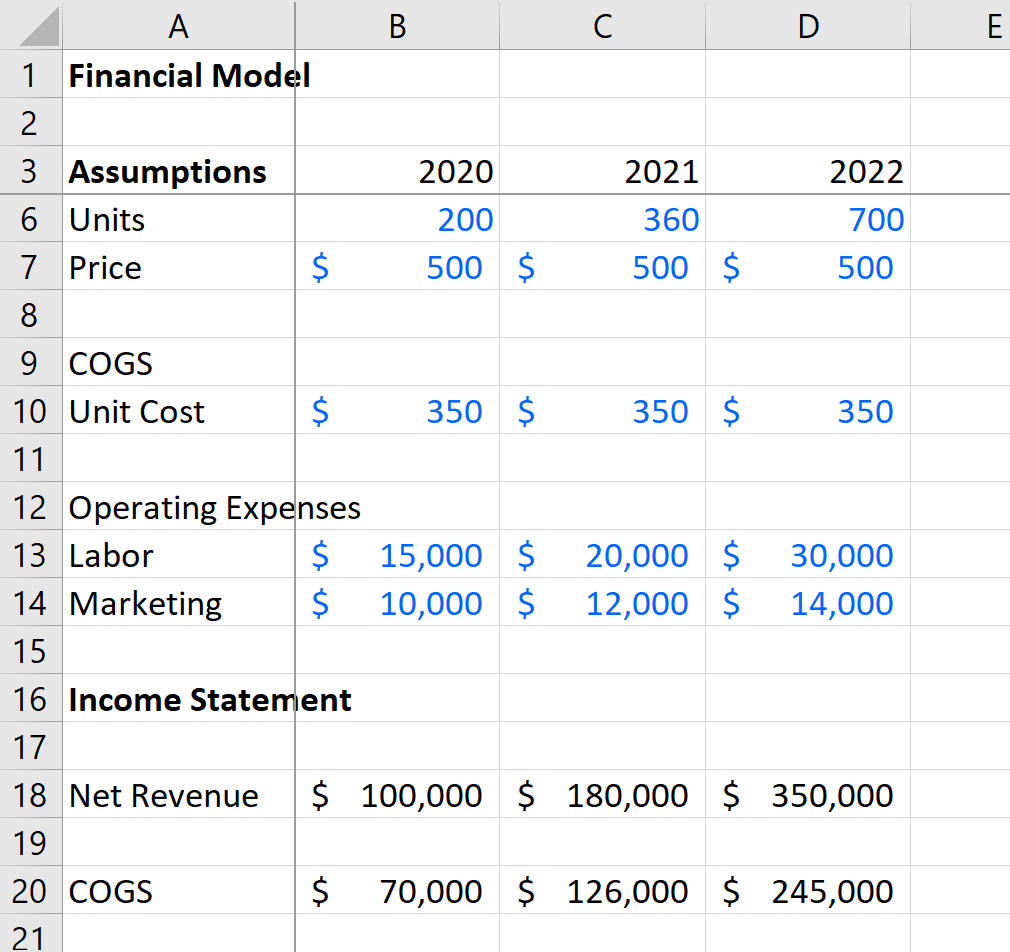

5. Als nächstes gehen Sie ein paar Zeilen nach unten, um mit der Berechnung der Prognosen für Ihre Gewinn- und Verlustrechnung zu beginnen. beginnend mit dem Nettoumsatz. Die Schriftart für diese Werte ist schwarz. Sie werden die Zahlen in Ihren Annahmen durch eine Formel laufen lassen, um den Nettoumsatz zu berechnen, indem Sie die Einheiten mit dem Preis multiplizieren (=B6*B7 im obigen Beispiel). Kopieren Sie die Formel und fügen Sie sie in die nächsten beiden Zellen rechts ein. Excel sollte die Formel automatisch für das Jahr anwenden, in dem Sie arbeiten. Es ist jedoch eine gute Idee, dies zu überprüfen, indem Sie auf die Zelle doppelklicken, um die Formel anzuzeigen. Stellen Sie sicher, dass die Buchstaben mit der Spalte für diese Zelle übereinstimmen. Stellen Sie sicher, dass Ihre Zahlenformatierung auf "Buchhaltung" eingestellt ist.

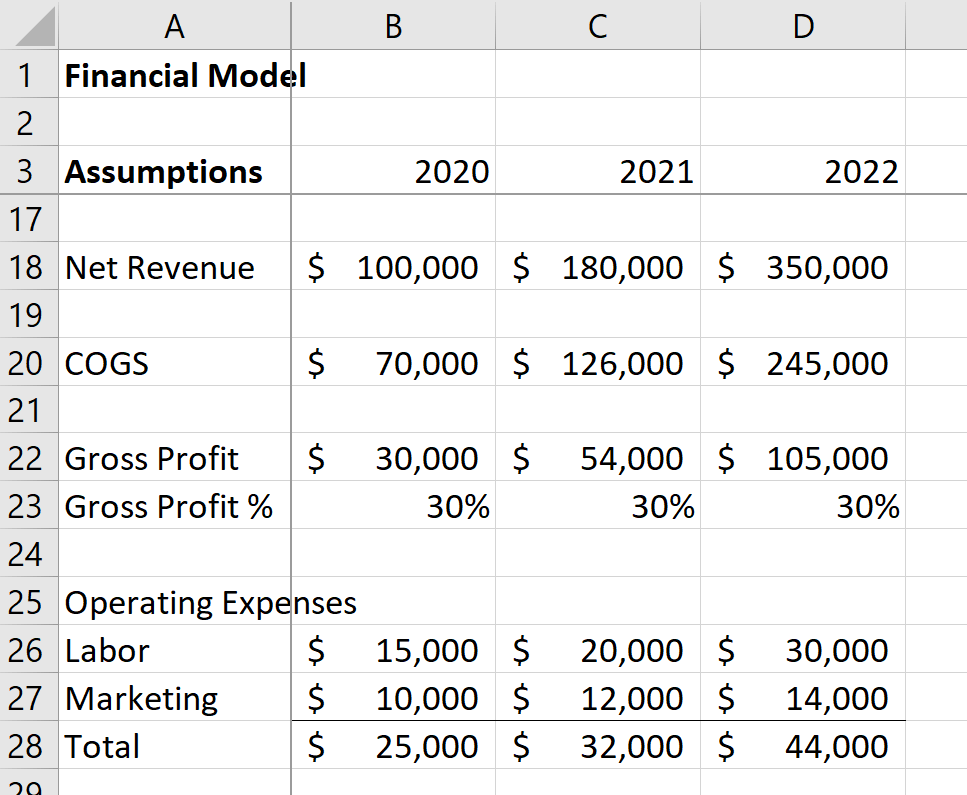

6. Berechnen Sie COGS, indem Sie Einheiten mit Einheitskosten multiplizieren (=B6*B10 in unserem Beispiel). Genau wie zuvor, Kopieren Sie diese Formel und fügen Sie sie in die beiden Zellen rechts ein. Überprüfen Sie, ob es für jede Spalte richtig angewendet wurde. Überprüfen Sie Ihre Zahlenformatierung, um sicherzustellen, dass es sich um "Buchhaltung" handelt. Jetzt, Das Format Ihres Arbeitsblatts sollte wie folgt aussehen:

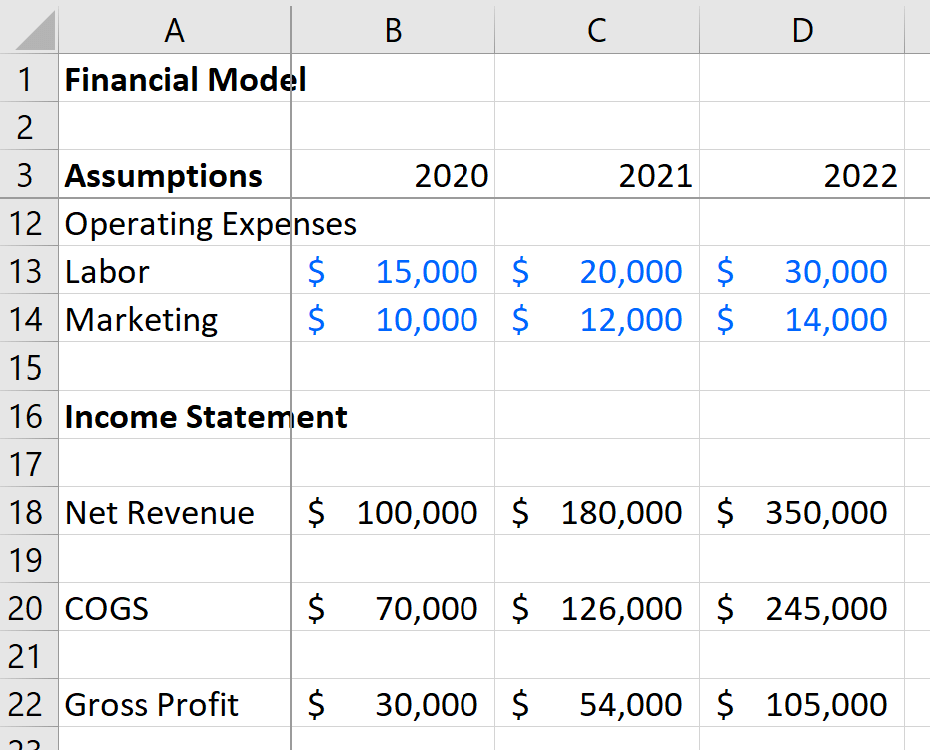

7. Noch im Bereich der Gewinn- und Verlustrechnung, Berechnen Sie den Bruttogewinn, indem Sie die COGS vom Nettoumsatz abziehen (=B18-B20 in unserem Beispiel). Kopieren Sie die Formel und fügen Sie sie in die nächsten beiden Zellen rechts ein. Überprüfen Sie die Formeln und die Zahlenformatierung auf die richtige Spalte und „Buchhaltung“.

Hier ist unser Modell an dieser Stelle:

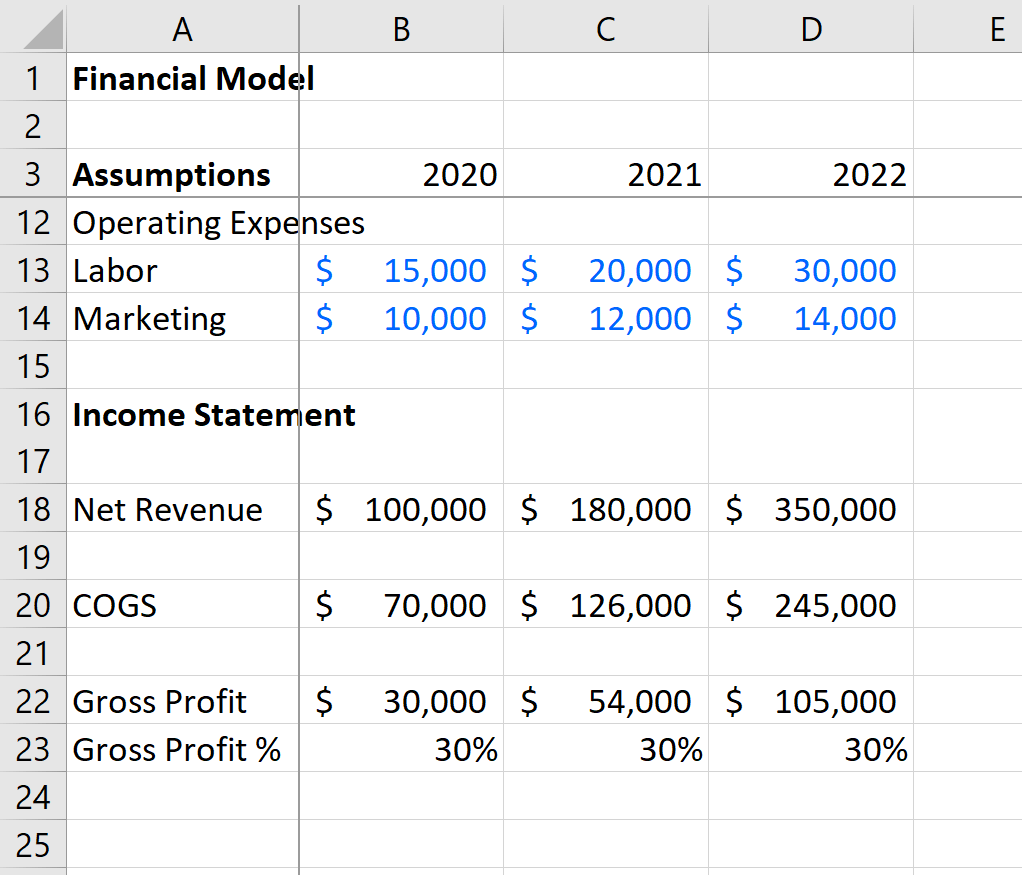

8. Wenn Sie Ränder sehen möchten, Sie können den Bruttogewinn durch den Umsatz (=B22/B18) teilen und das Zahlenformat in Prozent ändern, damit Sie dieses Ergebnis erhalten:

9. Noch in der Gewinn- und Verlustrechnung, Betriebskosten berechnen. Für unsere Probe, dies beinhaltete Arbeit und Marketing in unseren Annahmen, und wir werden dieselben Ausgaben in der Gewinn- und Verlustrechnung berücksichtigen. Denken Sie daran, dass Sie nicht denselben Wert in zwei Zellen eingeben möchten. Füllen Sie also diese Zellen aus, indem Sie eine Formel verwenden, um Zahlen aus der Quelle in den Annahmen zu ziehen. In diesem Beispiel, Wir würden die Arbeit für 2020 berechnen, indem wir =B13 eingeben, weil wir diese Zahl aus den Annahmen erhalten haben. Wenn wir die Annahme später ändern, damit wird die Gewinn- und Verlustrechnung angepasst. Wiederholen Sie diesen Schritt für die verbleibenden fünf Zellen im Abschnitt Betriebskosten der Gewinn- und Verlustrechnung. Überprüfen Sie Ihre Zahlenformatierung.

Erinnern Sie sich an unsere Quelle für Betriebskostenannahmen hier:

10. Berechnen Sie den Gesamtbetrag der Betriebskosten, indem Sie alle Kosten in diesem Abschnitt zusammenzählen. In unserem Fall, wir können einfach Arbeit und Marketing hinzufügen, aber wenn Sie mehr als zwei Artikel hier haben, Sie können die Summenformel verwenden. Wie immer, Überprüfen Sie die Zahlenformatierung.

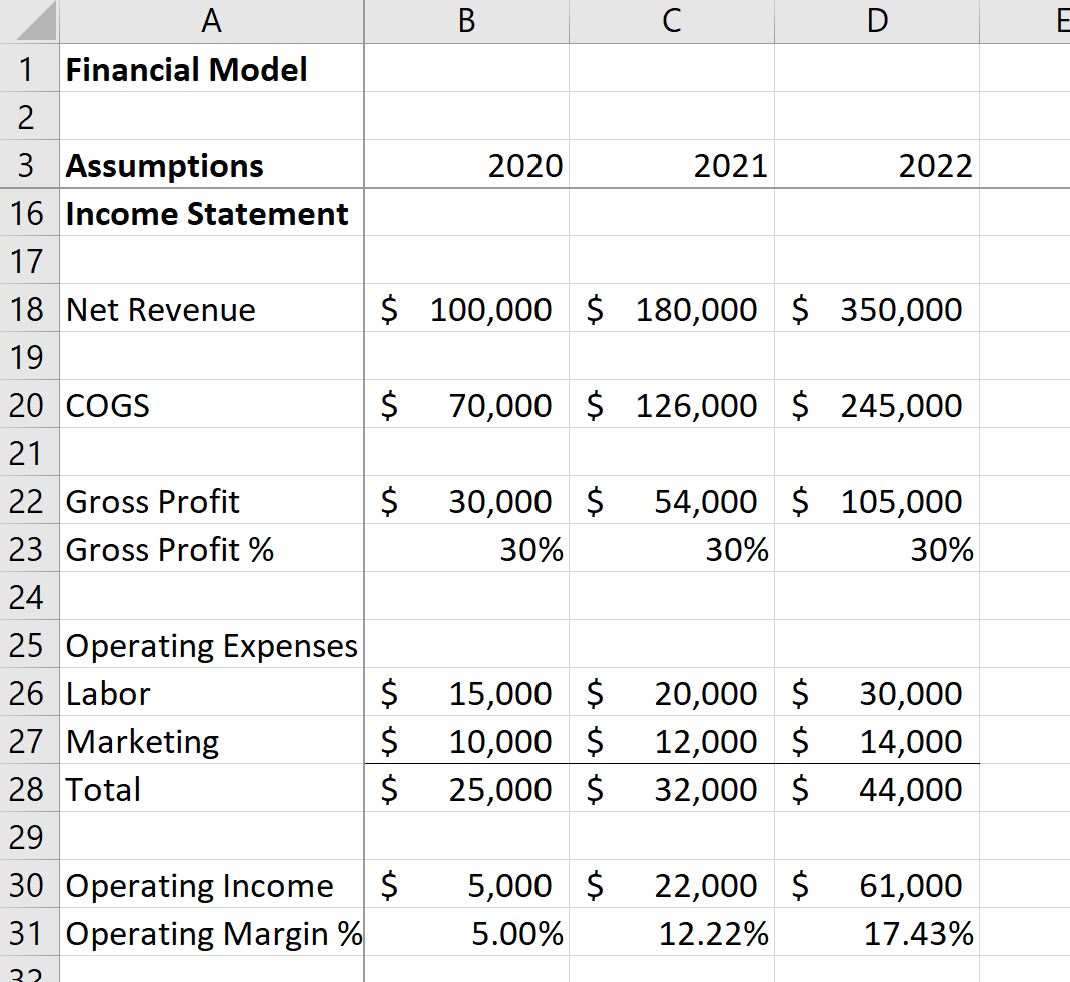

11. Berechnen Sie die Betriebseinnahmen, indem Sie die Betriebsausgaben vom Bruttogewinn abziehen (=B22-B28). Kopieren Sie die Formel und fügen Sie sie in die Zellen rechts ein. Überprüfen Sie Ihre Formel- und Zahlenformatierung.

12. Bestimmen Sie die Betriebsgewinnmargen, indem Sie das Betriebseinkommen durch den Umsatz dividieren (=B30/B18). Wieder, Kopieren Sie die Formel für die nächsten zwei Jahre und fügen Sie sie ein. und überprüfen Sie Ihre Formeln und ändern Sie das Zahlenformat in "Prozent".

Jetzt haben Sie ein einfaches, aber dynamisches Modell mit Best Practices erstellt, das Brutto- und Betriebsmargen automatisch berechnet, wenn Sie Annahmen ändern. Dies ist eines von vielen Modellen, die Ihnen helfen können, Ziele zu setzen und Entscheidungen für Ihr Unternehmen zu treffen.

Finanzen

-

Was ist Negativverzahnung?

Was ist Negativverzahnung? Ein negatives Gearing tritt auf, wenn eine Investition, die mit Fremdmitteln getätigt wird, Cashflows erzeugt, die niedriger sind als die Zinsen und sonstigen Aufwendungen.AufwendungenEin Aufwand ist ...

-

Wie das Bitcoin-Geschäft die Welt verändert,

Wie das Bitcoin-Geschäft die Welt verändert, Sollten Sie es annehmen? Die ganze Welt verändert sich schnell mit Wirtschaft und Finanzen, da immer mehr Menschen heute im Bankgeschäft auf das Internet angewiesen sind, die von einer digitalen Wäh...

-

Bauen Sie Ihr Traumhaus:So geht's

Bauen Sie Ihr Traumhaus:So geht's Haben Sie schon einmal darüber nachgedacht, wie Sie sich beim ersten Betreten Ihres Hauses fühlen würden? Nicht zur Miete oder im Pachtvertrag, nur dein ganzer, genau so wie du es willst, mit den glei...

-

Demokraten schlagen Verlängerung der erhöhten Steuergutschrift für Kinder bis 2025 vor, während die Republikaner zurückdrängen

Demokraten schlagen Verlängerung der erhöhten Steuergutschrift für Kinder bis 2025 vor, während die Republikaner zurückdrängen Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...