Finanzprognose:Definition,

Ohne Finanzprognose Als Unternehmensleiter werden Sie es schwer haben, Geld zu bekommen und im Wesentlichen ohne Kompass navigieren. Immer noch, eine Vorhersage ist per Definition eine fundierte Vorhersage, unter den üblichen störenden äußeren Kräften und der menschlichen Vorliebe für entweder irrationalen Überschwang oder übermäßigen Pessimismus.

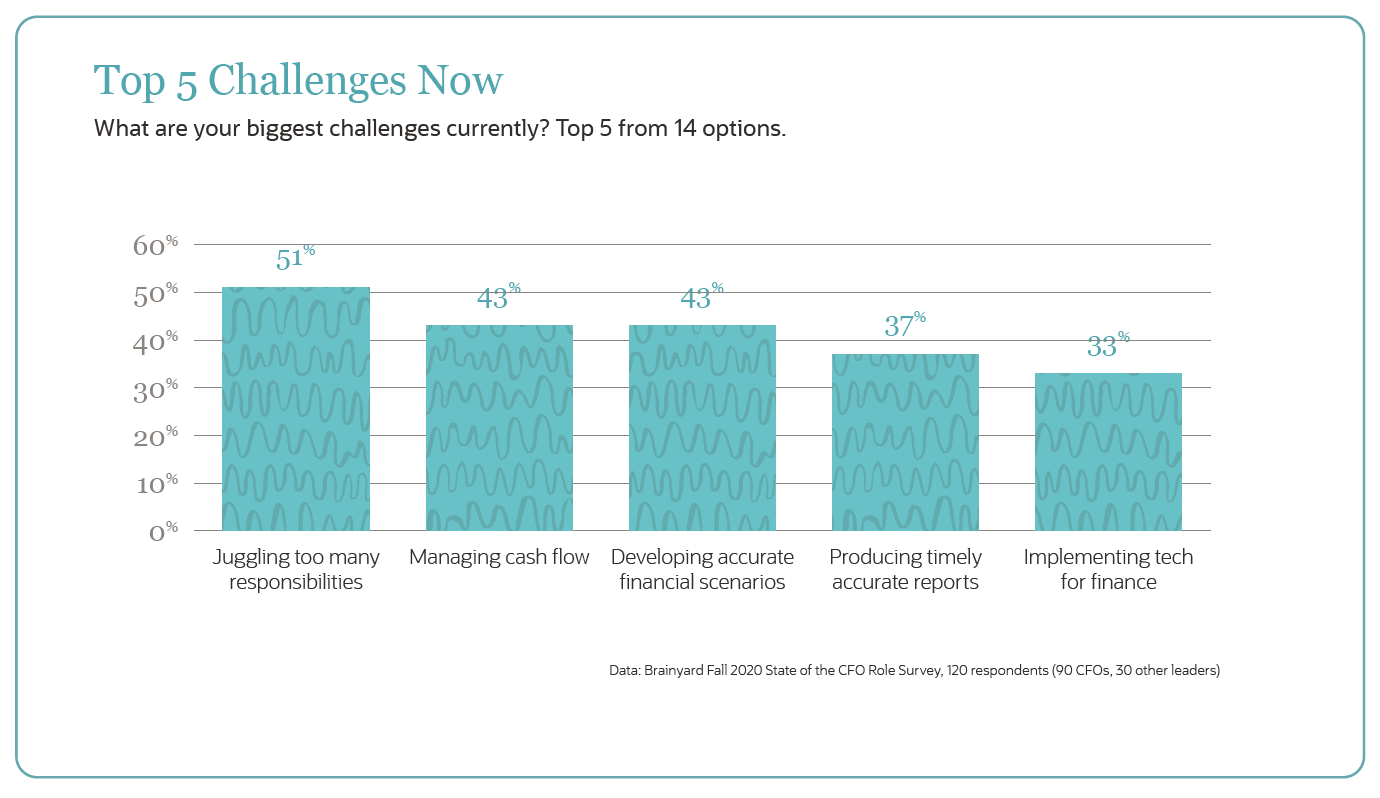

Kalibrieren einer Prognose, um diese Variablen zu berücksichtigen ist möglich. Immer noch, Entwicklung genauer Finanzszenarien, zusammen mit der Verwaltung des Cashflows, ist eine der dringendsten Herausforderungen für CFOs.

Im Folgenden finden Sie einen Leitfaden zur Entwicklung einer genauen Finanzprognose, die die für das Unternehmen erforderlichen Erkenntnisse liefert.

Was ist eine Finanzprognose?

Eine Finanzprognose ist eine Projektion der wahrscheinlichen zukünftigen Ergebnisse eines Unternehmens; Prognosen werden von Finanzleitern entwickelt und von Geschäftsleitern konsumiert, Investoren und andere wichtige Stakeholder.

Finanzprognosen können historische Ist-Werte, externe Markt- und Wirtschaftsfaktoren und strategische interne Pläne, um ein oder mehrere Szenarien zu entwickeln, wie sich ein Unternehmen in Gegenwart zukünftiger Variablen entwickeln könnte. Prognosen können Unternehmensleiter auf mögliche zukünftige Veränderungen bei Einnahmen und Ausgaben aufmerksam machen, damit sie proaktiv handeln können – beispielsweise durch Personalaufstockung oder den Erwerb von mehr Lagerbeständen – und die finanziellen Erwartungen entsprechend festlegen.

Finanzprognosen werden aus Proforma-Abschlüssen entwickelt. Pro-forma-Abschlüsse enthalten sowohl historische tatsächliche als auch zukünftige Schätzungen der Leistung eines Unternehmens.

Pro Forma

Die Auswirkungen einer zukünftigen Transaktion auf vergangene Abschlüsse. Beantwortet die Frage „Wenn wir diese Transaktion früher gemacht hätten – sagen wir, einen Wettbewerber oder wichtigen Lieferanten gekauft haben – die Auswirkungen auf unsere Bilanz(en) wären damals gewesen.“Proformas umfassen in der Regel:

Die Gewinn- und Verlustrechnung

Dieser Bericht stellt den Gewinn oder Verlust eines Unternehmens über einen bestimmten Zeitraum dar. Finanzprognosen zeigen die Auswirkungen potenzieller Variablen auf die Einnahmen, Kosten der verkauften Waren, Kosten und andere Faktoren, die sich auf das Endergebnis eines Unternehmens auswirken könnten.

Die Bilanz

Die Bilanz stellt die Position eines Unternehmens zu einem bestimmten Zeitpunkt dar. Prognosen können untersuchen, wie Faktoren wie Bareinzüge, Verbindlichkeiten gegenüber Lieferanten oder die Finanzierung durch Fremd- oder Eigenkapital können sich zu verschiedenen Zeitpunkten auf die Gesamtlage des Unternehmens auswirken.

Die Kapitalflussrechnung

Die Kapitalflussrechnung ist schlicht und einfach:Wie viel Geld planen Sie zu einem bestimmten Zeitpunkt in der Zukunft ein- und auszugeben? Sowohl die Gewinn- und Verlustrechnung als auch die Bilanzprognosen helfen dabei, zukünftige Liquiditätsprognosen zu bestimmen, die für die Führung eines Unternehmens entscheidend sind – oder Unternehmen dabei zu helfen, zu bestimmen, wann ihnen die Liquidität ausgehen könnte.

Prognose vs. Ist-Werte

Ein kritischer Teil des Monats, Quartal, und Jahresabschlussprozesse besteht darin, zu beurteilen, wie die tatsächliche finanzielle Leistung im Vergleich zu den Prognosen abschneidet. Viele Unternehmen haben mehrere Prognosen, die auf vorab festgelegten Abweichungen basieren, um sich auf die Zukunft vorzubereiten, wenn der Fortschritt auf dem gleichen Weg fortgesetzt wird. sowie Best-Case- (Wachstumsfaktoren) und Worst-Case-Szenarien.

Während die meisten Unternehmen es lieben würden, wenn ihre Prognosen ihren „Best-Case“-Szenarien entsprechen, Es ist selten, dass alle Variablen perfekt mit geschätzten Projektionen übereinstimmen. Während des Bewertungsprozesses des Vergleichs von Prognosen und Istwerten, Das Management überprüft signifikante Abweichungen zeilenweise und bewertet, was in der Prognose nicht berücksichtigt wurde.

Konjunkturelle Auf- oder Abschwünge und andere externe Faktoren wirken sich oft auf die tatsächliche Leistung aus; bei einer erheblichen Störung, Das Management kann die Prognose revidieren. Dieser Prozess, Neuprognose genannt, ist üblich und verwendet Ist-Werte, um Prognosen auf rollierender Basis neu zu bewerten, um sicherzustellen, dass zukünftige Finanzprognosen die tatsächlichen Geschehnisse in einem Unternehmen berücksichtigen, möglichst in Echtzeit.

Durch die Analyse von Prognosen im Vergleich zur tatsächlichen Leistung und Neuprognosen Das Management ist in der Lage, aufzuzeigen, wo es Ressourcen zuteilen oder Ziele anpassen muss.

Traditionelle vs. rollierende Prognosen

Budgetierung vs. Finanzprognose

Budgetierung und Forecasting sind zwei unterschiedliche Tools, die vom Management verwendet werden, um die Leistung zu bewerten.

EIN Budget ist ein Plan, der die Erwartungen quantifiziert, die ein Unternehmen für einen bestimmten Zeitraum erreichen möchte. EIN finanzielle Vorhersage unterscheidet sich dadurch, dass es Variablen nutzt, um zukünftige Ergebnisse zu schätzen, ob diese wünschenswert sind oder nicht. Mit anderen Worten, ein Budget ist der Plan des Managements, während eine Finanzprognose eine Vorhersage ist.

Die beiden Tools unterscheiden sich auch in der Verwendung. Der Budgetierungsprozess wird in der Regel vor dem Ende des Geschäftsjahres durchgeführt. Es handelt sich um einen kollaborativen Prozess zwischen einer Reihe von Stakeholdern, bei dem das Management erreichbare Ziele basierend auf der bisherigen Leistung und bekannten geschäftlichen Veränderungen für das kommende Jahr festlegt – und festlegt, wo die Ressourcen Ihres Unternehmens zugeteilt werden sollen. Während des ganzen Jahres, die tatsächliche Leistung wird gegen das Basisbudget bewertet, und Abweichungen werden analysiert.

Prognose, auf der anderen Seite, misst die Leistung nicht auf Grundlage von Abweichungen. Prognosen sind Schätzungen der zukünftigen Leistung auf der Grundlage von Variablen und Szenarien. Sie werden häufig aktualisiert, wenn das Management auf neue Informationen aufmerksam gemacht und zur Strategieentwicklung verwendet wird. planen und sogar Budgets erstellen. Eine vollständige Finanzprognose umfasst die erwarteten Einnahmen, Vermögenswerte, Verbindlichkeiten, Bargeldumlauf, und operative KPIs.

Zum Beispiel, wenn sich ein Konkurrent die Straße runter öffnet, Das Managementteam kann verschiedene Prognosen erstellen, um vorherzusagen, wie sich dieses Ereignis auf die zukünftigen Einnahmen auswirken könnte. Sie können in den kommenden Monaten zusätzliche Marketingkosten einplanen, um neue Kunden zu gewinnen und den Umsatz konstant zu halten. Die Werkzeuge arbeiten Hand in Hand.

Finanzprognose vs. Finanzmodellierung

Es gibt keine Möglichkeit, die Zukunft definitiv vorherzusagen. Die besten Finanzprognosen ergeben sich aus einer vollständigen Darstellung relevanter historischer Daten und aller hinreichend sicheren Zukunftsinformationen. Um die variablen Faktoren abzudecken, die sich auf die Leistung auswirken können, Finanzprognosen sollten Finanzmodelle verwenden, die effektiv verschiedene Ergebnisse analysieren, gewichtet nach der Wahrscheinlichkeit bestimmter Was-wäre-wenn-Szenarien.

Es gibt zwei grundlegende Formen der Finanzmodellierung:

- Quantitative Modelle: Statistische Daten, die Branchen- und Wirtschaftswerte aus verschiedenen Quellen sowie Forschungsergebnisse verwenden, die zentrale finanzielle Benchmarks umfassen, wie BIP-Wachstum und Kurs-Gewinn-Verhältnis.

- Qualitative Modelle: Informationen, die nicht an statistische Daten gebunden sind, sondern anderen Überlegungen unterliegen, B. die gemeinsame Entscheidungsfindung aller Interessengruppen, die die finanzielle Leistung direkt oder indirekt beeinflussen können.

Vorteile der Finanzprognose

Finanzprognosen ermöglichen es dem Management, vorherzusagen, wie sich ein Unternehmen in Zukunft entwickeln wird. Durch Brainstorming von Variablen, Führungsteams können Szenarien erstellen, die sie darauf vorbereiten, proaktiv zu handeln und entsprechend zu planen.

Zum Beispiel, durch Prognose des Umsatzes für die nächsten 18 Monate, ein Unternehmen könnte planen, wie es reagieren wird, wenn sich die prognostizierten Wirtschaftsindikatoren manifestieren oder nicht.

Durch die Verwendung von Annahmen und Treibern, Unternehmen können eine Vielzahl von Szenarien planen und deren Auswirkungen auf verschiedene Bereiche des Geschäfts haben, einschließlich:

- Zukünftige Erweiterungen, einschließlich des erforderlichen Cashflows und der Personalausstattung zur Unterstützung von Initiativen.

- Neue Produkte oder Dienstleistungen, um zusätzliche Einnahmequellen zu erschließen.

- Bedarfsplanung für Lagerbestände.

- Starten eines Kundengewinnungs- oder -bindungsprojekts.

- Bargeldumlauf.

- Arbeitskraft Planung.

Herausforderungen der Finanzprognose

Finanzprognosen können zu einer besseren Entscheidungsfindung führen – vorausgesetzt, die Modelle und Daten, die zu ihrer Erstellung verwendet wurden, sind zuverlässig. Jedoch, Eine Umfrage unter Teilnehmern während eines Webcasts von Ernst &Young (EY) zeigte, dass nur 9 % „sehr zuversichtlich“ waren, die Nachfrage nach ihren Produkten und Dienstleistungen vorherzusagen. Mehr als ein Drittel, oder 35%, sagten, sie seien „überhaupt nicht zuversichtlich“ oder „nicht sehr zuversichtlich“ in Bezug auf ihre Prognosefähigkeiten.

Warum ist das so?

Viele Variablen können die Genauigkeit einer Prognose beeinflussen, und nicht nur wirtschaftliche Faktoren. Häufig, Die am schwierigsten zu berücksichtigende Variable sind die Daten eines Unternehmens, die in erster Linie zur Erstellung der Prognosen verwendet werden. Viele Unternehmen nutzen eine Vielzahl von Systemen, um ihre Geschäfte zu betreiben; vielleicht ein CRM, HCM, ein Hauptbuch, ein Inventarverwaltungstool und eine E-Commerce-Plattform.

Die einzige Möglichkeit, eine Prognose zu erstellen, besteht darin, Daten aus diesen Quellen herunterzuladen und in Excel zu aggregieren. Sobald die Daten aggregiert sind, es kann manipuliert und Formeln angewendet werden; nur dann können Prognosen analysiert werden.

Während dieses Prozesses können mehrere Herausforderungen auftreten.

- Statische Daten. Sobald die Daten in Excel heruntergeladen werden, es wird statisch. Aber Unternehmen sind nicht statisch. Datenänderungen, Transaktionen werden rückgängig gemacht und geändert. Wesentliche Änderungen an, zum Beispiel, Bestandsmengen, die nach dem Herunterladen der Daten erstellt werden, bedeuten, dass Prognosen möglicherweise nicht auf den vollständigsten und genauesten Informationen basieren.

- Einheitliche Datenquellen. Oftmals, Datenquellen, die für die Vorhersage verwendet werden, „sprechen“ nicht miteinander. Eher, Daten werden manuell eingegeben, und Änderungen, die in einem System vorgenommen wurden, werden möglicherweise nicht in anderen widergespiegelt. Dies kann zu mehreren Problemen führen, darunter die Möglichkeit doppelter Aufzeichnungen und die Unfähigkeit, Transaktionen abzustimmen. Ein Mangel an „Wahrheit“ macht es schwierig, sich sicher zu sein, dass Prognosen auf genauen Informationen basieren.

- Fehler. Jeder Prozess mit vielen manuellen Schritten hat eine erhöhte Fehler- und Versionskontrolle. Der Standard-Prognoseprozess in Excel umfasst eine Reihe von manuellen Schritten und begrenzt den Prozess in der Regel mit komplexen Formeln. Jedoch, ein kleiner Fehler in einer Formel – oder in einem der Aggregations- und Manipulationsschritte – kann erhebliche Auswirkungen auf die Prognose haben.

- Probleme mit dem Verständnis der geschäftlichen Auswirkungen. Ein manueller Prognoseprozess ist schwer zu handhaben, So kann das Finanzteam zu viel Zeit damit verschwenden, die Genauigkeit sicherzustellen oder Fehler zu beheben. Dadurch bleibt wenig Zeit, um die spezifischen Probleme zu verstehen, die sich auf die Geschäftsbereiche auswirken.

- Transparenzprobleme. Da wichtige Informationen in separaten Dateien im gesamten Unternehmen gespeichert sind, Es gibt keine zentrale Informationsquelle, von der aus alle arbeiten können. Dieser Mangel an Transparenz führt oft zu einem Mangel an Vertrauen zwischen Geschäftsbereichen und Finanzverantwortlichen.

Diese Herausforderungen tragen nur zu den Gründen bei, warum viele Führungskräfte den Prognoseprozessen ihres Unternehmens nicht sicher sind.

6 Schritte zur Erstellung Ihrer Finanzprognose

Wie erstellt man also eine Prognose, der die Stakeholder vertrauen können? Die folgenden sechs Schritte erleichtern Ihnen den Einstieg:

- Richten Sie den Prozess aus der Finanzprognose mit Modellierung und Budgetierung, idealerweise mit einer einheitlichen Lösung oder gut integrierten Tools.

- Etablieren Sie ein methodisches Vorgehen bis hin zur Pflege historischer Daten, auf die Analysten beim Erstellen von Modellen und Prognosen zugreifen können.

- Erstellen Sie eine Pro-Forma-Gewinn- und Verlustrechnung die Ausgaben und Einnahmen projiziert. Wenn Sie eine Finanzierung suchen, Sie können eine GuV-Rechnung hinzufügen, die wichtige Details enthält, die verwendet werden können, um Schlüsselkennzahlen wie das EBITDA zu berechnen, und die Anlegern einen Einblick in die operative Leistung gibt.

- Erstellen Sie eine Pro-Forma-Kapitalflussrechnung die Ihre Eröffnungsbilanz umreißt, Einnahmequellen und Darstellung der Betriebsausgaben, um den Netto-Cashflow zu prognostizieren. Die Kapitalflussrechnung sollte Cashflows aus dem operativen, Investitions- und Finanzierungstätigkeit.

- Erstellen Sie eine Bilanz die alle Vermögenswerte – kurz- und langfristig – sowie die gesamten Verbindlichkeiten einschließlich der Verbindlichkeiten aus Lieferungen und Leistungen, Kreditlinien, Fremdkapital und Gesamteigenkapital

- die Finanzprognose konsequent neu bewerten, insbesondere wenn die geschäftlichen oder wirtschaftlichen Bedingungen Anzeichen einer Änderung aufweisen oder unmittelbar nach einem Ereignis, das sich in irgendeiner Form auf Ihr Unternehmen auswirken kann.

Schließlich, Unternehmen mit sehr großen Datensätzen möchten möglicherweise Tools für maschinelles Lernen untersuchen. Durch Hinzufügen von mehr Eingaben und größeren Datenmengen zur Prognosegleichung Unternehmen können genauere Vorhersagen machen. Was für Big Data? Denken Sie an Kaufmuster, Entdeckung eines Betruges, Echtzeit-Börseninformationen, Kundensegmentierung und mehr.

Finanzen

-

Warum Sie einen Rainy Day Fund brauchen:So bereiten Sie sich auf einen finanziellen Sturm vor

Warum Sie einen Rainy Day Fund brauchen:So bereiten Sie sich auf einen finanziellen Sturm vor Das Leben ist unberechenbar. Manche Tage sind nicht alle Sonnenschein, wenn Ihr Auto eine Panne hat oder Ihr Haus repariert werden muss. Diese Situationen passieren jedem. Deshalb ist es wichtig zu sp...

-

So verwenden Sie eine Debitkarte bei Costco

So verwenden Sie eine Debitkarte bei Costco Verwenden Sie an jedem Costco-Standort eine Debitkarte anstelle von Bargeld. Wenn es ums Einkaufen bei Costco geht, ist Plastik nicht gleich Plastik. Tatsächlich ist American Express die einzige gäng...

-

4 Tipps für einen 30-jährigen Ruhestand

4 Tipps für einen 30-jährigen Ruhestand Amerikaner leben länger was eine tolle Sache ist, vor allem, wenn Sie das Geld haben, um sich eine schöne, langer Ruhestand. Eine neue Studie von Wells Fargo und dem Stanford University Center on Lo...

-

Was ist die Norwegische Krone (NOK)?

Was ist die Norwegische Krone (NOK)? Die norwegische Krone ist die Hauptwährung Norwegens, und es wird von der Norges Bank reguliert, die Zentralbank des Landes. Der Begriff „Krone“ ist ein norwegischer Begriff, der auf Englisch „Krone“ ...