Was ist Translation Exposure?

Das Translationsrisiko ist eine Art buchhalterisches Risiko, das aufgrund von Wechselkursschwankungen entsteht.

Zusammenfassung

- Das Translationsrisiko ist eine Art buchhalterisches Risiko, das aufgrund von Wechselkursschwankungen entsteht.

- Die Umrechnung der Beteiligungswerte eines ausländischen Tochterunternehmens in die Landeswährung des Mutterunternehmens kann bei sich ständig ändernden Wechselkursen zu Inkonsistenzen führen.

- Es gibt vier Methoden zur Messung der Translationsexposition:Aktuell/Nicht aktuell, monetär/nicht monetär, Tageskurs, und Zeitliche Methoden.

Verständnis der Übersetzungsexponierung

Die Vermögenswerte, Verbindlichkeiten, Aktien, und Gewinn einer Tochtergesellschaft eines multinationalen UnternehmensMultinational Corporation (MNC)Ein multinationales Unternehmen ist ein Unternehmen, das in seinem Heimatland tätig ist, sowie in anderen Ländern der Welt. Sie unterhält in der Regel die Währung des Landes, in dem sie ihren Sitz hat. Sitzt die Muttergesellschaft in einem Land mit einer anderen Währung, die Werte der Beteiligungen jeder Tochtergesellschaft müssen in die Währung des Heimatlandes umgerechnet werden.

Eine solche Umrechnung kann zu gewissen Inkonsistenzen bei der Berechnung des Konzernergebnisses der Gesellschaft führen, wenn sich der Wechselkurs in der Zwischenperiode ändert. Es handelt sich um Translationsexposition.

Zum Beispiel, eine österreichische Tochtergesellschaft eines amerikanischen Unternehmens kauft ein Gebäude im Wert von 100 €, 000 am 1. September 2019. An diesem Tag der Euro-Dollar-Wechselkurs beträgt 1 € =1,20 $, Der in Dollar umgerechnete Wert des Gebäudes beträgt also 120 US-Dollar, 000.

Das Unternehmen beschließt, alle seine ausländischen Beteiligungen in Dollar umzuwandeln, zum 31. März eine konsolidierte Bilanz vorzulegen, 2020. An diesem Tag der Wechselkurs ändert sich auf 1 € =1,15 $, so fällt der Wert des Gebäudes auf 115 $, 000.

Messung der Translationsbelastung

Das Translationsrisiko kann oft eine verzerrte Darstellung der internationalen Beteiligungen eines Unternehmens darstellen, wenn Fremdwährungen gegenüber der Heimatwährung erheblich an Wert verlieren.

Buchhalter können zwischen mehreren Optionen wählen, während sie die Werte der ausländischen Beteiligungen in die inländische Währung umrechnen. Sie können wählen, ob sie zum aktuellen Wechselkurs oder zu einem historischen Wechselkurs zum Zeitpunkt der Kontoeröffnung umrechnen möchten.

Welchen Preis sie auch wählen, jedoch, muss über mehrere Jahre konsequent verwendet werden, in Übereinstimmung mit den RechnungslegungsgrundsätzenIB Manual – Accounting PrinciplesAccounting Principles for Investment Banking Analysts. Ein grundlegendes Verständnis der Rechnungslegungsgrundsätze ist entscheidend für die Erstellung einer aussagekräftigen Finanzanalyse. Die Analyse von Fusionen und Übernahmen erfordert Kenntnisse über Bilanzierungskonzepte. Wir bauen von Anfang an und versuchen, die Konsistenzrechnung zusammenzufassen und zu erklären. Das Konsistenzprinzip erfordert, dass Unternehmen im Laufe der Zeit dieselben Rechnungslegungsmethoden anwenden, um die Einheitlichkeit in den Rechnungsbüchern zu wahren.

Falls eine neue Technik verwendet wird, es sollte in den Fußnoten des Jahresabschlusses deutlich erwähnt werden.

Folglich, Es gibt vier Methoden zur Messung der Translationsexposition:

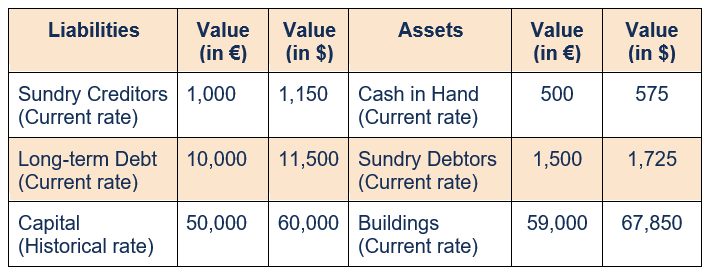

1. Aktuelle/nicht aktuelle Methode

Die Werte der kurzfristigen Vermögenswerte und Schulden werden mit dem am Bilanzstichtag geltenden Wechselkurs umgerechnet. Auf der anderen Seite, langfristige Vermögenswerte und Schulden werden zu historischen Kursen umgerechnet.

Posten einer BilanzBilanzDie Bilanz ist eine der drei grundlegenden Abschlüsse. Der Jahresabschluss ist sowohl für die Finanzmodellierung als auch für die Rechnungslegung von entscheidender Bedeutung. die innerhalb eines Jahres abgeschrieben oder in Geld umgewandelt werden, nennt man kurzfristige Posten, wie kurzfristige Kredite, Verbindlichkeiten/Forderungen, und diverse Gläubiger/Schuldner. Jeder Posten, der länger als ein Jahr in der Bilanz verbleibt, ist ein langfristiger Posten, wie Maschinen, Gebäude, Langzeitdarlehen, und Investitionen.

Betrachten Sie die folgende Bilanz einer europäischen Tochtergesellschaft eines amerikanischen Unternehmens, was der Methode folgt. Angenommen, der historische Wechselkurs beträgt 1 € =1,20 $, und der aktuelle Kurs beträgt 1 € =1,15 $.

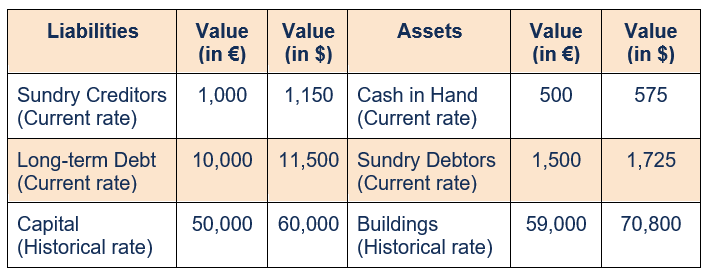

2. Monetäre/nicht-monetäre Methode

Alle Geldkonten werden zum aktuellen Wechselkurs umgerechnet, während nicht-monetäre Konten zu einem historischen Kurs umgerechnet werden.

Geldkonten sind die Posten, die einen festen Geldbetrag darstellen, entweder zu erhalten oder zu bezahlen, wie Bargeld, Schuldner, Gläubiger, und Kredite. Maschinen, Gebäude, und Kapital sind Beispiele für nicht monetäre Posten, da ihre Marktwerte von den in der Bilanz angegebenen Werten abweichen können.

Die nach der monetären/nicht monetären Methode erstellte Bilanz sieht wie folgt aus:

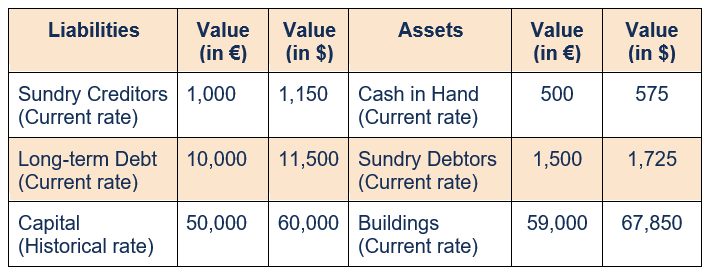

3. Aktuelle Kursmethode

Die aktuelle Kursmethode ist die einfachste Methode, wobei der Wert jedes Postens in der Bilanz, außer Kapital, wird zum aktuellen Wechselkurs umgerechnet. Der Kapitalbestand wird mit dem bei Ausgabe des Kapitals geltenden Kurs bewertet.

Die nach der Stichtagskursmethode erstellte Bilanz stellt sich wie folgt dar:

4. Zeitliche Methode

Die zeitliche Methode ähnelt der monetären/nicht-monetären Methode, außer in der Behandlung des Inventars. Der Bestandswert wird in der Regel zum historischen Kurs umgerechnet, aber wenn die Bilanz Inventar zum Marktwert erfasstMarktwertMarktwert wird normalerweise verwendet, um zu beschreiben, wie viel ein Vermögenswert oder ein Unternehmen auf einem Finanzmarkt wert ist. Sie wird von den Marktteilnehmern einvernehmlich festgelegt und es wird zum aktuellen Wechselkurs umgerechnet.

Im obigen Beispiel ist wenn in der Bilanz ein Warenbestand zum historischen Wert von Sag 1 € 000, sein Wert in Dollar nach der Konvertierung beträgt $(1, 000 x 1,2), oder 1 $, 200.

Jedoch, wenn der Warenbestand zum Zeitwert von Sag 1 € 050, dann ist sein Wert $(1, 050 x 1,15), oder 1 $, 207,50.

Bei jeder der oben verwendeten Methoden Es besteht eine Diskrepanz zwischen den Gesamtwerten der Vermögenswerte und Schulden nach der Umwandlung. Bei der Berechnung des Einkommens und des Nettogewinns Wechselkursschwankungen können die Beträge stark verzerren, Aus diesem Grund setzen Buchhalter häufig Hedging ein, um dieses Risiko zu vermeiden.

Verwandte Lektüre

CFI ist der offizielle Anbieter der Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm, entwickelt, um jeden in einen Weltklasse-Finanzanalysten zu verwandeln.

Um Ihr Wissen über Finanzanalysen weiter zu lernen und weiterzuentwickeln, Wir empfehlen dringend die folgenden zusätzlichen Ressourcen:

- Nominaler effektiver Wechselkurs (NEER)Nominaler effektiver Wechselkurs (NEER)Der nominale effektive Wechselkurs (NEER) ist eine Form der Messung des nominalen Wechselkurses einer Währung im Verhältnis zu einem Korb anderer Währungen unter Verwendung eines

- Devisengewinn/-verlustWechselkursgewinn/-verlustEin Devisengewinn/-verlust entsteht, wenn ein Unternehmen Waren und Dienstleistungen in einer Fremdwährung kauft und/oder verkauft, und diese Währung schwankt

- Nationale WährungNationale WährungEine nationale Währung ist eine Währung, die von der Währungsbehörde oder Zentralbank eines Landes ausgegeben wird. Es ist das Medium, über das die Waren oder Dienstleistungen angeboten werden

- AbsicherungsvereinbarungAbsicherungsvereinbarungAbsicherungsvereinbarungen beziehen sich auf eine Anlage, deren Ziel es ist, die Höhe der zukünftigen Risiken im Falle einer nachteiligen Preisentwicklung eines Vermögenswerts zu reduzieren. Hedging bietet eine Art Versicherungsschutz zum Schutz vor Verlusten aus einer Anlage.

Buchhaltung

-

Ein Blick in die Zukunft, wenn Bitcoin ausgeht

Ein Blick in die Zukunft, wenn Bitcoin ausgeht Da das Jahr 2021 begann, Bitcoin hat jeden Rekord gebrochen und neue Allzeithochs aufgestellt. Die Nachfrage nach Bitcoin ist höher denn je, da große Unternehmen Bitcoin als Reserve kaufen. Ein Beispi...

-

Chatbot Money Coaches werden gemein

Chatbot Money Coaches werden gemein Bildquelle:@kinni72/Twenty20 Wir werden uns an viele Quellen wenden, wenn wir Hilfe in Bezug auf Geld suchen. Vielleicht bevorzugen Sie eine Website, oder ein Familienmitglied, oder ein menschlicher ...

-

Bundeszuschüsse für Personen, die versuchen, ein Wohnmobil zu kaufen

Bundeszuschüsse für Personen, die versuchen, ein Wohnmobil zu kaufen Menschen, die ein Fertighaus kaufen möchten, aber nicht über die Mittel für eine Anzahlung verfügen, können von staatlich finanzierten Zuschussprogrammen profitieren, die darauf abzielen, Wohneigentum...

-

So erstellen Sie ein Inventar von Vermögenswerten für Nachlasszwecke

So erstellen Sie ein Inventar von Vermögenswerten für Nachlasszwecke Sie müssen keine Gegenstände aufnehmen, die im Testament eines Erblassers genannt werden. Ein Nachlassverwalter ist verantwortlich für die Erstellung einer Bestandsaufnahme und Bewertung, meistens in...