Was ist eine negative Bestätigung?

Negative Bestätigungen sind eine gängige branchenübliche Praxis für Wirtschaftsprüfer, um Prüfungsnachweise zu sammeln. Salden, und intern von externen Stakeholdern. Eine negative Bestätigung ist ein Schreiben an einen Schuldner, eine Antwort anfordern, wenn der Schuldner mit dem angegebenen Kontostand nicht einverstanden ist.

Eine Bestätigung erfolgt, wenn der Dritte nicht antwortet, oder wenn eine Berichtigung durch den Dritten erfolgt. Der Prozess wird zum Testen von Aussagen des Managements über Kontostände verwendet.

Zusammenfassung

- Negative Bestätigungen sind eine gängige Branchenpraxis für Prüfer, um Prüfungsnachweise von externen Stakeholdern zu sammeln. ein Stakeholder ist jede Person, Gruppe, oder Partei, die ein Interesse an einer Organisation und den Ergebnissen ihrer Handlungen hat. Häufige Beispiele.

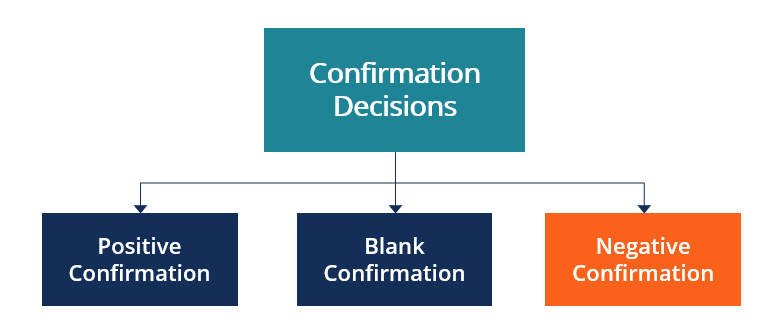

- Die drei Arten von Bestätigungsformularen sind positive Bestätigungen, leere Bestätigungsformulare, und negative Bestätigung.

- Eine negative Bestätigung wird am besten angewendet, wenn das Risiko wesentlicher falscher Angaben gering ist, Das bedeutet, dass das inhärente Risiko und das Kontrollrisiko relativ gering sind.

Annahmen der Revisionsstelle, die den Bestätigungen zugrunde liegen

Die Abschlussprüfer entscheiden nach pflichtgemäßem Ermessen, welche Bestätigungsmethode in Bezug auf das Risiko der Abschlussprüfung für wesentliche falsche Angaben am besten geeignet ist. Ein Auditor muss analytische, systematisch, und objektive Beurteilung bei der Entscheidung, welches Bestätigungsverfahren anzuwenden ist. Im Folgenden sind zwei primäre Beurteilungen aufgeführt, die ein Prüfer treffen muss, wenn er sich entscheidet, eine externe Bestätigung von einem Dritten zu akzeptieren:

- Unabhängigkeit der externen Partei

- Kenntnis des Kontos und der Absicht der externen Partei

Der Wert der Bestätigung hängt vollständig von der Unabhängigkeit der externen Partei ab. Zum Beispiel, berücksichtigen, wenn ein Wirtschaftsprüfer der Person, die den Betrug begangen hat, eine Bestätigung einer betrügerischen Forderung sendet. In einem solchen Szenario der Wert der Bestätigung ist null, da der Betrüger in seinem eigenen Interesse handeln und sein Verhalten verschleiern würde.

Die Bestätigung des Kontostands bei einem Dritten ist wichtig, weil er die betriebswirtschaftlichen Behauptungen hinter dem angegebenen Kontostand erklärt. Es ist wichtig, die Aussagen des Management Accounting in Bezug auf die allgemein anerkannten Rechnungslegungsgrundsätze (GAAP) zu bewerten, sowie Prüfverfahren anzuwenden, die den allgemein anerkannten Prüfungsstandards (GAAS) entsprechen.

Ist der Auditor mit der Bestätigungsqualität des Dritten nicht zufrieden, sie sollten weitere professionelle Skepsis üben, und implementieren weitere Prüfungshandlungen.

Arten von Bestätigungsentscheidungen

1. Positive Bestätigung

Ein Schreiben an den Schuldner mit der Bitte um eine direkte Bestätigung der Richtigkeit des Kontostands. Wenn ungenau, der Schuldner muss die Abweichung begründen und den Kontostand aktualisieren. Wenn genau, der Zahlungspflichtige muss lediglich den Kontostand durch eine Antwort bestätigen.

2. Blanko-Bestätigungsformular

Blanko-Bestätigungsformulare sind eine Art positiver Bestätigung, bei der der Zahlungspflichtige ein Schreiben mit Angabe des Kontostands zurücksenden muss. Die Nummer wird dann verwendet, um mit dem aufgelisteten Forderungssaldo zu vergleichen, um die Genauigkeit zu gewährleisten.

3. Negative Bestätigung

Ein Brief an den Schuldner, der ein bestimmtes Konto und einen mit seinem Saldo verbundenen Wert angibt. Der Dritte kann den Saldo ablehnen und seine Nummer für das vorgeschlagene Konto angeben, oder sie können sich entscheiden, nicht auf den Brief zu antworten. Ein Hinweis auf einen abweichenden Saldo oder eine Nichtbeantwortung gilt als Bestätigung.

Wann Sie eine negative Bestätigung verwenden sollten

Eine negative Bestätigung wird am besten in Fällen angewendet, in denen das Risiko wesentlicher falscher Angaben gering ist. Die Haupttreiber des Risikos wesentlicher falscher Angaben sind das inhärente Risiko und das Kontrollrisiko. Wenn das akzeptable Prüfungsrisiko gleich gehalten wird, ein verringertes risiko wesentlicher falscher aussagen erhöht das aufdeckungsrisiko, dass ein prüfer wesentliche falsche aussagen nicht erkennt.

Logisch, Der Abschlussprüfer ist bereit, ein höheres Risiko in Kauf zu nehmen, wesentliche Fehlaussagen aufgrund eines geringeren wahrgenommenen Risikos für das Betriebsumfeld und die internen Prozesse des Unternehmens nicht zu erkennen.

Allgemein, negative Bestätigungen sind am effektivsten, wenn Folgendes zutrifft:

- Das Risiko wesentlicher falscher Angaben ist gering

- Die Gegenstände sind ähnlicher Natur und sind relativ kleine Guthaben

- Geringe Wahrscheinlichkeit, dass die Nummer des externen Teilnehmers nicht mit den internen Zahlen übereinstimmt

- Die Erwartung, dass der Dritte die Bestätigung lesen und berücksichtigen wird

Warum negative Bestätigungen verwenden?

Negative Bestätigungen sind hinsichtlich Kosten und Effizienz vorteilhaft. Es ist messbar günstiger, negative Bestätigungen statt positiver Bestätigungen zu verteilen, und deshalb, mehr kann für die gleichen Gesamtkosten verteilt werden.

Je nach Aufdeckungsrisiko des Prüfers, der Prüfer benötigt möglicherweise die Bestätigung von Hunderten von Kunden, und es kann effizienter sein, negative Bestätigungen zu verwenden, um auf diese Weise Prüfungsnachweise zu sammeln.

Praktische Verwendung von negativen Bestätigungen

Wenn ein Auditor interne Kontrollen in erheblichem Umfang testet, negative Bestätigungen dienen dem Prüfungsnachweis über den Kontostand. Allgemein, negative Bestätigungen werden am häufigsten in Audits verwendet, wobei der Hauptverbraucher die Allgemeinheit ist.

Zum Beispiel, Gemeinden, Einzelhandelsgeschäfte, und BankenTop Banken in den USALaut der US Federal Deposit Insurance Corporation, es waren 6, 799 FDIC-versicherte Geschäftsbanken in den USA (Stand Februar 2014.) sind typische Prüfungsmandanten, bei denen negative Bestätigungen im Beweiserhebungsprozess verwendet werden.

Die Hauptfaktoren, die die Bestätigungsentscheidung beeinflussen, sind:

- Wesentlichkeit der Forderungen

- Anzahl und Größe der einzelnen Konten

- Kontrollrisiko

- Inhärentes Risiko

- Wirksamkeit der Bestätigungstechnik

- Verfügbarkeit von bestätigenden Prüfungsnachweisen

Mehr Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Wissensdatenbank weiterzuentwickeln, Bitte erkunden Sie die zusätzlichen relevanten Ressourcen unten:

- Bericht des AbschlussprüfersBericht des AbschlussprüfersEin unabhängiger Abschlussprüfer ist eine offizielle Stellungnahme eines externen oder internen Prüfers bezüglich der Qualität und Genauigkeit der

- Betrug bei AuditsBuchhaltungUnsere Buchführungsleitfäden und -ressourcen sind Anleitungen zum Selbststudium, um Buchhaltung und Finanzen in Ihrem eigenen Tempo zu erlernen. Durchsuchen Sie Hunderte von Leitfäden und Ressourcen.

- Gesetzliche Haftung von WirtschaftsprüfernGesetzliche Haftung von WirtschaftsprüfernDie Sorge um die gesetzliche Haftung von Wirtschaftsprüfern nimmt täglich zu. Wirtschaftsprüfer sind sehr wichtige Menschen, denn letzten Endes, Sie sind

- Wesentlichkeitsschwelle bei Prüfungen Wesentlichkeitsschwelle bei PrüfungenDie Wesentlichkeitsschwelle bei Prüfungen bezieht sich auf die Benchmark, die verwendet wird, um hinreichende Sicherheit zu erlangen, dass eine Prüfung keine wesentlichen

Buchhaltung

-

Benötige ich einen Versicherungsnachweis, um einen Titel zu übertragen?

Benötige ich einen Versicherungsnachweis, um einen Titel zu übertragen? Wenn Sie ein neues Fahrzeug kaufen, Dies ist wahrscheinlich eine aufregende Zeit für Sie. Zur selben Zeit, Der Kauf eines Autos und die Übertragung des Titels auf den eigenen Namen sind mit viel Papie...

-

Knappheit vs. Fülle:Haben Sie eine Knappheits-Denkweise?

Knappheit vs. Fülle:Haben Sie eine Knappheits-Denkweise? Denkweise ist so wichtig, vor allem wenn es um unsere Finanzen geht! Wie Sie über Geld denken, kann sich auf Ihre Ausgaben- und Spargewohnheiten auswirken. Wenn Sie feststellen, welche Art von Denkwei...

-

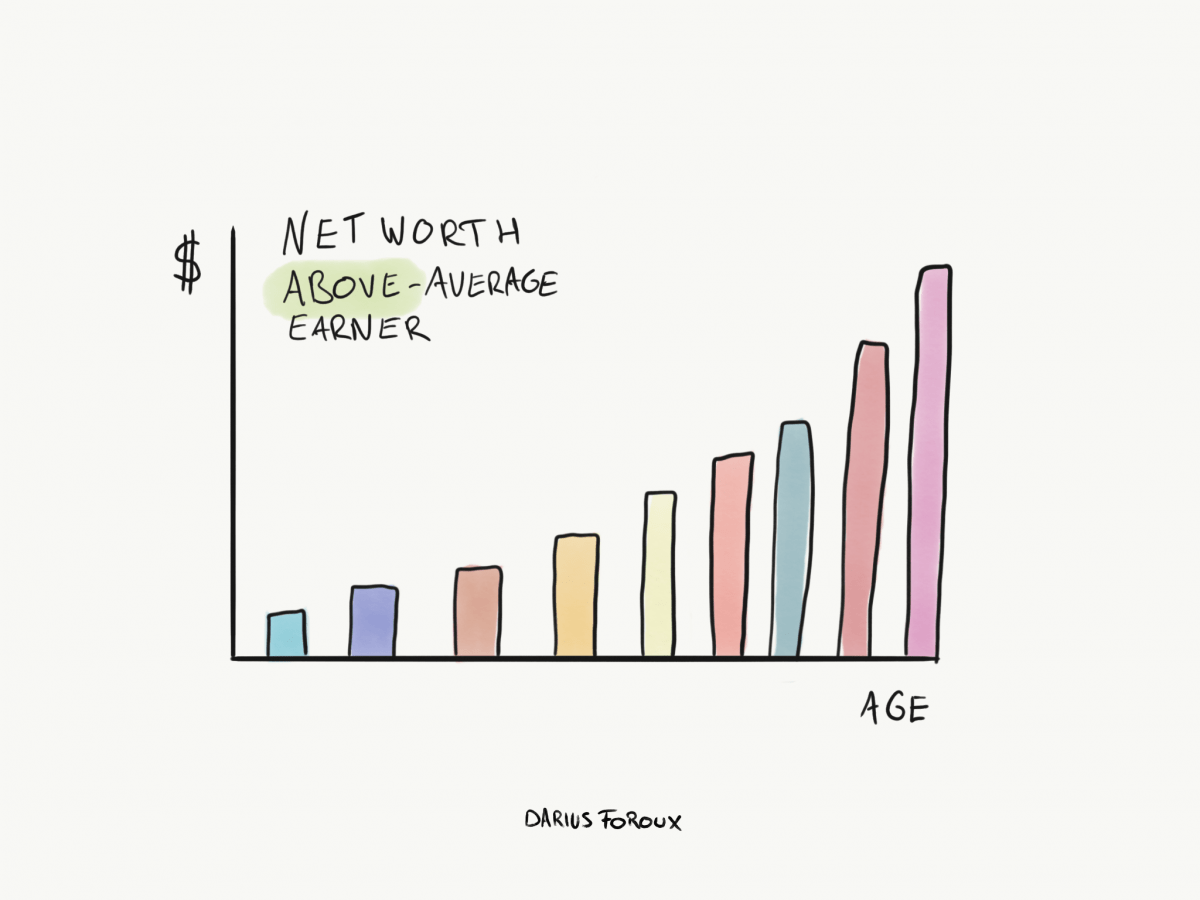

5 Geldregeln, die Ihr Nettovermögen erhöhen

5 Geldregeln, die Ihr Nettovermögen erhöhen Wie sieht Ihre persönliche Finanzstrategie aus? Wenn Sie mich vor ein paar Jahren gefragt haben, Ich würde wahrscheinlich darüber lachen:Das lasse ich für morgen. Dumme Bewegung. Kein Wunder, dass mei...

-

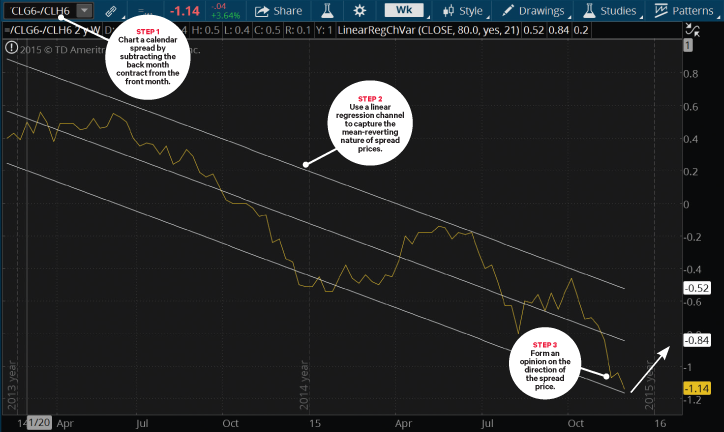

Futures 4 Fun:Absicherung gegen Tsunamis

Futures 4 Fun:Absicherung gegen Tsunamis Händler werden wegen seines schnellen Tempos vom Terminmarkt angezogen, Hebelkraft, und Flexibilität. Noch, diese Vorteile sind auch mit dem Risiko großer, Richtungsbewegungen, die unvorbereitete Trad...