Wie berechnet man FCFE aus EBITDA?

Sie können FCFE vom EBITDA berechnen, indem Sie die Zinsen abziehen, Steuern, Veränderung des NettoumlaufvermögensNet Working CapitalNet Working Capital (NWC) ist die Differenz zwischen den kurzfristigen Vermögenswerten (abzüglich Barmittel) und den kurzfristigen Verbindlichkeiten (abzüglich Schulden) in der Bilanz eines Unternehmens., und Investitionen – und addieren dann die Nettokreditaufnahme.

Freier Cashflow zum Eigenkapital (FCFE)Freier Cashflow zum Eigenkapital (FCFE)Der freie Cashflow zum Eigenkapital (FCFE) ist der Betrag an Barmitteln, den ein Unternehmen generiert und der potenziell an die Aktionäre ausgeschüttet werden kann. Er wird als Cash from Operations abzüglich Investitionen berechnet. In diesem Leitfaden wird detailliert erklärt, warum es wichtig ist und wie es berechnet wird, und einige der von einem Unternehmen generierten Barmittel, die potenziell an die Aktionäre des Unternehmens ausgeschüttet werden können. FCFE ist eine entscheidende Kennzahl in einer der Methoden im Bewertungsmodell Discounted Cash Flow (DCF)Discounted Cash Flow DCF-FormelDieser Artikel gliedert die DCF-Formel in einfache Begriffe mit Beispielen und einem Video der Berechnung. Lernen Sie, den Wert eines Unternehmens zu bestimmen. Mit dem FCFE, Ein Analyst kann den Nettogegenwartswert (NPV) bestimmenDer Nettogegenwartswert (NPV)Der Nettogegenwartswert (NPV) ist der Wert aller zukünftigen Cashflows (positiv und negativ) über die gesamte Laufzeit einer Anlage, diskontiert auf die Gegenwart. des Eigenkapitals eines Unternehmens, die anschließend zur Berechnung des theoretischen Aktienkurses des Unternehmens verwendet werden kann.

Der FCFE unterscheidet sich vom freien Cashflow für Unternehmen (FCFF)Free Cashflow für Unternehmen (FCFF)FCFF, oder Free Cashflow an Unternehmen, ist der Cashflow, der allen Finanzierungsgebern in einem Unternehmen zur Verfügung steht. Gläubiger, Vorzugsaktionäre, Stammaktionäre, die den Geldbetrag angibt, der allen Inhabern der Wertpapiere des Unternehmens (sowohl Anlegern als auch Kreditgebern) erwirtschaftet wird. Die folgende Formel kann verwendet werden, um FCFE aus dem EBITDA zu berechnen:

FCFE =EBITDA – Zinsen – Steuern – ΔWorking Capital – CapEx + Net Borrowing

Woher:

FCFE – Freier Cashflow zum Eigenkapital

EBITDA – Ergebnis vor Zinsen, Steuern, Abschreibungen, und Amortisation

ΔWorking Capital – Veränderung des Working Capital

CapEx – Investitionsausgaben

FCFE aus der EBITDA-Formel

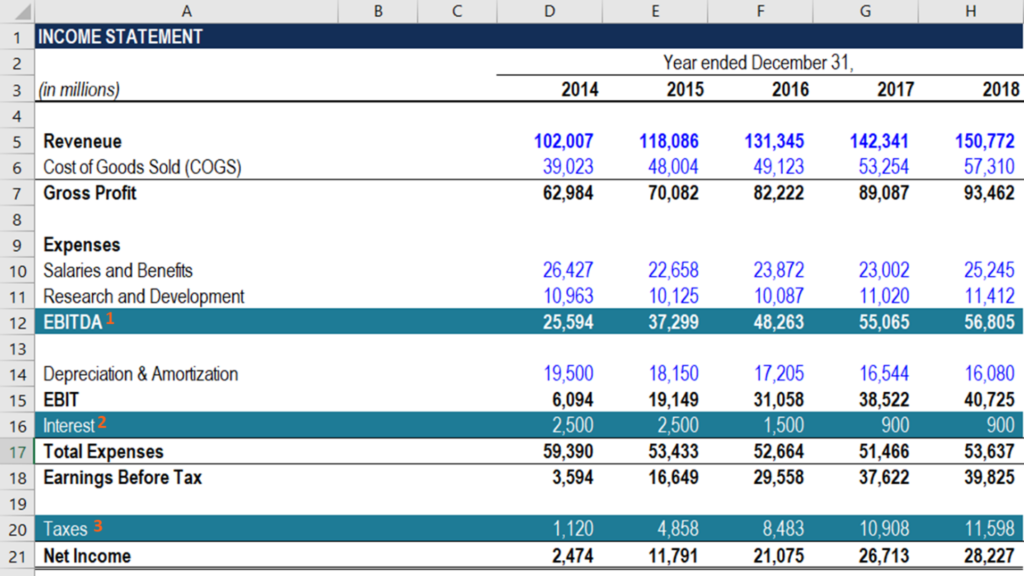

Gewinn vor Zinsen, Steuern, Die Abschreibung und Amortisation (EBITDA) ist eine der am häufigsten verwendeten Messgrößen für die Rentabilität eines Unternehmens. Ähnlich wie Ergebnis vor Zinsen und Steuern (EBIT)EBIT-GuideEBIT steht für Earnings Before Interest and Taxes und ist eine der letzten Zwischensummen der Gewinn- und Verlustrechnung vor Jahresüberschuss. Das EBIT wird manchmal auch als Betriebsergebnis bezeichnet und wird so genannt, weil es durch Abzug aller Betriebskosten (Produktions- und Nichtproduktionskosten) von den Umsatzerlösen ermittelt wird., Das EBITDA bewertet in erster Linie die Profitabilität des Unternehmens aus der regulären Geschäftstätigkeit. Jedoch, im Gegensatz zum EBIT, EBITDAEBITDAEBITDA oder Ergebnis vor Zinsen, Steuer, Abschreibungen, Die Abschreibung ist der Gewinn eines Unternehmens, bevor einer dieser Nettoabzüge vorgenommen wird. Das EBITDA konzentriert sich auf die operativen Entscheidungen eines Unternehmens, da es die Rentabilität des Unternehmens aus dem Kerngeschäft vor den Auswirkungen der Kapitalstruktur betrachtet. Formel, Beispiele schließen auch Abschreibungen ausAbschreibungsmethodenDie gängigsten Abschreibungsmethoden umfassen lineare, doppelter degressiver Saldo, Produktionseinheiten, und Summe der Jahreszahlen. und Amortisationsaufwendungen, einen besseren Überblick über die operative Profitabilität zu geben.

Das EBITDA ist eine der Komponenten zur Berechnung des Nettogewinns eines Unternehmens. Deswegen, Einer der Ansätze zur Ermittlung des Free Cashflows zum Eigenkapital umfasst die Verwendung der Kennzahl EBITDA. Denken Sie daran, dass der Nettogewinn des Unternehmens durch die folgende Gleichung mit dem EBITDA verbunden ist:

Nettoeinkommen =EBITDA – Zinsen – Steuern – Abschreibungen und Amortisation

Daher, wir können das Nettoeinkommen in der FCFE aus der Nettoeinkommensformel durch die obige Gleichung ersetzen:

FCFE =EBITDA – Zinsen – Steuern – Abschreibungen und Amortisation +

Abschreibung &Amortisation – ΔWorking Capital – CapEx + Net Borrowing

Zusätzlich, die obige Formel kann vereinfacht werden, indem die beiden Abschreibungs- und Amortisationsvariablen mit entgegengesetzten Vorzeichen entfernt werden:

FCFE =EBITDA – Zinsen – Steuern – ΔWorking Capital – CapEx + Net Borrowing

Woher:

- FCFE – Freier Cashflow zum Eigenkapital

- EBITDA – Ergebnis vor Zinsen, Steuern, Abschreibungen, und Amortisation

- ΔWorking Capital – Veränderung des Working Capital

- CapEx – Investitionsausgaben

Der obige Ansatz zur Berechnung des freien Cashflows zum Eigenkapital bietet einen detaillierteren Überblick über die Zusammensetzung des FCFE. Beachten Sie, dass eine solche Granularität in einem Finanzmodell nicht immer erforderlich ist. In manchen Fällen, es kann zu negativen Auswirkungen kommen, da es das Verständnis eines Modells erschwert.

Jedoch, Es ist akzeptabel, diese Variante der FCFE-Berechnung anzuwenden, wenn die Bewertung der Rentabilität des Unternehmens aus seiner regulären Geschäftstätigkeit (ohne sonstige Aufwendungen) erforderlich ist.

FCFE aus EBITDA-Formel und Jahresabschlüssen

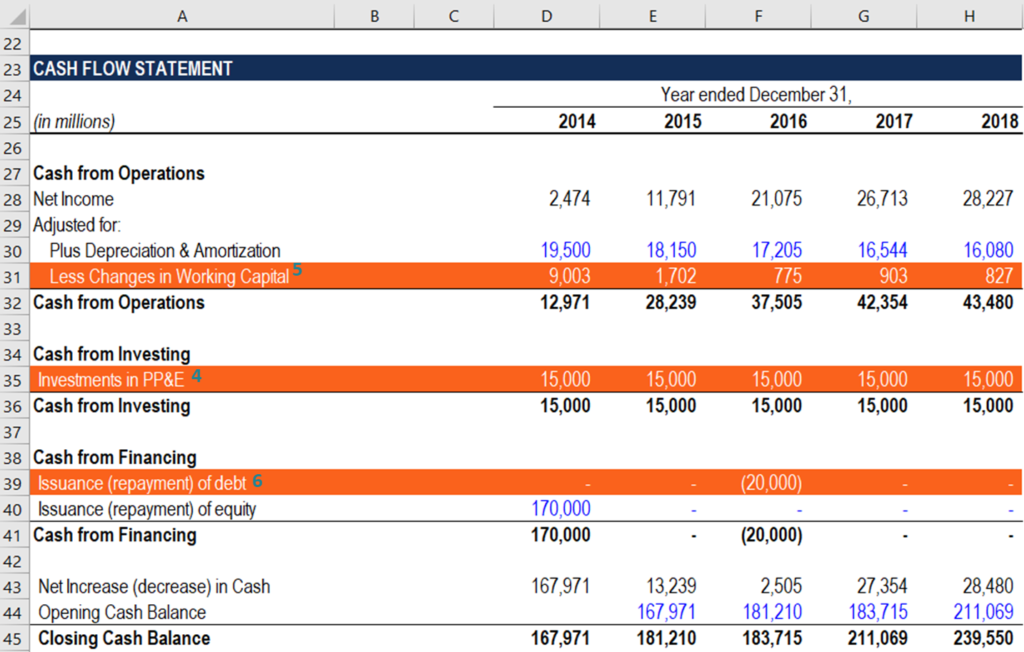

Ein Analyst, der die freien Cashflows zum Eigenkapital in einem Finanzmodell berechnet, muss in der Lage sein, schnell durch den Abschluss zu navigieren. Der Hauptgrund ist, dass alle für die Berechnung der Kennzahl erforderlichen Inputs aus dem Jahresabschluss entnommen werden. Die nachstehende Anleitung hilft Ihnen, den FCFE aus der EBITDA-Berechnung schnell und korrekt in ein Finanzmodell zu integrieren.

- EBITDA: Gewinn des Unternehmens vor Zinsen, Steuern, Abschreibungen, und Amortisation (EBITDA) werden in der Gewinn- und Verlustrechnung des Unternehmens erfasst.

- Interesse: Die Zinsaufwendungen der Gesellschaft werden in der Gewinn- und Verlustrechnung nach dem EBIT ausgewiesen.

- Steuern: Die Steuerzahlungen sind auch nach dem Ergebnis vor Steuern (EBT) in der Gewinn- und Verlustrechnung zu finden.

- CapEx: Die Investitionen (CapEx) können der Kapitalflussrechnung im Abschnitt Cash from Investing entnommen werden.

- Veränderung des Betriebskapitals (kann auch als ΔBetriebskapital bezeichnet werden) wird in der Kapitalflussrechnung des Unternehmens im Abschnitt Cash from Operations berechnet.

- Nettoverschuldung: Der Nettoschuldenbetrag ist auch in der Kapitalflussrechnung unter dem Abschnitt Cash from Investment aufgeführt.

Mehr Ressourcen

Vielen Dank, dass Sie die Erklärung von CFI zur Berechnung des FCFE aus dem EBITDA gelesen haben. CFI ist der offizielle Anbieter des globalen Financial Modeling &Valuation Analyst (FMVA)®Werden Sie ein Certified Financial Modeling &Valuation Analyst (FMVA)®Die Zertifizierung des Financial Modeling and Valuation Analyst (FMVA)® von CFI wird Ihnen dabei helfen, das Vertrauen zu gewinnen, das Sie in Ihre Finanzkarriere. Melden Sie sich noch heute an! Zertifizierungsprogramm, entwickelt, um jedem zu helfen, ein erstklassiger Finanzanalyst zu werden. Um Ihre Karriere weiter voranzutreiben, die folgenden zusätzlichen CFI-Ressourcen werden nützlich sein:

- EBIT vs. EBITDA LeitfadenEBIT vs. EBITDAEBIT vs. EBITDA - zwei sehr gebräuchliche Kennzahlen, die in der Finanz- und Unternehmensbewertung verwendet werden. Es gibt wichtige Unterschiede, Vor-/Nachteile zu verstehen.

- Projizieren von GuV-EinzelpostenProjizieren von GuV-EinzelpostenWir besprechen die verschiedenen Methoden der Projizierung von GuV-Einzelposten. Die Planung von Gewinn- und Verlustrechnungsposten beginnt mit dem Verkaufserlös, dann kosten

- Relative BewertungsmodelleRelative BewertungsmodelleRelative Bewertungsmodelle werden verwendet, um Unternehmen zu bewerten, indem sie auf der Grundlage bestimmter Kennzahlen wie EV/Umsatz, EV/EBITDA, und P/E

- KapitalflussrechnungKapitalflussrechnungDie Kapitalflussrechnung (auch als Kapitalflussrechnung bezeichnet) ist einer der drei Schlüsselabschlüsse, die die Zahlungsmittel ausweisen

Buchhaltung

-

8 Fragen, die Sie Auftragnehmern stellen sollten, bevor Sie einen einstellen

8 Fragen, die Sie Auftragnehmern stellen sollten, bevor Sie einen einstellen Beauftragen Sie einen Auftragnehmer, um den undichten Keller Ihres Hauses abzudichten, füge das Traumschlafzimmer hinzu, oder Ihre Küche zu renovieren ist eine große Entscheidung. Diese Projekte könne...

-

Was ist Basel II?

Was ist Basel II? Basel II ist das zweite Regelwerk internationaler Bankenvorschriften, das vom Basler Ausschuss für Bankenaufsicht (BCBS) definiert wurde. Es ist eine Erweiterung der Vorschriften für Mindestkapitalanf...

-

Was werden Sie tun, wenn Ihre Schulden beglichen sind?

Was werden Sie tun, wenn Ihre Schulden beglichen sind? Ich war nur einmal verschuldet:während und nach einer zweijährigen Scheidung, eine Zeit, in der ich auch Midlife-Uni-Student war. Gute Zeiten! Neunzehn Monate nach dem Scheidungsurteil Ich habe mein...

-

Millionen für die Steuervorbereitung bezahlt, als sie sich für das Free File Program qualifiziert haben,

Millionen für die Steuervorbereitung bezahlt, als sie sich für das Free File Program qualifiziert haben, Audit zeigt Foto von Zach Gibson/Getty Images Nachrichten/Getty Images Eine neue Regierungsprüfung zeigt, dass Millionen von Amerikanern Steuersoftwareunternehmen für ihre Steuern bezahlt haben, ...