Was sind aufgeschobene Anschaffungskosten (DAC)?

In der Versicherungsbranche, Aktivierte Abschlusskosten sind die kumulierten Kosten für den Abschluss neuer Versicherungsverträge und deren Amortisation über die Vertragslaufzeit. Der Anteil der uneinbringlichen Kosten aus Prämieneinnahmen wird als immaterielle Vermögenswerte aktiviert. Immaterielle Vermögenswerte Nach IFRS immaterielle Vermögenswerte sind identifizierbar, nicht-monetäre Vermögenswerte ohne physische Substanz. Wie alle Vermögenswerte, immaterielle Vermögenswerte in der Bilanz. Die Abschreibung über die Vertragslaufzeit entspricht dem Matching-Prinzip von GAAP.

Versicherungsunternehmen entstehen Ausgaben, um neue Kunden zu gewinnen oder einen bestimmten Vertrag zu verlängern. Diese Kosten umfassen Provisionen, die an Broker und Underwriter gezahlt werden, Versicherungskosten, und Kosten für die Ausstellung der Police. Sie werden als Anschaffungskosten bezeichnet, da sie dem Unternehmen beim Erwerb von Neugeschäft anfallen.

Häufig, Die Abschlusskosten übersteigen die Einnahmen des Versicherungsunternehmens durch die im ersten Jahr vereinnahmte Prämie. Das Federal Accounting Standards Board (FASB) erlaubt Versicherungsunternehmen, Abschlusskosten über die Vertragslaufzeit abzuschreiben, statt alles auf einmal. Der FASB ist die Organisation, die Regeln für die Rechnungslegung und Finanzberichterstattung für Unternehmen und gemeinnützige Einrichtungen in den USA festlegt.

Zusammenfassung

- Kosten für den Abschluss von Versicherungsverträgen, die die verdienten Prämieneinnahmen übersteigen, werden aktiviert und werden als latente Abschlusskosten (DAC) bezeichnet.

- Diese ungedeckten Kosten werden als fixe, immaterielle Vermögenswerte in der Bilanz, und ihr Wert wird über mehrere Jahre abgeschrieben oder abgeschrieben.

- Ein Versicherungsunternehmen verursacht in der Regel einige Akquisitionskosten, um einen neuen Kunden zu gewinnen oder einen bestimmten Vertrag zu verlängern.

Buchhaltung für DACs

Die Organisation, die die Rechnungslegungsstandards eines Landes festlegt, legt bestimmte Grundsätze für die Rechnungslegung wirtschaftlicher Transaktionen fest. Die Grundsätze sind als Financial Accounting Standards (FAS) bekannt. Die FAS klassifiziert Finanz- und Versicherungsprodukte nach ihrer Laufzeit und Laufzeit. Die buchhalterische Behandlung von DACs, die mit jeder der Produktklassen verbunden sind, ist unterschiedlich.

Die FAS klassifiziert Versicherungsprodukte in folgende Kategorien:

1. FAS 60

Die Kategorie FAS-60 umfasst Verträge mit kurzer und langer Laufzeit. Der FAS 60-Kurzzeitvertrag beinhaltet Versicherungsschutz für eine bestimmte kurze Laufzeit, deren Bestimmungen vom Benutzer angepasst werden können. Ein Beispiel ist die Sachversicherung.

Der FAS 60-Langzeitvertrag erstreckt sich über einen längeren Zeitraum, und der Benutzer kann seine Bestimmungen nicht anpassen. Einige Beispiele sind Stiftungsverträge, Rechtsschutzversicherungsverträge, und RentenverträgeAnnuitätEine Rente ist ein Finanzprodukt, das in gleichen Zeitabständen bestimmte Cashflows bereitstellt. Renten werden von Finanzinstituten geschaffen, hauptsächlich Lebensversicherungen, um einem Kunden ein regelmäßiges Einkommen zu verschaffen..

2. FAS 97

Die Kategorie FAS 97 umfasst langfristige Versicherungspolicen, die nicht unter FAS 60 gedeckt waren. Die Verträge werden als universelle Lebensversicherungsverträge bezeichnet. Sie ähneln den Policen mit befristeter Laufzeit, sind jedoch flexibler, da sie eine Anpassung ihrer Rückstellungen ermöglichen. Die meisten Verträge entwickelten sich und gewannen an Popularität, nachdem die FAS 60-Standards eingeführt wurden.

3. FAS 120

Die Kategorie FAS 120 erweitert die Bilanzierungspraktiken im Zusammenhang mit FAS 60- und FAS 97-Verträgen auf Lebensversicherungsunternehmen auf Gegenseitigkeit. Die Versicherungsnehmer besitzen die Unternehmen; das ist, Letztere ernennen und wählen den VerwaltungsratVerwaltungsratEin Verwaltungsrat ist ein Gremium von Personen, die gewählt werden, um die Aktionäre zu vertreten. Jede Aktiengesellschaft ist verpflichtet, einen Verwaltungsrat einzusetzen. Alle Gewinne werden in einem vorher festgelegten Verhältnis unter den Versicherungsnehmern aufgeteilt.

Der FASB legt für jede der oben genannten Kategorien unterschiedliche Regeln für die Bilanzierung von DACs fest. Die Unterschiede hängen vom Provisionsanteil ab. welches ist, häufig, Verkauf einer bestimmten Anzahl von Produkten oder Dienstleistungen, die aktiviert werden können, und die Schätzung zukünftiger Cashflows. Jedoch, die grundlegende buchhalterische Behandlung von DACs ist in allen Kategorien ähnlich.

Das Arbeitsprinzip des Vertrages verpflichtet Versicherungsunternehmen sicherzustellen, dass der Barwert aller zukünftigen Prämienzahlungen dem Barwert aller Abschlusskosten entsprechen muss. Es kann durch das folgende vereinfachte Beispiel verstanden werden.

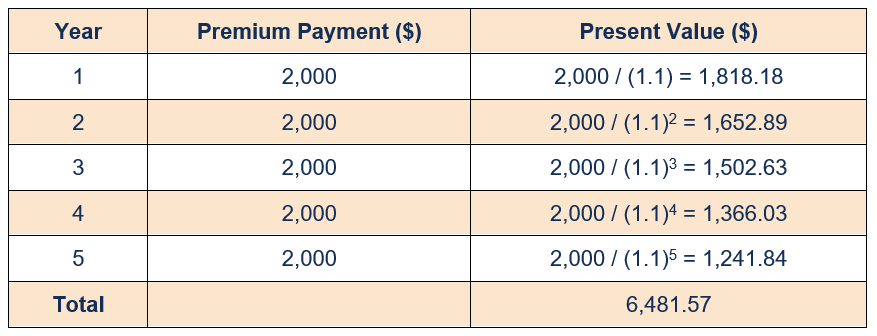

Betrachten Sie eine Versicherungspolice, bei der der Versicherungsnehmer eine jährliche Prämie von 2 USD zahlt, 000 für die nächsten fünf Jahre. Der jährliche Marktzinssatz beträgt 10 %. Der Barwert aller Prämienzahlungen wird wie folgt berechnet:

Damit die Anschaffungskosten erstattungsfähig sind, sein Wert muss weniger als $6 betragen, 481.57. Angenommen, die Anschaffungskosten für die Versicherungsgesellschaft betragen 5 US-Dollar, 000. Dann, der Betrag kann während der gesamten Police abgeschrieben werden, das ist, 5 Jahre. Der nicht abgeschriebene Teil der Kosten wird als Vermögenswert in der Bilanz erfasst.

Mehr Ressourcen

CFI bietet die Commercial Banking &Credit Analyst (CBCA)™-Programmseite - CBCAGet die CBCA™-Zertifizierung von CFI und wird ein Commercial Banking &Credit Analyst. Melden Sie sich an und fördern Sie Ihre Karriere mit unseren Zertifizierungsprogrammen und -kursen. Zertifizierungsprogramm für diejenigen, die ihre Karriere auf die nächste Stufe bringen möchten. Um weiter zu lernen und Ihre Karriere voranzutreiben, die folgenden Ressourcen werden hilfreich sein:

- TilgungsplanAmortisationsplanEin Tilgungsplan ist eine Tabelle, die die Einzelheiten der regelmäßigen Zahlungen für ein amortisierendes Darlehen enthält. Der Kapitalbetrag eines Tilgungsdarlehens wird bezahlt

- Latente SteuerforderungLatente SteuerforderungEin latenter Steueranspruch bezieht sich auf einen Posten in der Bilanz eines Unternehmens, der das zu versteuernde Einkommen in Zukunft aufgrund der getroffenen Entscheidungen mindern wird

- IFRS vs. US-GAAPIFRS vs. US-GAAPDie IFRS vs. US-GAAP bezieht sich auf zwei Rechnungslegungsstandards und -grundsätze, die von Ländern der Welt in Bezug auf die Finanzberichterstattung eingehalten werden

- Prognostizieren von BilanzeinzelpostenPrognostizieren von BilanzpostenDas Prognostizieren von Bilanzposten beinhaltet die Analyse des Betriebskapitals, PP&E, Fremdkapital und Nettoeinkommen. Diese Anleitung erklärt, wie man berechnet

Buchhaltung

-

Birchbox kommt in die Walgreens-Regale

Birchbox kommt in die Walgreens-Regale Bildquelle:@Elisall/Twenty20 Für eine Weile dort, buchstäblich jeder hatte eine Abo-Box. Sie können Kochzutaten bestellen, Hundespielzeug, Geschäftskleidung, komischer Merch für dein Lieblingssportte...

-

4 sparsame Gewohnheiten, die Sie kosten können

4 sparsame Gewohnheiten, die Sie kosten können Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

So schreiben Sie einen Brief, um gegen eine Ablehnung von UnitedHealthcare Einspruch einzulegen

So schreiben Sie einen Brief, um gegen eine Ablehnung von UnitedHealthcare Einspruch einzulegen UnitedHealthcare verfügt über spezielle Verfahren für die Einreichung eines Einspruchs. In Situationen, in denen die Ablehnung auf unzureichende oder falsche Informationen zum ursprünglichen Anspruch ...

-

Finanzielle To-Do-Liste + Kalender für Mai

Finanzielle To-Do-Liste + Kalender für Mai Wir kommen zur Jahresmitte, und es ist an der Zeit, sich Ihr Guthaben genau anzusehen. Ist Ihre Punktzahl da, wo Sie sie haben möchten? Wenn nicht, Halten Sie diesen Kalender griffbereit. Unsere Finan...