Definierte Umsatzquote der Kreditorenbuchhaltung:Formel und Beispiele

Eine hohe Kreditorenquote signalisiert, dass ein Unternehmen seine Gläubiger und Lieferanten schnell bezahlt, während eine niedrige Quote darauf hindeutet, dass das Unternehmen seine Rechnungen langsamer begleicht. Dies ist eine kritische Kennzahl, die es zu verfolgen gilt, denn wenn die Fluktuationsquote eines Unternehmens von einer Abrechnungsperiode zur anderen abnimmt, es könnte Probleme signalisieren und zu geringeren Kreditlinien führen.

Umgekehrt, Geldgeber und Gläubiger, die ein stetiges oder steigendes AP-Verhältnis sehen, können die Kreditlinie des Unternehmens erhöhen.

Was ist die Umsatzquote der Kreditorenbuchhaltung (AP)?

Die Fluktuationsquote der Kreditorenbuchhaltung misst, wie schnell ein Unternehmen Zahlungen an Kreditoren und Lieferanten leistet, die Kreditlinien gewähren. Buchhaltungsexperten quantifizieren das Verhältnis, indem sie die durchschnittliche Anzahl der Zahlungen des Unternehmens während eines bestimmten Zeitraums berechnen. In der Bilanz eines Unternehmens, Die Umschlagshäufigkeit der Verbindlichkeiten ist ein wichtiger Indikator für die Liquidität und die Steuerung des Cashflows.

Wichtige Erkenntnisse zur Umsatzquote der Kreditorenbuchhaltung (AP)

- Eine höhere Verbindlichkeitenquote bedeutet, dass ein Unternehmen seine Rechnungen in kürzerer Zeit begleicht als Unternehmen mit einer niedrigeren Quote.

- Niedrige AP-Quoten könnten signalisieren, dass ein Unternehmen Schwierigkeiten hat, seine Rechnungen zu bezahlen, aber das ist nicht immer der Fall. Es könnte sein Geld strategisch einsetzen.

- Unternehmen, die auf Kreditlinien angewiesen sind, profitieren in der Regel von einem höheren Verhältnis, da Lieferanten und Kreditgeber diese Kennzahl verwenden, um das von ihnen eingegangene Risiko abzuschätzen.

So berechnen Sie die Umsatzquote der Kreditorenbuchhaltung (AP)

Buchhaltungsexperten berechnen die Fluktuationsquoten der Kreditorenbuchhaltung, indem sie die Gesamtkäufe eines Unternehmens durch seinen durchschnittlichen Kreditorensaldo im selben Zeitraum dividieren.

Formel und Berechnung des Umsatzanteils der Kreditorenbuchhaltung (AP)

Die Fluktuationsraten von Kreditoren werden normalerweise berechnet, indem die durchschnittliche Anzahl von Tagen gemessen wird, die ein einem Gläubiger geschuldeter Betrag unbezahlt bleibt. Die Division dieser durchschnittlichen Zahl durch 365 ergibt die Fluktuationsquote der Kreditorenbuchhaltung.

Durchschnittliche Anzahl Tage / 365 = Umsatzquote der Kreditorenbuchhaltung

Aufschlüsselung des Umsatzes aus der Kreditorenbuchhaltung in Tage

Verwenden Sie diese Formel, um den zahlbaren AP-Umsatz in Tage umzurechnen.

Umsatzquote der Kreditorenbuchhaltung in Tagen =365 / Zahlbare Umschlagshäufigkeit

Wie können Sie die Fluktuationsquote Ihrer Kreditorenbuchhaltung analysieren?

Um zu sehen, wie sich Ihr Unternehmen entwickelt, Vergleichen Sie Ihre AP-Umsatzquote mit früheren Abrechnungsperioden. Um zu sehen, wie attraktiv Sie für Geldgeber sind, Passen Sie Ihr AP-Verhältnis an Mitbewerber in Ihrer Branche an.

Was ist eine gute Kreditorenfluktuationsquote?

Allgemein, eine hohe AP-Quote bedeutet, dass Sie Ihren Verbindlichkeiten aus der Kreditorenbuchhaltung schneller nachkommen.

Wollen Sie einen höheren oder niedrigeren Kreditorenumsatz?

Es hängt davon ab, ob. Wenn Ihr Unternehmen auf die Aufrechterhaltung einer Kreditlinie angewiesen ist, Kreditgeber bieten günstigere Konditionen mit einer höheren Quote. Aber wenn das Verhältnis zu hoch ist, Einige Analysten stellen möglicherweise die Frage, ob Ihr Unternehmen seinen Cashflow auf die strategischste Weise für das Geschäftswachstum einsetzt.

Beispiel für eine Umsatzquote in der Kreditorenbuchhaltung (AR)

Sagen Sie, dass in einem Zeitraum von einem Jahr Ihr Unternehmen hat 25 Millionen US-Dollar eingekauft und schließt das Jahr mit einem offenen Kreditorensaldo von 4 Millionen US-Dollar ab.

25 Millionen US-Dollar / 4 Millionen US-Dollar = 6,25

Das bedeutet, dass das Unternehmen seinen durchschnittlichen Kreditorensaldo in diesem Zeitraum 6,25-mal bezahlt hat.

Erhöhung der Fluktuationsquote in der Kreditorenbuchhaltung

Gläubiger und Investoren werden die Umschlagshäufigkeit der Verbindlichkeiten in der Bilanz eines Unternehmens überprüfen, um festzustellen, ob das Unternehmen bei seinen Gläubigern und Lieferanten in gutem Zustand ist. Höhere Zahlen weisen darauf hin, dass ein Unternehmen seine Rechnungen pünktlicher begleicht, und hat dadurch weniger Schulden in den Büchern.

Das mag den Beteiligten gefallen, Es gibt ein Gegenargument, dass einige Unternehmen möglicherweise besser dran sind, dieses Geld anderswo einzusetzen, mit Blick auf Wachstum.

Sinkende Fluktuationsquote in der Kreditorenbuchhaltung

Niedrigere Umschlagshäufigkeiten für Verbindlichkeiten könnten Anlegern und Gläubigern signalisieren, dass das Unternehmen in einem bestimmten Zeitraum möglicherweise nicht so gut abgeschnitten hat. auf Basis vergleichbarer Zeiträume.

Nachverfolgung der Umsatzquote der Verbindlichkeiten

Während Unternehmen strategische Gründe haben können, niedrigere Umschlagsquoten für Verbindlichkeiten aufrechtzuerhalten, als der Kassenbestand zeigen würde, dass dies erforderlich ist, es gibt andere variablen. Unternehmen könnten aufgrund günstiger Kreditkonditionen niedrige Fluktuationsquoten aufweisen. Ähnlich, sie könnten höhere Quoten aufweisen, weil Lieferanten die Zahlung bei Lieferung von Waren oder Dienstleistungen verlangten. Einige Unternehmen geben während der Hauptsaison möglicherweise mehr aus, und kann zu bestimmten Zeiten des Jahres auch höhere Barmittelzuflüsse haben.

AP-Umsatz vs. AR-Umsatz-Verhältnisse

Der Kreditorenumsatz vermittelt ein Bild von der Kreditwürdigkeit eines Unternehmens, während die Debitorenumschlagsquoten messen, wie effektiv es ist, die ihr geschuldeten Einnahmen einzuziehen. Eine hohe Umschlagshäufigkeit von Forderungen weist darauf hin, dass ein Unternehmen seine Forderungen effektiv eintreibt. während ein niedriges Verhältnis signalisiert, dass ein Unternehmen Schwierigkeiten mit seinem Inkassoprozess hat oder Kredite an die falschen Kunden ausgibt.

Verfolgen Sie die Umsätze Ihrer Kreditorenbuchhaltung

Unternehmen können die Umschlagshäufigkeit ihrer Kreditorenbuchhaltung während jeder Abrechnungsperiode verfolgen, ohne zusätzliche Informationen sammeln zu müssen. Mit den oben genannten Formeln Hier ist ein Beispiel für die Berechnung der Umschlagshäufigkeit Ihrer Kreditorenbuchhaltung. Nehmen Sie einfach die Summe Ihrer Netto-AP während eines bestimmten Abrechnungszeitraums und teilen Sie sie durch den durchschnittlichen AP für diesen Zeitraum.

Netto-AP / Durchschnittlicher AP = Umsatzquote der Kreditorenbuchhaltung

Um die zu teilenden Beträge zu bestimmen:

- Netto-AP:Ziehen Sie alle Gutschriften (z. B. an Lieferanten zurückgegebene Lagerbestände) von den angefallenen Brutto-AP ab.

- Durchschnittlicher AP:Addieren Sie Ihre AP-Salden am Anfang und am Ende des Abrechnungszeitraums und teilen Sie die Summe durch 2.

Beispiel:

Im GJ 2020, Der Gesamt-AP eines Unternehmens für Gelder, die Gläubigern und Lieferanten geschuldet wurden, betrug 1 Million US-Dollar. Jedoch, das Unternehmen hat Gutschriften für Anpassungen erhalten und Lagerbestände in Höhe von 100 US-Dollar zurückgegeben, 000. Nach Abzug der $100, 000 an Krediten von 1 Million US-Dollar an Brutto-AP, der Netto-AP beträgt 900 USD, 000.

Das Unternehmen hatte einen Gesamt-AP-Saldo von 80 USD, 000 am 1. Januar 2020 und endet das Jahr am 31. Dezember, 2019 mit ausstehendem AP von $120, 000. Nimm die $200, 000 insgesamt, geteilt durch 2 ergibt einen durchschnittlichen AP von 100 $. 000. Nachdem der Netto-AP von 900 USD geteilt wurde, 000 um 100 $, 000, die Fluktuationsquote der Kreditorenbuchhaltung des Unternehmens betrug 9,0

Netto-AP: 1 $, 000, 000 - 100 $, 000 =900 $, 000

/

Durchschnittlicher AP: $80, 000 + 120 $, 000 =200 $, 000 / 2

= Umsatzquote der Kreditorenbuchhaltung:9,0

Bedeutung der Umsatzquote Ihrer Kreditorenbuchhaltung

Die Geschäftsleitung sollte die Fluktuationsquote der Kreditorenbuchhaltung des Unternehmens genau im Auge behalten. Investoren und alle Lieferanten, die bereit sind, Kredite zu gewähren, werden dies genau prüfen. Dies kann sich auf die Kosten der verkauften Waren auswirken, da Lieferanten dieses Verhältnis verwenden können, um die Finanzierungsbedingungen zu bestimmen – und das kann sich auf das Endergebnis auswirken.

Beschränkungen der Umsatzquote in der Kreditorenbuchhaltung

Während die Gläubiger eine höhere Umschlagshäufigkeit der Verbindlichkeiten positiv sehen, es gibt Vorbehalte. Wenn ein Unternehmen während eines Abrechnungszeitraums eine höhere Quote hat als seine Mitbewerber in einer bestimmten Branche, es könnte ein Warnsignal sein, dass der Cashflow nicht so gut verwaltet wird wie der Branchendurchschnitt. Wenn ein Unternehmen dies nicht glaubt, Finanzverantwortliche möchten vielleicht eine Erklärung zur Hand haben.

4 Tipps zur Verbesserung der Umsatzquote Ihrer Kreditorenbuchhaltung

- Prüfen Sie, wie Ihr Unternehmen seinen Cashflow verwaltet, und bestimmen Sie, welche Auswirkungen die Reduzierung der fälligen Tage haben könnte

- Bewerten Sie Ihre Debitorenumschlagshäufigkeit und stellen Sie fest, ob Verzögerungen beim Inkasso Ihre Kostendeckung beeinträchtigen.

- Ermitteln Sie, ob Sie Ihre Kreditlinienkonditionen bei Lieferanten verbessern können.

- Messen Sie die Kosten der verkauften Waren, und stellen Sie fest, ob Verbesserungspotenzial besteht.

Buchhaltung

-

Fallen Sie nicht auf den Nikola-Rebound herein - kaufen Sie stattdessen diese Aktie

Fallen Sie nicht auf den Nikola-Rebound herein - kaufen Sie stattdessen diese Aktie Andrew Keene Nikola Corp. (NASDAQ:NKLA) verzeichnete gestern einen Kursgewinn von 3% – obwohl sie sich immer noch mitten in einem großen Fiasko befindet. Wie ich dir letzte Woche gesagt habe, Nik...

-

Was ist eine Exit-Strategie?

Was ist eine Exit-Strategie? Eine Exit-Strategie ist ein Plan für einen Partner oder Eigentümer, aus dem Eigentum eines Unternehmens auszuscheiden. Es erfolgt durch eine Fusion und Übernahme (M&A) mit einem anderen Unternehmen, d...

-

Diese Verbesserung der Steuergutschrift für Geringverdiener könnte noch ein Jahr andauern

Diese Verbesserung der Steuergutschrift für Geringverdiener könnte noch ein Jahr andauern Viele oder alle Produkte hier stammen von unseren Partnern, die uns eine Provision zahlen. So verdienen wir Geld. Unsere redaktionelle Integrität stellt jedoch sicher, dass die Meinungen unserer Exper...

-

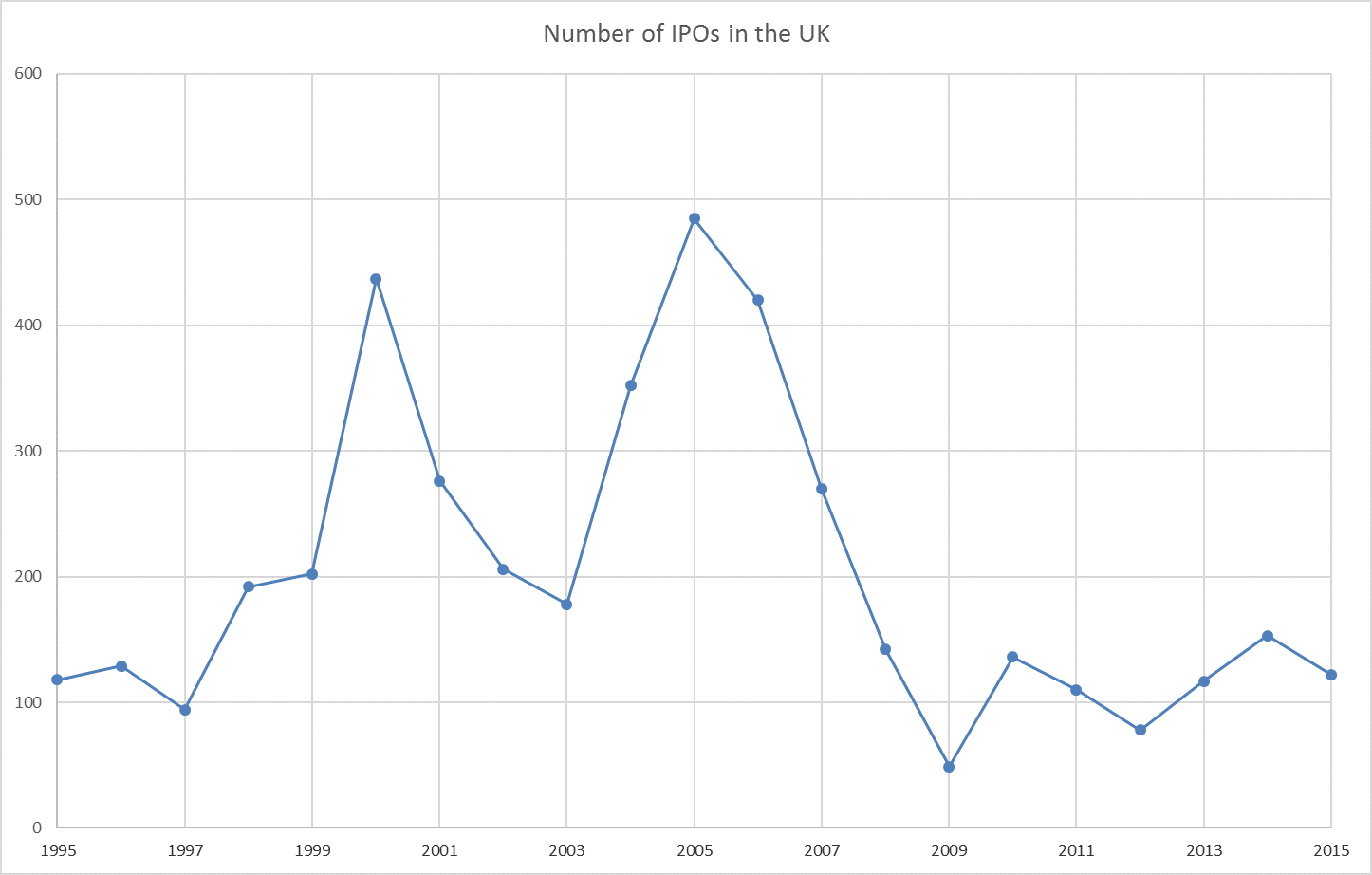

Warum meiden Unternehmen öffentliche Märkte?

Warum meiden Unternehmen öffentliche Märkte? Unternehmen scheuen sich, an die Börse zu gehen. Die Zahl der Unternehmen, die ihre Aktien an den britischen Aktienmärkten notieren, erreichte 2016 einen jahrzehntelangen Tiefststand. du denkst vielle...