Liquiditätsfalle

Was ist eine Liquiditätsfalle?

Eine Liquiditätsfalle ist eine widersprüchliche wirtschaftliche Situation, in der die Zinsen sehr niedrig und die Sparquoten hoch sind, Geldpolitik wirkungslos machen. Zuerst von dem Ökonomen John Maynard Keynes beschrieben, während einer Liquiditätsfalle, Verbraucher entscheiden sich dafür, Anleihen zu meiden und ihre Gelder in Spargeldern zu halten, weil die vorherrschende Meinung vorherrscht, dass die Zinsen bald steigen könnten (was die Anleihekurse nach unten drücken würde). Da Anleihen ein umgekehrtes Verhältnis zu den Zinssätzen haben, Viele Verbraucher möchten keine Vermögenswerte halten, deren Preis voraussichtlich sinken wird. Zur selben Zeit, Die Bemühungen der Zentralbanken, die Wirtschaftstätigkeit anzukurbeln, werden behindert, da sie nicht in der Lage sind, die Zinssätze weiter zu senken, um Anreize für Anleger und Verbraucher zu schaffen.

Die zentralen Thesen

- Eine Liquiditätsfalle liegt vor, wenn die Geldpolitik aufgrund sehr niedriger Zinsen in Kombination mit Verbrauchern, die lieber sparen, als in höher verzinsliche Anleihen oder andere Anlagen investieren, ineffektiv wird.

- Während eine Liquiditätsfalle eine Funktion der wirtschaftlichen Bedingungen ist, es ist auch psychologisch, da die Verbraucher sich aufgrund einer negativen wirtschaftlichen Sichtweise dafür entscheiden, Bargeld zu horten, anstatt höher bezahlte Investitionen zu tätigen.

- Eine Liquiditätsfalle ist nicht auf Anleihen beschränkt. Es betrifft auch andere Bereiche der Wirtschaft, da die Verbraucher weniger für Produkte ausgeben, was bedeutet, dass Unternehmen weniger wahrscheinlich einstellen.

- Einige Möglichkeiten, aus einer Liquiditätsfalle herauszukommen, sind die Erhöhung der Zinssätze, in der Hoffnung, dass sich die Situation von selbst regulieren wird, wenn die Preise auf ein attraktives Niveau fallen, oder erhöhte Staatsausgaben.

Liquiditätsfallen verstehen

In einer Liquiditätsfalle sollte die Reservebank eines Landes, wie die Federal Reserve in den USA, versuchen, die Wirtschaft durch Erhöhung der Geldmenge anzukurbeln, keine Auswirkungen auf die Zinssätze haben, da die Menschen nicht ermutigt werden müssen, zusätzliches Bargeld zu halten.

Als Teil der Liquiditätsfalle Verbraucher halten weiterhin Gelder auf Standardeinlagenkonten, wie Spar- und Girokonten, statt in andere Anlagemöglichkeiten, selbst wenn das Zentralbanksystem versucht, die Wirtschaft durch die Injektion zusätzlicher Mittel anzukurbeln. Hohe Einsparungen beim Verbraucher, oft angespornt durch den Glauben an ein negatives wirtschaftliches Ereignis am Horizont, führt dazu, dass die Geldpolitik im Allgemeinen ineffektiv ist.

Der Glaube an ein zukünftiges negatives Ereignis ist der Schlüssel, weil Verbraucher Bargeld horten und Anleihen verkaufen, dies wird die Anleihekurse nach unten und die Renditen nach oben treiben. Trotz steigender Renditen Verbraucher sind nicht daran interessiert, Anleihen zu kaufen, da die Anleihekurse fallen. Stattdessen ziehen sie es vor, Bargeld zu einer niedrigeren Rendite zu halten.

Ein bemerkenswertes Problem einer Liquiditätsfalle besteht darin, dass Finanzinstitute Probleme haben, qualifizierte Kreditnehmer zu finden. Dies wird dadurch verstärkt, dass bei Zinssätzen gegen Null, Es gibt wenig Raum für zusätzliche Anreize, um gut qualifizierte Kandidaten zu gewinnen. Dieser Mangel an Kreditnehmern zeigt sich oft auch in anderen Bereichen, wo Verbraucher normalerweise Geld leihen, B. beim Kauf von Autos oder Eigenheimen.

Anzeichen einer Liquiditätsfalle

Ein Kennzeichen einer Liquiditätsfalle sind niedrige Zinsen. Niedrige Zinsen können das Verhalten der Anleihegläubiger beeinflussen, zusammen mit anderen Bedenken hinsichtlich der aktuellen Finanzlage der Nation, zu einem volkswirtschaftlichen Verkauf von Anleihen führen. Weiter, Geldmengenzusätze führen nicht zu Preisniveauänderungen, da das Verbraucherverhalten dazu neigt, Geld auf risikoarme Weise zu sparen. Da eine Erhöhung der Geldmenge bedeutet, dass mehr Geld in der Wirtschaft ist, Es ist vernünftig, dass ein Teil dieses Geldes in höher verzinsliche Vermögenswerte wie Anleihen fließen sollte. Aber in einer Liquiditätsfalle nicht, es wird einfach als Sparguthaben auf Geldkonten verstaut.

Niedrige Zinsen allein definieren keine Liquiditätsfalle. Um die Situation zu qualifizieren, Es muss einen Mangel an Anleihegläubigern geben, die ihre Anleihen behalten möchten, und ein begrenztes Angebot an Anlegern, die sie kaufen möchten. Stattdessen, Die Investoren priorisieren strikte Bareinsparungen gegenüber Anleihekäufen. Sollten Anleger in Zeiten niedriger Zinsen noch daran interessiert sein, Anleihen zu halten oder zu kaufen, sogar gegen null Prozent, die Situation gilt nicht als Liquiditätsfalle.

Heilung der Liquiditätsfalle

Es gibt verschiedene Möglichkeiten, der Wirtschaft aus der Liquiditätsfalle zu helfen. Nichts davon kann alleine funktionieren, kann jedoch dazu beitragen, das Vertrauen der Verbraucher zu stärken, wieder Ausgaben/Investitionen zu tätigen, anstatt zu sparen.

- Die Federal Reserve kann die Zinsen erhöhen, was dazu führen kann, dass Menschen mehr von ihrem Geld investieren, anstatt es zu horten. Das kann nicht funktionieren, aber es ist eine mögliche Lösung.

- Ein (großer) Preisverfall. Wenn das passiert, die Leute können sich einfach nicht davon abhalten, Geld auszugeben. Die Verlockung niedrigerer Preise wird zu attraktiv, und Ersparnisse werden verwendet, um von diesen niedrigen Preisen zu profitieren.

- Erhöhung der Staatsausgaben. Wenn die Regierung dies tut, es impliziert, dass die Regierung engagiert und zuversichtlich in die nationale Wirtschaft ist. Diese Taktik fördert auch das Beschäftigungswachstum.

Regierungen kaufen oder verkaufen manchmal Anleihen, um die Zinssätze zu kontrollieren, aber der Kauf von Anleihen in einem so negativen Umfeld bringt wenig, da die Verbraucher begierig sind, das zu verkaufen, was sie haben, wenn sie dazu in der Lage sind. Deswegen, es wird schwierig, die Renditen nach oben oder unten zu drücken, und noch schwieriger ist es, die Verbraucher dazu zu bewegen, den neuen Tarif zu nutzen.

Wie oben besprochen, wenn Verbraucher aufgrund vergangener oder zukünftiger Ereignisse Angst haben, es ist schwer, sie dazu zu bringen, Geld auszugeben und nicht zu sparen. Staatliche Maßnahmen werden weniger effektiv, als wenn die Verbraucher risiko- und ertragsorientierter sind, als wenn die Wirtschaft gesund ist.

Beispiele aus der Praxis für Liquiditätsfallen

Beginnend in den 1990er Jahren, Japan stand vor einer Liquiditätsfalle. Die Zinsen sanken weiter und dennoch gab es wenig Anreiz, Investitionen zu kaufen. Japan war in den 1990er Jahren mit einer Deflation konfrontiert, und von 2019 noch einen Negativzins von -0,1 % hat. Der Nikkei 225, der wichtigste Aktienindex in Japan, fiel von einem Höchststand von 39, 260 Anfang 1990, und von 2019 liegt immer noch deutlich unter diesem Höchststand. Der Index erreichte ein Mehrjahreshoch von 24, 448 im Jahr 2018.

Im Zuge der Finanzkrise 2008 und der anschließenden Großen Rezession traten erneut Liquiditätsfallen auf, vor allem in der Eurozone. Zinssätze wurden auf 0% festgelegt, aber investieren, Verbrauch, und Inflation blieben nach dem Höhepunkt der Krise mehrere Jahre lang gedämpft. Die Europäische Zentralbank griff in einigen Bereichen auf quantitative Lockerung (QE) und eine Negativzinspolitik (NIRP) zurück, um sich aus der Liquiditätsfalle zu befreien.

Devisenmarkt

-

Was ist eine Liquiditätskennzahl?

Was ist eine Liquiditätskennzahl? Eine Liquiditätskennzahl ist eine Art Finanzkennzahl, die verwendet wird, um die Fähigkeit eines Unternehmens zu bestimmen, seine kurzfristigen Verbindlichkeiten zu begleichen. Die Metrik hilft festzu...

-

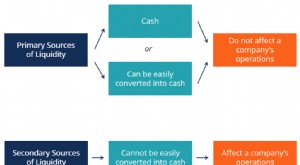

Was sind Liquiditätsquellen?

Was sind Liquiditätsquellen? Für eine Firma, seine liquiditätsquellen sind alle ressourcen, die verwendet werden können, um liquide Mittel zu generieren. Grundsätzlich gibt es zwei Hauptklassen von Liquiditätsquellen für ein Unte...