Verbriefung – das komplexe Finanzprodukt, das die Finanzkrise angeheizt hat, erlebt ein Comeback

Verbriefungen wurden einst als Innovation gepriesen, die darauf abzielte, die Widerstandsfähigkeit und Stabilität des Finanzsystems durch eine effiziente Umverteilung von Risiken zu verbessern. Doch die Immobilienblase, die platzte und die globale Finanzkrise 2007-08 auslöste, wurde durch diesen Finanzmechanismus angeheizt.

Es ermöglicht Banken, uneinbringliche Forderungen neu zu verpacken und zu verkaufen, einschließlich Darlehen und Hypotheken, an Drittinvestoren in Form eines Wertpapiers. Auf der Mikroebene, es führte zu opportunistischem Verhalten von Banken, die komplexe, undurchsichtige und minderwertige Finanzanlagen. Zehn Jahre später könnten wir die Rückkehr dieses riskanten Geschäfts sehen.

Die Finanzkrise 2007-08 hat die dunkle Seite der Verbriefung beleuchtet. Als die Immobilienblase platzte, Anleger erlitten erhebliche Verluste und verloren das Vertrauen und das Interesse an Verbriefungen. Außerdem, Strenge regulatorische Maßnahmen zur Behebung der Unzulänglichkeiten auf den Verbriefungsmärkten haben dazu geführt, dass diese Transaktionen für die Banken kostspielig sind. Ein geringes Anlegerinteresse in Verbindung mit strengeren regulatorischen Anforderungen hat sich nachteilig auf die Verbriefung ausgewirkt.

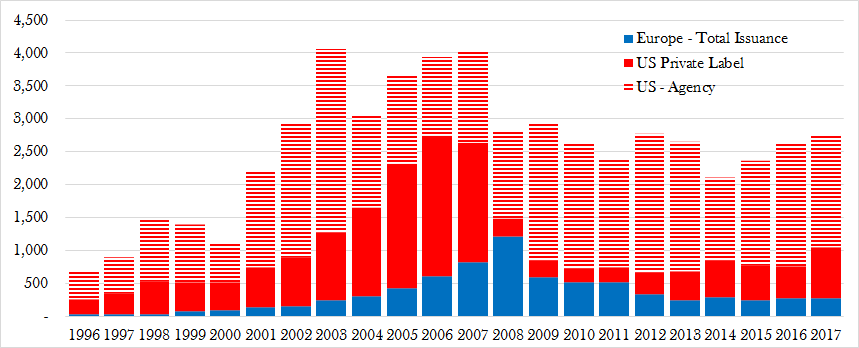

Das Volumen der emittierten Wertpapiere ist in der Zeit nach der Krise deutlich geschrumpft, vor allem in Europa. Aber, heute, Zehn Jahre nach der Krise Die europäischen Politiker sind bestrebt, sie wiederzubeleben. Sie sagen, dass ein gut funktionierender Verbriefungsmarkt dem europäischen Wachstum erhebliche Vorteile bringen wird. Jedoch, es gibt wenig empirische Beweise für diese Behauptung.

Die dunkle Seite der Verbriefung

Verbriefungen veränderten das traditionelle Bankgeschäftsmodell, wo Banken Kredite bis zur Fälligkeit behalten. Es handelt sich um einen komplexen Finanzierungsmechanismus, der es Banken ermöglicht, ansonsten illiquide Kredite an Dritte zu verkaufen. Der Verkaufserlös wird dann zur Finanzierung zusätzlicher Kredite verwendet und dieser Zyklus kann wiederholt verfolgt werden.

Seit der Finanzkrise eine Vielzahl von Arbeiten hat die negativen Auswirkungen von Verbriefungen untersucht. Es gibt überwältigende Belege dafür, dass Verbriefungen das Kreditrisiko von Banken erhöhen.

Eine Reihe von Studien hat ergeben, dass es das opportunistische Verhalten von Banken verstärkt, auch. In der Vorkrisenzeit Banken, die in der Verbriefung tätig waren, lehnten weniger Kreditanträge ab und vermittelten Hypotheken von schlechter Qualität. Risikoreichere Hypotheken wurden eher verbrieft, und einige Banken gaben sogar die Kreditqualität der zugrunde liegenden Hypotheken falsch an, indem sie Informationen von Anlegern verschleierten.

Zudem reduzierten die Banken ihre Kontrollbemühungen der Kreditnehmer von verbrieften Krediten. Verbriefungen größerer Banken erhielten von Ratingagenturen Ratingvergünstigungen, Dadurch werden Anleger irregeführt. Risiko aufgrund der komplexen Struktur dieser Vermögenswerte und fehlender Informationen nicht einschätzbar, Investoren waren gezwungen, sich auf Kreditratings zu verlassen.

Europa immun?

Diese unerwünschten Auswirkungen der Verbriefung auf das Bankverhalten waren auf dem europäischen Markt deutlich weniger ausgeprägt. Europäische Banken schienen nicht auf dieselbe Weise Kredite geringer Qualität verbrieft oder die Kreditvergabestandards gelockert zu haben wie US-Banken.

Eigentlich, der Wertpapiermarkt in Europa war robuster. In der Zeit nach der Krise, durchschnittliche Ausfälle lagen zwischen 0,6 und 1,5 %, gegenüber 9,3 bis 18,4 % bei US-Verbriefungen. Nichtsdestotrotz, das Verbriefungsvolumen in den europäischen Märkten hat gleichermaßen gelitten, wenn nicht mehr als dem US-Markt.

Die wachsende Zahl europäischer Verbriefungen ist einerseits, trügerisch, da nicht alle geschaffenen Wertpapiere tatsächlich an Privatanleger verkauft werden. Ein großer Betrag wird von den emittierenden Banken einbehalten und anschließend als Sicherheit für die Finanzierung von Zentralbanken wie der Europäischen Zentralbank verwendet. Aber, auf der anderen Seite, Britische Banken haben ihr Emissionsvolumen in letzter Zeit im Vergleich zum Vor-Brexit-Niveau deutlich erhöht.

Gewonnene Erkenntnisse

Seit der Krise, Die europäische Regulierung hat sich deutlich verschärft. Bestimmtes, es hat gezielt die negativen Auswirkungen von Verbriefungen auf das Bankverhalten und die Transparenz an den Märkten erhöht. Banken müssen mehr Kapital für Asset-Backed Securities vorhalten, sie müssen mehr Verantwortung für ihr eigenes Risiko übernehmen, und die Anleger müssen nun eine Due Diligence durchführen.

Aber, angesichts der aktuellen Marktstagnation, der Verbriefungsrahmen wurde wiederholt überarbeitet, um den Markt zu beleben. Nach vielen Diskussionen, Der neue Regulierungsrahmen für Verbriefungen in Europa tritt am 1. Januar 2019 vollständig in Kraft.

Bestimmtes, Der neue Rahmen soll die Ausgabe einfacher, transparente und standardisierte Verbriefungen, die sowohl von Anlegern als auch von Aufsichtsbehörden leicht zu bewerten und zu überwachen sind. Zum Beispiel, anspruchsberechtigt sein, die zugrunde liegenden Vermögenswerte sollten nach Art (mit ähnlichen Cashflow-Eigenschaften und Risiken) sowie nach Fälligkeit „homogen“ sein. Der Rahmen bietet Kapitalerleichterungen für Anleger, die diese einfachen, transparente und standardisierte Verbriefungen.

Aber es gibt noch einige Mängel. Die Vorteile der Kapitalentlastung gelten nicht für große institutionelle Anleger mit langfristiger Ausrichtung wie Pensionskassen und Versicherungen. Den Ländern wird auch die Autonomie eingeräumt, Sanktionen bei Nichteinhaltung der Maßnahmen zur Risikoverantwortung zu verhängen. Dies kann die grenzüberschreitende Aktivität möglicherweise dämpfen.

Trotz dieser Einschränkungen Der neue Rahmen soll die Anlagemöglichkeiten für langfristige Anleger erweitern. Die EU hofft, dass sie die Kreditvergabe an europäische Haushalte und Unternehmen ankurbeln wird, indem sie der Realwirtschaft zusätzliche 150 Milliarden Euro zur Verfügung stellt. Aber, in Ermangelung von Beweisen dafür und mit Blick auf die dunkle Seite der Verbriefung, Es ist wichtig, vorsichtig vorzugehen und aus den Lehren der Finanzkrise zu lernen.

Bankgeschäfte

- Finanzielle Probleme im Zusammenhang mit älteren Menschen

- Nigeria macht Fortschritte bei der finanziellen Inklusion:So geht's

- Wie Sie mit der nächsten Finanzkrise umgehen – lernen Sie aus Island

- Hedgefonds seit der Finanzkrise:Vom Boom zum Bust

- Banken, die die LGBTQ+ Community unterstützen

- Welches sind die Top 10 Privatbanken?

- Finanzkrise

- 3 Faktoren, die die besten Index-Annuitäten bestimmen

- Aktien, die 2008 am wenigsten von der Rezession betroffen waren

-

Was ist der Finanzsektor?

Was ist der Finanzsektor? Der Finanzsektor bezieht sich auf die Unternehmen und Institutionen, die Geld verwalten und Vermittlungsdienste für den Transfer und die Zuweisung von Finanzkapital in einer Volkswirtschaft erbringen....

-

9 Finanzfehler, die Sie in der Arztpraxis machen

9 Finanzfehler, die Sie in der Arztpraxis machen Wenn Sie eine anhaltende Erkrankung haben, Sie wissen, wie teuer die Gesundheitsversorgung sein kann. Die medizinischen Kosten sind in den letzten Jahren in die Höhe geschossen, die Menschen mit der s...